juillet 4, 2024

NewsLes ménages américains peuvent-ils continuer à soutenir la croissance ?

Tel le Géant Atlas, le consommateur américain porte sur ses épaules toute l’économie du pays. Les États-Unis représentent environ un quart de la production mondiale, et la part de la consommation des ménages dans le PIB national est estimée à 70 %. La propension et la capacité à dépenser de ces derniers sont donc d’une importance capitale.

Au cours de la période qui a suivi la pandémie, la consommation américaine semblait inébranlable. Ni l’inflation, ni le resserrement monétaire opéré, l’un des plus rapides de l’histoire, ne sont parvenues à enrayer cette dynamique. Les ménages américains ont fait mentir le consensus des économistes qui, fin 2022, prévoyaient que la politique monétaire entraînerait une récession dans les douze mois. Ils ont également contraint les plus grands instituts de recherche à revoir à la hausse leurs prévisions de croissance pour les États-Unis et, dans une certaine mesure, l’économie mondiale.

Les soutiens à la consommation semblent s’essouffler

Les généreux plans de relance gouvernementaux, combinés à l’épargne accumulée lors des confinements, ont nourri notre Atlas qui, grâce à ce boost d’énergie, a pu soutenir l’économie du pays durablement. Une foule de programmes budgétaires, sous la forme notamment de chèques de relance, d’allocations de chômage élargies et de crédits d'impôt pour enfants, sont venus soulager les ménages et leur apporter de l’argent frais, faisant grimper sensiblement le revenu disponible. Ces programmes semblent toutefois être arrivés au bout de leurs réserves. Selon une étude récente de la Fed de San Francisco, l'épargne excédentaire qui s’élevait à 2.100 milliards USD est aujourd’hui entièrement épuisée. Quant au taux d’épargne, il est tombé à seulement 3,2 %, bien en dessous de la moyenne à long terme (plus de 8 %), ce qui ne laisse qu’un très mince coussin aux ménages américains pour faire face à un éventuel retournement de cycle.

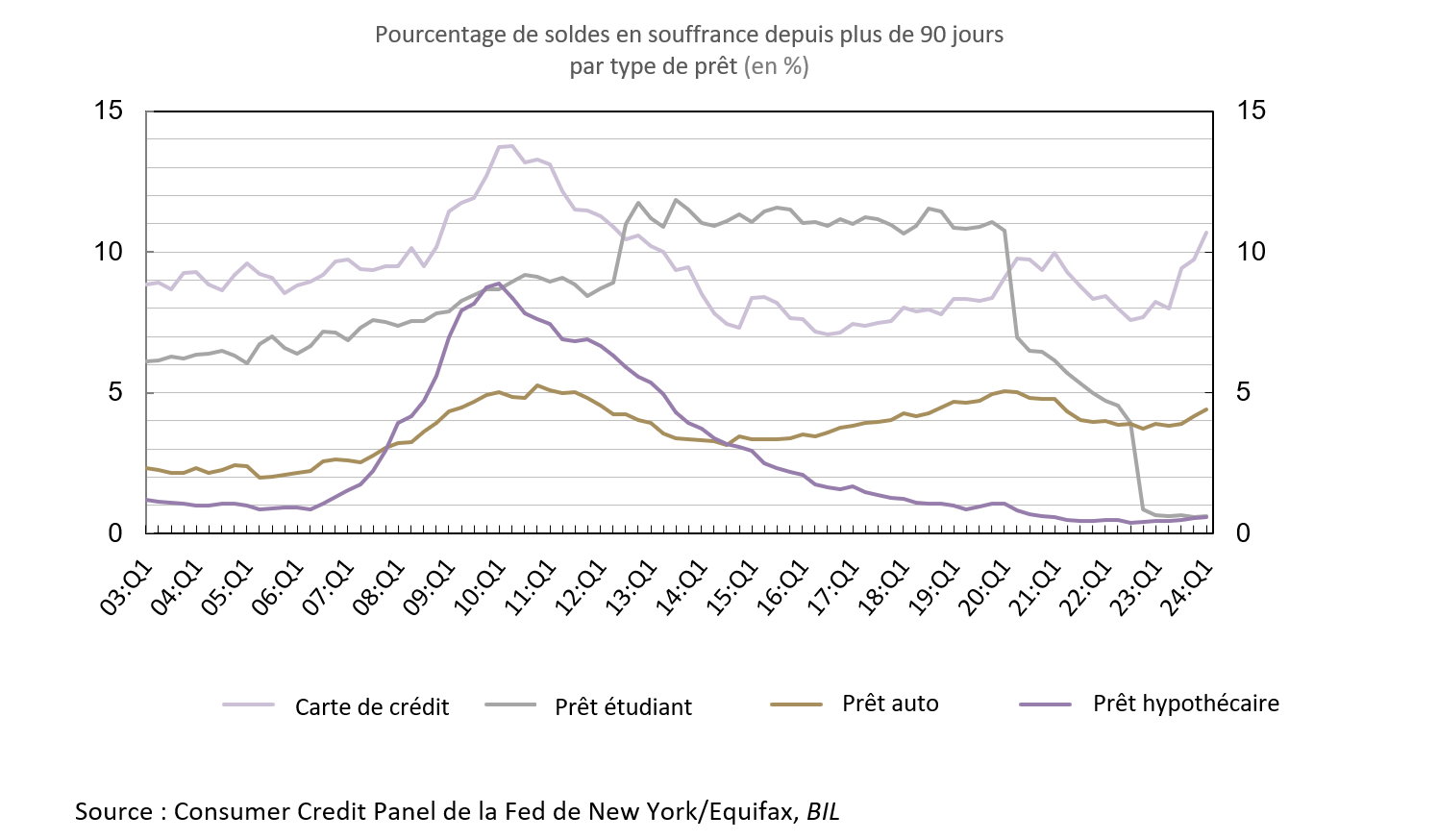

L'endettement a également permis aux Américains de continuer à se faire plaisir au lendemain des confinements. Avant la pandémie, l’encours de dette sur cartes de crédit aux États-Unis s'élevait à 927 milliards USD. Les données les plus récentes de la Réserve fédérale révèlent qu'il se monte aujourd'hui à pas moins de 1.120 milliards USD. Et ne parlons pas de la dette fantôme « buy now pay later » (« acheter maintenant, payer plus tard »), qui n’apparaît pas dans les statistiques officielles. Avec un TAEG moyen proche de 27 % actuellement pour la dette sur cartes de crédit, la pression sur le budget des ménages est de plus en plus évidente. Au 1e trimestre 2024, près de 9 % des soldes de cartes de crédit sont passés au statut d’impayés, dont le montant total est désormais supérieur aux niveaux pré-Covid.

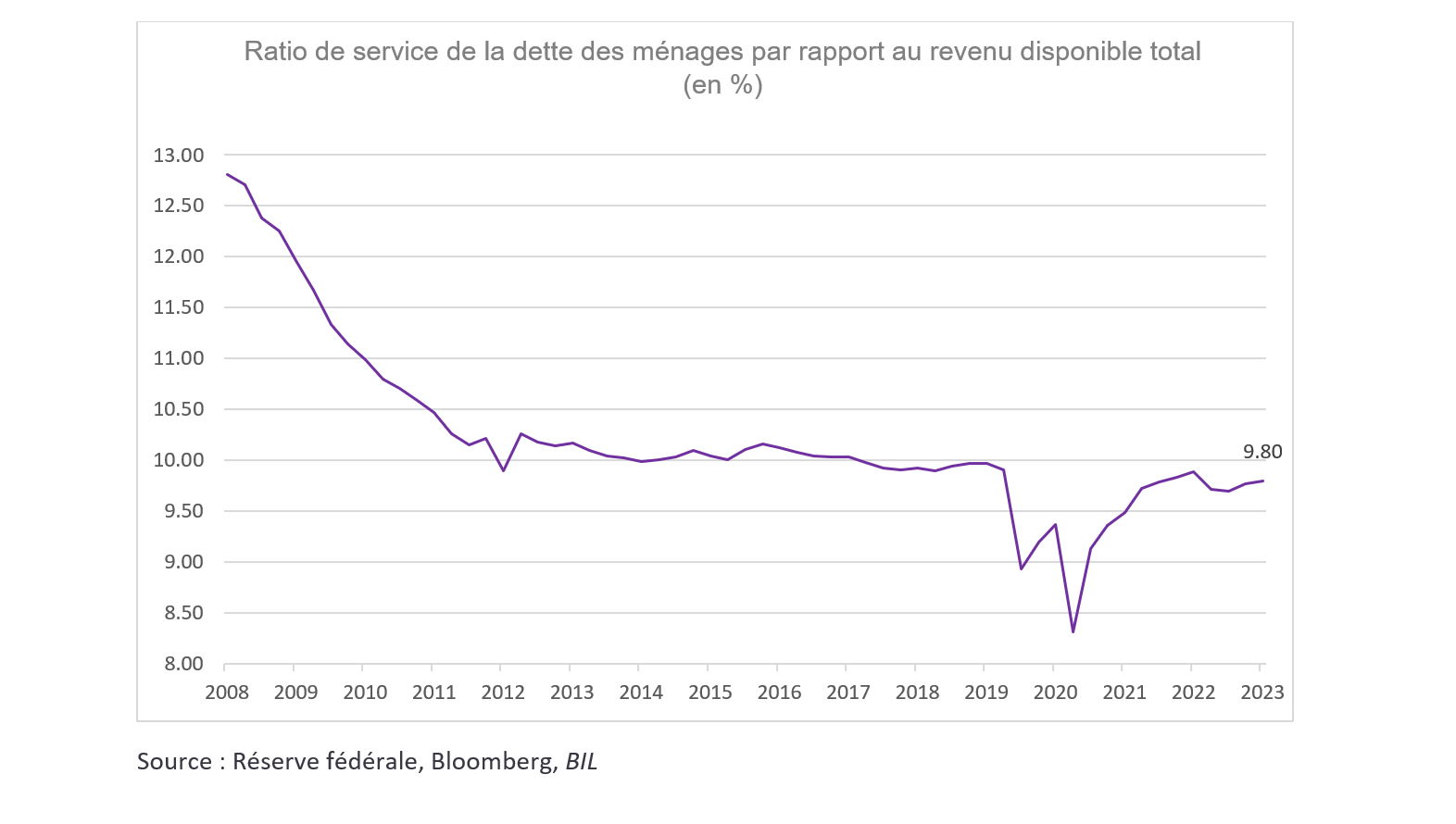

Le point positif est que de nombreux ménages américains sont parvenus à sécuriser de faibles taux hypothécaires avant la remontée des taux d'intérêt (les prêts hypothécaires américains sont généralement contractés à taux fixe sur 30 ans). De ce fait, le ratio global du service de la dette des ménages [1] reste tout à fait gérable, à moins de 10 %.

Le troisième facteur, et probablement le plus important, qui soutient les dépenses américaines est le marché du travail. Alors que les entreprises peinaient à embaucher des travailleurs au lendemain de la pandémie, le taux de chômage est tombé à des niveaux qui n’avaient plus été observés depuis 1969. Les travailleurs ont ainsi bénéficié d'un nouveau pouvoir de négociation et les salaires ont flambé. Nous constatons aujourd’hui un refroidissement du marché de l'emploi, peut-être plus marqué que ne le montrent les statistiques officielles. Le nombre d’emplois vacants est à son plus bas niveau depuis février 2021, tandis que le revenu personnel après impôt n'a augmenté que de 1,5 % au T1 de cette année, soit la progression annuelle la plus lente depuis 2022. Fait révélateur, le nombre de demandes d’allocations de chômage est en forte hausse depuis la fin du mois d'avril. Si la croissance observée au niveau de l’emploi non agricole infirme l'hypothèse d'un affaiblissement significatif du marché du travail, cette variable statistique risque selon nous d’être revue sensiblement à la baisse à l'avenir en raison de la manière dont les fermetures d'entreprises sont estimées dans le modèle du BLS (Bureau of Labor Statistics).

Le moral des consommateurs en question

Alors que ces facteurs de soutien s'estompent et qu'une élection présidentielle potentiellement toxique se profile à l'horizon, le sentiment du consommateur américain commence réellement à s’infléchir. La dernière enquête du Conference Board a montré que les attentes des consommateurs (un bon baromètre de la croissance future de la consommation réelle) ont baissé de 8,9 points depuis décembre, pour atteindre 73 aujourd'hui. Notons que par le passé, une valeur inférieure à 80 était considérée comme un indicateur de récession.

En matière de dépenses, les données objectives sont également en baisse. Au 1e trimestre, la croissance du PIB américain a ralenti pour atteindre 1,4 %, principalement en raison d’un ralentissement des dépenses. La consommation personnelle a augmenté à un rythme annualisé de 1,5 %, une baisse importante par rapport aux 3,3 % enregistré au 4e trimestre 2023. Les entreprises confirment le ralentissement, et les données les plus récentes sur les ventes au détail signalent une baisse elles aussi. C’est le cas notamment de la restauration et des débits de boisson, ce qui laisse supposer que même la consommation de services commence à s'essouffler.

Mais les consommateurs ne se contentent pas de réduire leurs dépenses de loisirs. Dans la consommation de base aussi, les cordons de la bourse se resserrent. Le nombre d'articles scannés dans les supermarchés a chuté de plusieurs milliards des douze mois, et si les consommateurs continuent d'acheter, les chaînes d'alimentation constatent qu'ils « baissent en gamme », optant pour les produits de marque du distributeur. Si les ménages les moins aisés modifient leurs achats par nécessité, l'augmentation des prix fait grincer des dents l’ensemble des consommateurs. L'inflation semble avoir reculé (le dernier IPC global ressortait à 3,3 % en glissement annuel), mais avec l'accumulation des hausses de prix depuis un an et demi, tout est cher désormais, et le consommateur ne suit plus.

Finalement, tout indique qu’après avoir dépensé sans compter, les ménages font désormais preuve de davantage de prudence et de discernement, ou n’ont tout simplement d’autre choix que de modérer leurs dépenses.

Un géant Atlas affaibli, mais résistant

Le consommateur américain, ce Géant Atlas qui porte l'économie américaine, apparaît sans aucun doute beaucoup moins costaud aujourd'hui. Alors que le budget des ménages commence à s’essouffler, la baisse progressive des dépenses devraient se poursuivre. Un effondrement de la consommation n’est toutefois pas à prévoir dans l’immédiat selon nous.

Pourquoi ? Tout d’abord, parce qu’une bonne partie des ménages américains ont su sécuriser des taux hypothécaires bas, qui leur offrent une certaine protection contre la hausse des taux. Ensuite, si le marché du travail ralenti, il tournait à plein régime jusque là. L'histoire est claire sur ce point : tant que les Américains perçoivent des revenus, ils sont susceptibles de les dépenser.

Tout dépend donc de la mesure dans laquelle le marché du travail va se tasser. La récente baisse des dépenses contribuera probablement à refroidir l'économie, ce qui devrait permettre à la Réserve fédérale d’abaisser les taux d'intérêt cette année, avant que le marché de l'emploi ne s'affaiblisse significativement. Si la Fed doit attendre trop longtemps et ne procéder à des baisses qu'une fois que le marché du travail pris dans une spirale baissière, la consommation en souffrira davantage et le scénario d’un « no landing» de l’économie devra probablement être mis en question.

[1] Rapport entre le montant total des remboursements de dette des ménages et leur revenu disponible total

Disclaimer

All financial data and/or economic information released by this Publication (the “Publication”); (the “Data” or the “Financial data

and/or economic information”), are provided for information purposes only,

without warranty of any kind, including without limitation the warranties of merchantability, fitness for a particular

purpose or warranties and non-infringement of any patent, intellectual property or proprietary rights of any party, and

are not intended for trading purposes. Banque Internationale à Luxembourg SA (the “Bank”) does not guarantee expressly or

impliedly, the sequence, accuracy, adequacy, legality, completeness, reliability, usefulness or timeless of any Data.

All Financial data and/or economic information provided may be delayed or may contain errors or be incomplete.

This disclaimer applies to both isolated and aggregate uses of the Data. All Data is provided on an “as is” basis. None of

the Financial data and/or economic information contained on this Publication constitutes a solicitation, offer, opinion, or

recommendation, a guarantee of results, nor a solicitation by the Bank of an offer to buy or sell any security, products and

services mentioned into it or to make investments. Moreover, none of the Financial data and/or economic information contained on

this Publication provides legal, tax accounting, financial or investment advice or services regarding the profitability or

suitability of any security or investment. This Publication has not been prepared with the aim to take an investor’s particular investment objectives,

financial position or needs into account. It is up to the investor himself to consider whether the Data contained herein this

Publication is appropriate to his needs, financial position and objectives or to seek professional independent advice before making

an investment decision based upon the Data. No investment decision whatsoever may result from solely reading this document. In order

to read and understand the Financial data and/or economic information included in this document, you will need to have knowledge and

experience of financial markets. If this is not the case, please contact your relationship manager. This Publication is prepared by

the Bank and is based on data available to the public and upon information from sources believed to be reliable and accurate, taken from

stock exchanges and third parties. The Bank, including its parent,- subsidiary or affiliate entities, agents, directors, officers,

employees, representatives or suppliers, shall not, directly or indirectly, be liable, in any way, for any: inaccuracies or errors

in or omissions from the Financial data and/or economic information, including but not limited to financial data regardless of the

cause of such or for any investment decision made, action taken, or action not taken of whatever nature in reliance upon any Data

provided herein, nor for any loss or damage, direct or indirect, special or consequential, arising from any use of this Publication

or of its content. This Publication is only valid at the moment of its editing, unless otherwise specified. All Financial data and/or

economic information contained herein can also quickly become out-of- date. All Data is subject to change without notice and may not be

incorporated in any new version of this Publication. The Bank has no obligation to update this Publication upon the availability of new data,

the occurrence of new events and/or other evolutions. Before making an investment decision, the investor must read carefully the terms and

conditions of the documentation relating to the specific products or services. Past performance is no guarantee of future performance.

Products or services described in this Publication may not be available in all countries and may be subject to restrictions in some persons

or in some countries. No part of this Publication may be reproduced, distributed, modified, linked to or used for any public or commercial

purpose without the prior written consent of the Bank. In any case, all Financial data and/or economic information provided on this Publication

are not intended for use by, or distribution to, any person or entity in any jurisdiction or country where such use or distribution would be

contrary to law and/or regulation. If you have obtained this Publication from a source other than the Bank website, be aware that electronic

documentation can be altered subsequent to original distribution.

As economic conditions are subject to change, the information and opinions presented in this outlook are current only as of the date

indicated in the matrix or the publication date. This publication is based on data available to the public and upon information that is

considered as reliable. Even if particular attention has been paid to its content, no guarantee, warranty or representation is given to the

accuracy or completeness thereof. Banque Internationale à Luxembourg cannot be held liable or responsible with respect to the information

expressed herein. This document has been prepared only for information purposes and does not constitute an offer or invitation to make investments.

It is up to investors themselves to consider whether the information contained herein is appropriate to their needs and objectives or to seek advice

before making an investment decision based upon this information. Banque Internationale à Luxembourg accepts no liability whatsoever for any investment

decisions of whatever nature by the user of this publication, which are in any way based on this publication, nor for any loss or damage arising

from any use of this publication or its content. This publication, prepared by Banque Internationale à Luxembourg (BIL), may not be copied or

duplicated in any form whatsoever or redistributed without the prior written consent of BIL 69, route d’Esch ı L-2953 Luxembourg ı

RCS Luxembourg B-6307 ı Tel. +352 4590 6699 ı www.bil.com.

Read more

More

juin 24, 2025

NewsLe rebond en trompe l’œil du commerce...

La menace des droits de douane américains a déclenché une augmentation du commerce international aussi bref que spectaculaire. Alors que le calme revient, entreprises, économistes...

juin 12, 2025

NewsPerspectives à mi-année 2025 : Approf...

Un début d'année 2025 en dents de scie Lorsque nous avons publié nos perspectives pour 2025, intitulées "Tides of Change", nous nous attendions à une...

avril 30, 2025

BILBoardBILBoard Mai 2025 – Maintenir l...

Les eaux sont de plus en plus agitées depuis que le président Trump a annoncé ses droits de douane "réciproques" le 2 avril. Au...

avril 22, 2025

NewsLa ruée vers l’Or

Au cours des derniers mois, l'or a connu une dynamique remarquable, consolidant sa position en tant que valeur refuge privilégiée. Contrairement à ce que suggère...