Choose Language

August 26, 2019

BILBoard August 2019 – Konjunkturabschwung, verstärkt durch Handelsspannungen

2019 stritten sich bislang Pangloss und Kassandra um die Vorherrschaft auf den Märkten. Die Anhänger der Sichtweise von Pangloss, dem ewigen Optimisten in Voltaires Candide, glauben, dass es der Weltwirtschaft gut geht. Schließlich erreichen wichtige Indizes wie der S&P 500 und die NASDAQ immer wieder neue Höchststände, während die US-Wirtschaft auf Kurs bleibt. Das Wachstum im zweiten Quartal von 2,1 % entsprach den Erwartungen und stützte sich auf solide Verbraucherausgaben und einen robusten Dienstleistungssektor. Die Konsenserwartungen laut Bloomberg laufen auf ein Wachstum von 2,5 % im Gesamtjahr hinaus, das unseres Erachtens gerade vor dem Hintergrund der zuletzt zunehmenden Investitionen erreichbar ist. Gleichzeitig ist die Inflation in den meisten großen Wirtschaftsräumen niedrig, und die Zentralbanken schwenken mehr und mehr auf eine moderate Haltung um, wobei es Anzeichen für eine erneute geldpolitische Lockerung gibt. In diesem Zusammenhang wird der September entscheidend sein, denn die EZB muss auf ihrer nächsten Sitzung am 12. September genauer darlegen, wie sie die Konjunktur stützen will, während die US-Notenbank (Fed) auf ihrer Sitzung am 18. September wahrscheinlich eine erneute Zinssenkung ankündigen wird.

Diejenigen, die es mit Kassandra halten, glauben, dass eine Rezession bevorsteht. In der griechischen Mythologie verlieh Apollon Kassandra die Gabe der Weissagung. Als sie ihn zurückwies, verfluchte er sie, auf dass niemand ihren Weissagungen Glauben schenken werde. Ihr Name steht heutzutage für jemanden, der immer Unheil voraussagt. Pessimismus in Bezug auf die kurzfristigen Wachstumserwartungen führte in Großbritannien und den USA erstmals seit der globalen Finanzkrise zu einer Inversion der 2- und 10-jährigen Renditen. Ermutigt werden die Kassandra-Rufer unter uns durch weltweit rückläufige Einkaufsmanagerindizes für das verarbeitende Gewerbe, überraschend schwache Zahlen aus China (die Industrieproduktion fiel im Juli auf ihren tiefsten Stand seit 17 Jahren) und einen erneuten Konjunkturrückgang in der Eurozone. Deutschland, ihre größte nationale Wirtschaft, hat nun offiziell zu schrumpfen begonnen (Wachstum im zweiten Quartal: -0,1 %), und die Geschäftsklimaindizes deuten nicht auf eine baldige Erholung hin. Haushaltspolitische Anreize scheinen der einzige Ausweg zu sein, um mehr Stabilität zu erreichen. Allerdings blieb Angela Merkel in dieser Frage bisher unverbindlich. Darüber hinaus bestehen nach wie vor andere Risiken wie der Brexit, die Krise in Argentinien, die politischen Turbulenzen in Italien und die Proteste in Hongkong.

Das Schlüsselrisiko ist natürlich der Handel und die jüngste Eskalation des Handelsstreits (Trumps Entscheidung, neue Zölle in Höhe von 10 % auf chinesische Importe im Wert von 300 Mrd. USD einzuführen, und die Abwertung des Yuan unter 7 USD), die viele Pangloss-Anhänger das Handtuch werfen ließ. Anschließend lockerte Trump seine Haltung und verschob bestimmte Zölle (mit einem Volumen von ungefähr 150 Mrd. USD) bis zum 15. Dezember, um das „US-Weihnachtsgeschäft vor Einbußen zu schützen“. Aber auch dies gab den Pessimisten neue Nahrung, denn die Ungewissheit wegen des Handelsstreits bleibt so länger erhalten, und wenn es eines gibt, was Anleger hassen, dann Ungewissheit.

Wie sieht also unsere Haltung aus? Von den politischen Faktoren abgesehen, glauben wir, dass ein Konjunkturabschwung begonnen hat. Dieser wird durch den Handelskrieg verstärkt, der so schnell nicht beigelegt werden wird, denn es dauert normalerweise rund zwei Jahre, bis Handelsverträge unter Dach und Fach sind. Ein Abschwung bedeutet zwar nicht das Ende der Welt – die Wirtschaft erlebt seit Urzeiten Auf- und Abschwünge –, aber er bedeutet, dass sich die Spielregeln für Anleger ändern.

Portfolioveränderungen

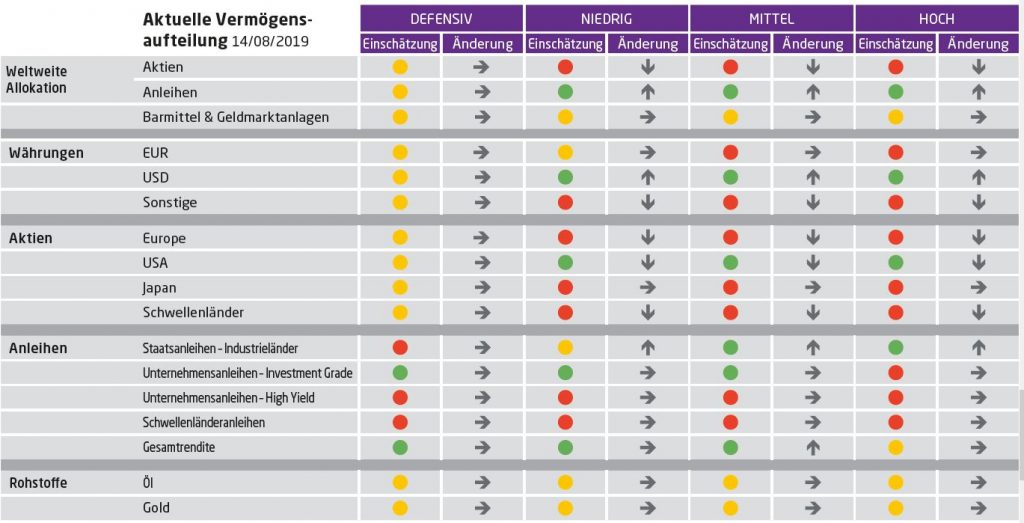

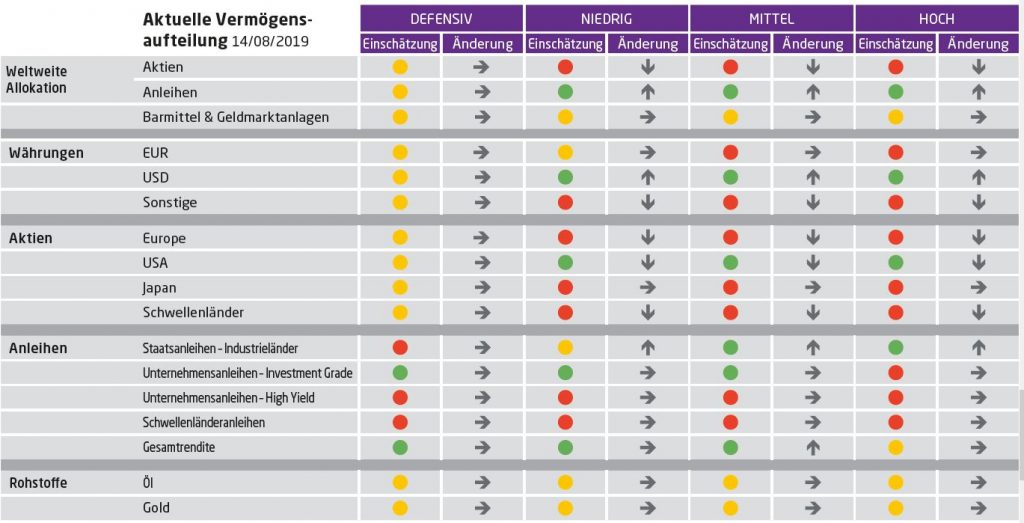

Angesichts der neuen Gegebenheiten fügten wir Anfang des Monats vorsorglich eine Put-Option auf europäische und US-Aktien für den Fall hinzu, dass es bergab gehen sollte. In den kommenden Tagen legen wir den Schwerpunkt auf die weitere Reduzierung unseres Aktienengagements bis zur Untergewichtung, indem wir unsere US-, Europa- und Schwellenländer-Engagements teilweise veräußern.

Manchen wird es seltsam vorkommen, dass wir unsere US-Aktienbestände im Anschluss an eine günstig verlaufene Berichtssaison reduzieren, denn das US-Gewinnwachstum lag im zweiten Quartal bei 4 % und damit 6 % über den Erwartungen. Die Kassandra-Rufer würden wiederum argumentieren, dass das Wachstum bei fast null liegt, wenn man die Zahlen um den Effekt von Rückkäufen bereinigt. In Europa sanken die Gewinne um -1 %, was 1 % über den Erwartungen liegt. Trotz der positiven Überraschungen bei den Gewinnen wechselten die Analysten nicht ins Lager der Pangloss-Anhänger, denn die Gewinnkorrekturen verschlechterten sich und die Erwartungen sind in allen Regionen negativ. Die Konsenserwartungen für das Gewinnwachstum liegen bei -1,8 % für die USA, -1,1 % für Europa, -6,6 % für die Schwellenländer und -6 % für Japan. Damit bleibt die Frage, was einen Anstieg der Aktienkurse auslösen könnte. Da die Märkte bereits von einer moderaten Politik der Zentralbanken ausgehen, sind potenziell positiven Überraschungen im September Grenzen gesetzt. Auf Sektorebene bevorzugen wir weiterhin Basiskonsumgüter als defensive Anlage, da sie organisches Wachstum und solide Betriebsmargen aufweisen.

Wir beabsichtigen, mit den Erlösen aus unseren Aktienverkäufen unser Engagement in Staatsanleihen über kurzfristige US-Treasuries und kurzfristige Geldmarktinstrumente in Euro zu verstärken. Vorerst sehen wir keinen Grund, warum die Blase am Anleihemarkt platzen sollte (bis eventuell auf eine schnelle Beilegung des Handelsstreits, die aber nicht unser Basisszenario ist), und diese Anlageklasse fungiert als Polster in turbulenten Zeiten. Bei Schwellenländeranleihen wechselten wir von Lokalwährungs- in Hartwährungsanleihen, um die Volatilität so weit wie möglich zu begrenzen: Schwellenländerwährungen sind eine prozyklische Anlageklasse, und ohne eine Erholung des globalen Wachstums erscheint eine nachhaltige Erholung dieser Klasse unwahrscheinlich. Die Probleme in Südafrika und Argentinien haben bereits starke Abflüsse aus Lokalwährungsanleihen ausgelöst. Unter den sonstigen festverzinslichen Anlagen sind europäische Investment-Grade-Anleihen nach wie vor unser Favorit. Da 10-jährige deutsche Bundesanleihen weniger als -0,6 % rentieren, stellen hochwertige Investment-Grade-Anleihen inzwischen für viele Anleger eine tragfähige Alternative zu europäischen Staatsanleihen dar, in die weiterhin viele Mittel fließen.

Wie immer ist darauf hinzuweisen, dass die Argumente sowohl des Pangloss- als auch des Kassandra-Lagers eine Mischung aus Fakten und Fantasie sind. Auch wenn der Anleihenmarkt vielleicht über sein Ziel hinausgeschossen ist, sollte man seine nicht besonders rosige Botschaft nicht außer Acht lassen. Vorerst besteht die Lösung darin, ein diversifiziertes Portfolio zu haben und agil und vorsichtig zu bleiben.

Änderung: Gibt an, wie sich unser Engagement seit der Sitzung des Ausschusses für Vermögensaufteilung im Vormonat verändert hat

Disclaimer

All financial data and/or economic information released by this Publication (the “Publication”); (the “Data” or the “Financial data

and/or economic information”), are provided for information purposes only,

without warranty of any kind, including without limitation the warranties of merchantability, fitness for a particular

purpose or warranties and non-infringement of any patent, intellectual property or proprietary rights of any party, and

are not intended for trading purposes. Banque Internationale à Luxembourg SA (the “Bank”) does not guarantee expressly or

impliedly, the sequence, accuracy, adequacy, legality, completeness, reliability, usefulness or timeless of any Data.

All Financial data and/or economic information provided may be delayed or may contain errors or be incomplete.

This disclaimer applies to both isolated and aggregate uses of the Data. All Data is provided on an “as is” basis. None of

the Financial data and/or economic information contained on this Publication constitutes a solicitation, offer, opinion, or

recommendation, a guarantee of results, nor a solicitation by the Bank of an offer to buy or sell any security, products and

services mentioned into it or to make investments. Moreover, none of the Financial data and/or economic information contained on

this Publication provides legal, tax accounting, financial or investment advice or services regarding the profitability or

suitability of any security or investment. This Publication has not been prepared with the aim to take an investor’s particular investment objectives,

financial position or needs into account. It is up to the investor himself to consider whether the Data contained herein this

Publication is appropriate to his needs, financial position and objectives or to seek professional independent advice before making

an investment decision based upon the Data. No investment decision whatsoever may result from solely reading this document. In order

to read and understand the Financial data and/or economic information included in this document, you will need to have knowledge and

experience of financial markets. If this is not the case, please contact your relationship manager. This Publication is prepared by

the Bank and is based on data available to the public and upon information from sources believed to be reliable and accurate, taken from

stock exchanges and third parties. The Bank, including its parent,- subsidiary or affiliate entities, agents, directors, officers,

employees, representatives or suppliers, shall not, directly or indirectly, be liable, in any way, for any: inaccuracies or errors

in or omissions from the Financial data and/or economic information, including but not limited to financial data regardless of the

cause of such or for any investment decision made, action taken, or action not taken of whatever nature in reliance upon any Data

provided herein, nor for any loss or damage, direct or indirect, special or consequential, arising from any use of this Publication

or of its content. This Publication is only valid at the moment of its editing, unless otherwise specified. All Financial data and/or

economic information contained herein can also quickly become out-of- date. All Data is subject to change without notice and may not be

incorporated in any new version of this Publication. The Bank has no obligation to update this Publication upon the availability of new data,

the occurrence of new events and/or other evolutions. Before making an investment decision, the investor must read carefully the terms and

conditions of the documentation relating to the specific products or services. Past performance is no guarantee of future performance.

Products or services described in this Publication may not be available in all countries and may be subject to restrictions in some persons

or in some countries. No part of this Publication may be reproduced, distributed, modified, linked to or used for any public or commercial

purpose without the prior written consent of the Bank. In any case, all Financial data and/or economic information provided on this Publication

are not intended for use by, or distribution to, any person or entity in any jurisdiction or country where such use or distribution would be

contrary to law and/or regulation. If you have obtained this Publication from a source other than the Bank website, be aware that electronic

documentation can be altered subsequent to original distribution.

As economic conditions are subject to change, the information and opinions presented in this outlook are current only as of the date

indicated in the matrix or the publication date. This publication is based on data available to the public and upon information that is

considered as reliable. Even if particular attention has been paid to its content, no guarantee, warranty or representation is given to the

accuracy or completeness thereof. Banque Internationale à Luxembourg cannot be held liable or responsible with respect to the information

expressed herein. This document has been prepared only for information purposes and does not constitute an offer or invitation to make investments.

It is up to investors themselves to consider whether the information contained herein is appropriate to their needs and objectives or to seek advice

before making an investment decision based upon this information. Banque Internationale à Luxembourg accepts no liability whatsoever for any investment

decisions of whatever nature by the user of this publication, which are in any way based on this publication, nor for any loss or damage arising

from any use of this publication or its content. This publication, prepared by Banque Internationale à Luxembourg (BIL), may not be copied or

duplicated in any form whatsoever or redistributed without the prior written consent of BIL 69, route d’Esch ı L-2953 Luxembourg ı

RCS Luxembourg B-6307 ı Tel. +352 4590 6699 ı www.bil.com.

Read more

More

July 3, 2025

NewsThe clock is ticking on EU-US trade n...

This article was written on July 1 The July 9 deadline by which US trading partners must have reached a trade deal with the...

July 1, 2025

BILBoardBILBoard Summer 2025 – Always wear su...

From the brink of a bear market, US stocks have staged a ten-trillion-dollar rally, bringing record highs within reach. Summer is in full swing in...

June 24, 2025

NewsAfter the shipping surge: What’s next...

As the world grappled with the threat of tariffs from the United States, global trade experienced a dramatic yet short-lived boom. Now, as the dust...

June 20, 2025

Weekly InsightsWeekly Investment Insights

Saturday 21 June marks the summer solstice in the Northern Hemisphere. This is the day with the most daylight hours in the year and...

June 16, 2025

Weekly InsightsWeekly Investment Insights

The short week kicked off with a thaw in trade tensions between the US and China as representatives from the world’s two largest economies...