Choose Language

January 21, 2021

BILBoard Januar 2021 – Alleinherrschaft der Zinsen

Am 20. Januar trat Joe Biden die Nachfolge von Donald Trump als US-Präsident an. Im Zuge einer unerwarteten Wende der Ereignisse gelang es den Demokraten, in Entscheidungsläufen zu Monatsbeginn beide Senatssitze von Georgia für sich zu gewinnen, was bedeutet, dass Biden auf einer blauen Welle einzieht. Die Mehrheit der Demokraten in allen drei Regierungsinstanzen, so knapp sie auch sein mag, eröffnet Biden einen klareren, wenn auch nicht hindernisfreien Weg, wenn es darum geht, seine Agenda durchzusetzen.

Der gewählte Präsident hat gesagt, dass ein Rettungspaket zur weiteren Förderung des Konjunkturaufschwungs in den USA für ihn oberste gesetzgeberische Priorität habe und dass er es beherzt angehen werde. Kürzlich legte er einen gigantischen Rettungsplan für die Wirtschaft von 1,9 Bio. USD vor, der neue Direktzahlungen an amerikanische Haushalte und Hilfen für bundesstaatliche und lokale Regierungsbehörden vorsieht. Wenn es durch den Kongress geht, könnte das Paket eine Brücke schlagen und die Wirtschaft im Leerlauf drehen lassen, bis das Virus durch eine Herdenimmunität unter Kontrolle ist. Das Versprechen von breiter angelegten Konjunkturanreizen, die Impfkampagnen und die anhaltende Unterstützung durch die Zentralbanken haben uns veranlasst, weiterhin Risikoanlagen zu bevorzugen, d. h. Aktien gegenüber Anleihen. Regional halten wir an unserer Vorliebe für die USA fest, wo das makroökonomische Umfeld stabil wirkt und das Risiko in Verbindung mit den Wahlen ausgeräumt ist. In unserer Gunst steht auch China – die einzige große Volkswirtschaft weltweit, die 2020 einer Kontraktion entgehen konnte. Die Wirtschaft des Landes erholt sich weiterhin erfreulich, was der Binnennachfrage und einer steigenden Exportnachfrage im Zuge der weltweit anziehenden Erholung zu verdanken ist. Unterstützung seitens der Regierung (die im neuen Fünfjahresplan dargelegt ist) stärkt die heimische Wirtschaft und wird das auch in Zukunft tun.

Die USA haben einen neuen Staatschef, aber die Kapitalmärkte haben ihren eigenen Maßstab – die Zinssätze, die aus einem jahrelangen Schlummern erwachen. Wie sich in den vergangenen Wochen gezeigt hat, berühren Zinssätze fast jede Anlageklasse. Anleger im Festzinssegment, die darauf setzen, dass neue Konjunkturmaßnahmen die Erholung beschleunigen und für mehr Schulden sorgen werden, was letztendlich zu höheren Renditen führt, trieben die Renditen 10-jähriger US-Treasuries auf über 1,1 %. Steigende Anleihenrenditen haben auf den Märkten einen Dominoeffekt. Sie erhöhen die Kreditkosten und treiben den Abzinsungssatz in die Höhe, an dem der Wert von Aktien gegenüber Anleihen gemessen wird. Da die Konjunkturerholung und die Inflationserwartungen anziehen, sind die Zinsen von vorrangiger Bedeutung und müssen genau beobachtet werden. Wenn sie in den Galopp wechseln, statt geordnet anzusteigen, besteht die Gefahr einer Marktbereinigung, insbesondere bei risikoreichen Anlagen. Im Moment ist der Anstieg unseres Erachtens unter Kontrolle; dennoch beginnen wir damit, unsere Portfolios auf einen Abschied von einem Umfeld extrem niedriger Zinsen in den USA vorzubereiten.

Aktien

Unser Aktienengagement spiegelt unsere makroökonomischen Einschätzungen wider. Wir bevorzugen die USA gegenüber China und bleiben in Europa untergewichtet, wo die durch COVID-19 bedingten Kontaktbeschränkungen weiterhin die Aussichten trüben. Unter Stilgesichtspunkten empfehlen wir für die kommenden Monate eine ausgewogene Allokation zwischen Wachstums- und Substanzwerten. Im Laufe des Jahres könnten mehr Argumente für Value-Aktien sprechen (was von höheren Zinsen und steileren Kurven getragen würde).

Unsere Sektorauswahl verlagert sich allmählich in Richtung derer, die von der Wiederöffnung der Wirtschaft und von Konjunkturmaßnahmen profitieren werden. Es sei daran erinnert, dass Biden im Februar ein breiter angelegtes Konjunkturprogramm verkünden will, das Infrastrukturausgaben und Initiativen zur Energiewende umfassen soll. Wir haben Nicht-Basiskonsumgüter (ein Sektor, der massive Korrekturen verzeichnet) auf Übergewichtung hochgestuft. Die Sparquote der privaten Haushalte ist sehr hoch (mit 14 % doppelt so hoch wie vor der Coronakrise), wodurch der Weg für einen Boom der Verbraucherausgaben geebnet ist, wenn die Corona-bedingten Hürden (staatlich verordneter und psychologischer Art) einmal ausgeräumt sind. Gleichzeitig haben wir das IT-Engagement auf neutral gesenkt. Wenngleich das langfristige strukturelle Thema der Digitalisierung nach wie vor Gültigkeit hat, sind die Bewertungen in diesem Sektor auf kurze Sicht angespannt und könnten eine Atempause einlegen, insbesondere wenn die Volkswirtschaften wieder geöffnet werden und das Thema „Stay-at-home“ somit stärker in den Hintergrund tritt.

Wir sind in Industriewerten und Grundstoffen übergewichtet, was eine gewisse Zyklizität in unsere Portfolios einbringt. Mit Industriewerten kann man auf steigende Einkaufmanagerindizes und potenziell steigende Inflation setzen, und der Sektor dürfte einer der Hauptnutznießer breit angelegter Konjunkturpakete sein. Grundstoffe sind ein weiterer Sektor, in dem massive Gewinnkorrekturen zu verzeichnen sind. Das Kronjuwel ist die Unterkategorie Metalle und Bergbau, wo die stärksten Korrekturen zu verzeichnen sind, da die Rohstoffpreise, insbesondere für Eisenerz, sich in einem Gewinnwachstum niedergeschlagen haben, das die Aktienrenditen übertrifft.

Während wir in europäischen Finanzwerten untergewichtet bleiben, haben wir unser Engagement in US-Finanztiteln auf neutral angehoben. Fundamental gesehen ist der Sektor billig und mit dem Anziehen des Wachstums verknüpft. Wenn die Zinsen steigen, sehen US-Banken einem freundlicheren betrieblichen Umfeld entgegen, während europäische Institute weiterhin mit den von der EZB festgelegten negativen Einlagenzinsen zu kämpfen haben werden.

Wie bereits erwähnt, streben wir ein ausgewogenes Verhältnis zwischen Substanz- und Wachstumswerten an, da wir bei der Eindämmung der Pandemie natürlich noch nicht über den Berg sind. Es kann immer noch Rückschläge geben, und die Republikaner können versuchen, das von Biden geplante Haushaltspaket zu verwässern. Der Hang zu Wachstumswerten in unserem Portfolio ergibt sich aus einer Untergewichtung der Sektoren Gesundheit und Versorgung. Ersterer erhielt einen Impuls durch die Pandemie, ist nicht so eng mit Zinsen verknüpft und gut aufgestellt, um im 4. Quartal 2020 das beste Gewinnwachstum auszuweisen (nach Analystenschätzungen). Letzterer dürfte von einem weltweit stärkeren Fokus auf erneuerbaren und sauberen Energien profitieren.

Anleihen

Unser Engagement in festverzinslichen Anlagen blieb unverändert. Da wir von einem Aufwärtstrend bei den Zinsen ausgehen, sind wir gegenüber Staatsanleihen und der Duration natürlich zurückhaltend. Wenn in einem Portfolio aus Gründen der Diversifizierung Treasuries gehalten werden, sollte man inflationsgebundene Papiere bevorzugen. Im Anleihenuniversum sind Investment-Grade-Unternehmensanleihen aus Industrie- und Schwellenländern unsere bevorzugte Wahl. Im derzeitigen Niedrigzinsumfeld sind Unternehmensanleihen aus Schwellenländern ein Sweet Spot für Anleger, die bereit sind, ihre Komfortzone zu verlassen. Das Segment hat immer noch Potenzial für eine Verengung der Spreads und bietet gleichzeitig kürzere Laufzeiten (d. h. sie sind weniger anfällig für ein Anziehen der Zinsen) als Schwellenländerstaatsanleihen oder US-Unternehmensanleihen.

Rohstoffe und Währungen

Wir haben unsere Einschätzung von Öl auf neutral angehoben. Die Preise werden durch Konjunkturanreize und die Verpflichtungen der Mitgliedsländer der OPEC+ zu Produktionskürzungen gestützt. Wir rechnen mit steigender Nachfrage, wenn die Volkswirtschaften sich wieder öffnen und die Konjunkturerholung einsetzt. Wir behalten aus Gründen der Diversifizierung eine Goldkomponente, aber die Aussichten des Edelmetalls könnten durch eine möglicherweise schnellere Erholung und einen (potenziell) anhaltenden Anstieg der Realzinsen in den positiven Bereich einen Dämpfer erhalten.

Bei den Währungen hält der Aufwertungstrend des Yuan gegenüber dem US-Dollar an, und die Handels- und Kapitalströme Chinas deuten auf anhaltende Stärke hin. Im kommenden Jahr dürften die Währungen von Ländern mit soliden Leistungsbilanzen, wie etwa Kanada, am besten abschneiden. Das zunehmende Leistungsbilanzdefizit der USA belastet hingegen weiterhin den Dollar und untermauert unsere negative Einschätzung für diese Währung.

Fazit

In diesem Monat ging es bei unserer Kapitalzuweisung um die Vorbereitung auf ein allmähliches Anziehen der Zinsen, wenn die Konjunkturerholung einsetzt (beflügelt durch neue fiskalpolitische Anreize in den USA und die allgegenwärtigen Zentralbanken). Das bedeutet, dass wir gegenüber risikoreichen Anlagen positiv und gegenüber festverzinslichen Papieren, insbesondere hinsichtlich der Duration, zurückhaltend eingestellt sind. Da aber auf dem Markt bereits hohe Gewinnerwartungen eingepreist sind, ist uns auch klar, dass es Rückschläge geben kann. Um damit umzugehen, pflegen wir eine ausgewogene Allokation zwischen den Stilen Growth und Value und eine nuancierte Sektorallokation, bei der Unternehmen Berücksichtigung finden, die von einem anziehenden Wirtschaftswachstum profitieren werden, sowie eher defensive Titel. Wie immer ist Diversifizierung von zentraler Bedeutung.

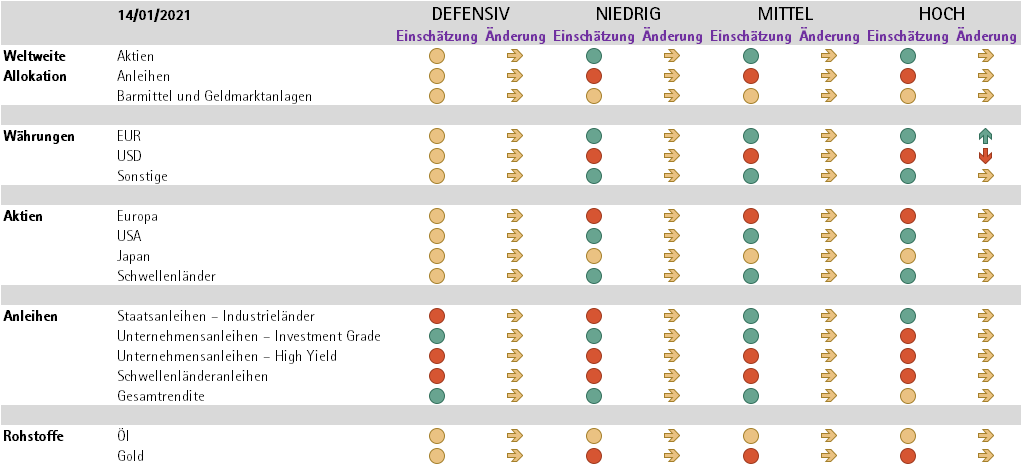

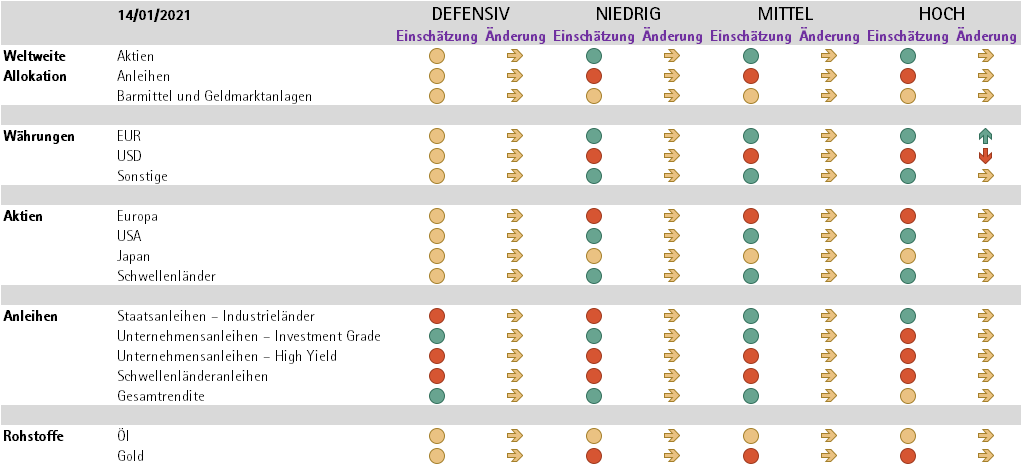

Einschätzung: Gibt an, ob wir die Anlageklasse positiv, neutral oder mit Skepsis beurteilen. Änderung: Gibt an, wie sich unser Engagement seit der Sitzung des Ausschusses für Vermögensaufteilung im Vormonat verändert hat

Disclaimer

All financial data and/or economic information released by this Publication (the “Publication”); (the “Data” or the “Financial data

and/or economic information”), are provided for information purposes only,

without warranty of any kind, including without limitation the warranties of merchantability, fitness for a particular

purpose or warranties and non-infringement of any patent, intellectual property or proprietary rights of any party, and

are not intended for trading purposes. Banque Internationale à Luxembourg SA (the “Bank”) does not guarantee expressly or

impliedly, the sequence, accuracy, adequacy, legality, completeness, reliability, usefulness or timeless of any Data.

All Financial data and/or economic information provided may be delayed or may contain errors or be incomplete.

This disclaimer applies to both isolated and aggregate uses of the Data. All Data is provided on an “as is” basis. None of

the Financial data and/or economic information contained on this Publication constitutes a solicitation, offer, opinion, or

recommendation, a guarantee of results, nor a solicitation by the Bank of an offer to buy or sell any security, products and

services mentioned into it or to make investments. Moreover, none of the Financial data and/or economic information contained on

this Publication provides legal, tax accounting, financial or investment advice or services regarding the profitability or

suitability of any security or investment. This Publication has not been prepared with the aim to take an investor’s particular investment objectives,

financial position or needs into account. It is up to the investor himself to consider whether the Data contained herein this

Publication is appropriate to his needs, financial position and objectives or to seek professional independent advice before making

an investment decision based upon the Data. No investment decision whatsoever may result from solely reading this document. In order

to read and understand the Financial data and/or economic information included in this document, you will need to have knowledge and

experience of financial markets. If this is not the case, please contact your relationship manager. This Publication is prepared by

the Bank and is based on data available to the public and upon information from sources believed to be reliable and accurate, taken from

stock exchanges and third parties. The Bank, including its parent,- subsidiary or affiliate entities, agents, directors, officers,

employees, representatives or suppliers, shall not, directly or indirectly, be liable, in any way, for any: inaccuracies or errors

in or omissions from the Financial data and/or economic information, including but not limited to financial data regardless of the

cause of such or for any investment decision made, action taken, or action not taken of whatever nature in reliance upon any Data

provided herein, nor for any loss or damage, direct or indirect, special or consequential, arising from any use of this Publication

or of its content. This Publication is only valid at the moment of its editing, unless otherwise specified. All Financial data and/or

economic information contained herein can also quickly become out-of- date. All Data is subject to change without notice and may not be

incorporated in any new version of this Publication. The Bank has no obligation to update this Publication upon the availability of new data,

the occurrence of new events and/or other evolutions. Before making an investment decision, the investor must read carefully the terms and

conditions of the documentation relating to the specific products or services. Past performance is no guarantee of future performance.

Products or services described in this Publication may not be available in all countries and may be subject to restrictions in some persons

or in some countries. No part of this Publication may be reproduced, distributed, modified, linked to or used for any public or commercial

purpose without the prior written consent of the Bank. In any case, all Financial data and/or economic information provided on this Publication

are not intended for use by, or distribution to, any person or entity in any jurisdiction or country where such use or distribution would be

contrary to law and/or regulation. If you have obtained this Publication from a source other than the Bank website, be aware that electronic

documentation can be altered subsequent to original distribution.

As economic conditions are subject to change, the information and opinions presented in this outlook are current only as of the date

indicated in the matrix or the publication date. This publication is based on data available to the public and upon information that is

considered as reliable. Even if particular attention has been paid to its content, no guarantee, warranty or representation is given to the

accuracy or completeness thereof. Banque Internationale à Luxembourg cannot be held liable or responsible with respect to the information

expressed herein. This document has been prepared only for information purposes and does not constitute an offer or invitation to make investments.

It is up to investors themselves to consider whether the information contained herein is appropriate to their needs and objectives or to seek advice

before making an investment decision based upon this information. Banque Internationale à Luxembourg accepts no liability whatsoever for any investment

decisions of whatever nature by the user of this publication, which are in any way based on this publication, nor for any loss or damage arising

from any use of this publication or its content. This publication, prepared by Banque Internationale à Luxembourg (BIL), may not be copied or

duplicated in any form whatsoever or redistributed without the prior written consent of BIL 69, route d’Esch ı L-2953 Luxembourg ı

RCS Luxembourg B-6307 ı Tel. +352 4590 6699 ı www.bil.com.

Read more

More

October 15, 2024

BILBoardBILBoard November 2024 – Beyond the U...

The race for the US Presidential election on November 5 is heating up, but business activity is essentially frozen given the uncertain outcome and...

October 11, 2024

Weekly InsightsWeekly Investment Insights

Hurricanes caused widespread damage last week. In the US, Florida residents rushed to evacuate ahead of Hurricane Milton, which followed closely on the heels...

October 4, 2024

Weekly InsightsWeekly Investment Insights

Comments from central bankers toyed with both currencies and rate markets over the past week. The Fed Chair Powell said that the US central...

September 30, 2024

Weekly InsightsWeekly Investment Insights

Autumn is in full swing and with the change of season came a turnabout announcement that was noticed in all corners of the market. Beijing’s...