Choose Language

July 2, 2021

BILBoard Juillet 2021 – Pause dans la reflation

Depuis notre dernier Comité d'allocation d'actifs, le principal événement a été la réunion de juin du FOMC, lors de laquelle la Réserve fédérale a résolument durci le ton. Son nouveau graphique de « dot plots » anticipe deux relèvements des taux en 2023 (contre aucun jusqu'alors) et indique que 7 membres sur les 18 prévoient déjà une intervention en 2021. Au regard de la séquence de normalisation privilégiée par la Fed, la réduction de ses achats d'actifs (« tapering ») pourrait donc avoir lieu dès le 1er trimestre 2022.

Ce changement de tonalité a pris les marchés par surprise et provoqué un important repositionnement dans toutes les classes d'actifs. À l'idée que la Fed, contrairement à sa posture des mois précédents, ne permettrait finalement pas de surchauffe de l'économie américaine pendant une période prolongée, les rendements à long terme ont reculés sous l'effet du dénouement des positions de reflation anticipant une pentification de la courbe des taux. Les mouvements du marché ont pénalisé les valeurs cycliques et de rendement liées aux thèmes de la reflation et du redémarrage de l'économie, tandis que les actions de croissance ont rebondi.

Nous n'observons cependant pas de changement au niveau des fondamentaux et considérons que ces réactions excessives ne devraient pas s'inscrire dans la durée. Malgré la diminution des risques de dérapage brutal des rendements à long terme, ces derniers devraient maintenir une trajectoire haussière aux États-Unis et dans le reste du monde, parallèlement à l'accélération de la croissance. Un tournant dans l'orientation des rendements et une tendance baissière durable nécessiteraient une forte dégradation des conditions macroéconomiques, par exemple à cause d'un nouveau variant du virus, ce qui ne correspond pas à notre scénario principal.

Nous pensons que l'inflation peut encore augmenter (notamment en raison de l'impact de la hausse du prix des loyers américains sur le chiffre de l'inflation), mais au final, la hausse des prix devraient revenir dans la zone de confort des banques centrales, soit des niveaux plus élevés qu'au cycle précédent.

Notre stratégie d'investissement reste positionnée en vue d'un rebond cyclique, car nous estimons qu'en dépit de quelques obstacles, le thème de la reflation reste intact.

Actions

Les actions demeurent notre classe d’actifs favorite, grâce au soutien fourni par la croissance et les mesures de relance. Certains investisseurs redoutent que l'évocation du « tapering » n'ait des effets néfastes, mais pour notre part, nous pensons que le marché est capable de supporter des ajustements lents et mesurés de la politique monétaire, qui, en définitive, sont nécessaires pour garder sous contrôle les craintes de surchauffe. Comme indiqué précédemment, la prochaine étape du cycle sera placée sous le signe des rotations et non de l'orientation du marché, ce qui signifie que les rendements des investissements seront essentiellement dictés par les décisions relatives aux styles et aux secteurs.

D'un point de vue sectoriel, notre préférence va aux bénéficiaires de la reflation, comme les valeurs de la finance, dont les marges d'intérêts nettes pourraient gonfler dans le sillage de la hausse des rendements à long terme, tandis que pour l'heure, l'action des banques centrales maintient l'ancrage de la partie courte de la courbe des taux. De plus, la Réserve fédérale a annoncé au mois de juin que les 23 banques mises à l'épreuve avaient passé avec brio les tests de résistance 2021 et qu'elles disposaient de fonds propres « nettement supérieurs » aux exigences pour faire face à un potentiel ralentissement de l'économie. Ainsi, le secteur devrait être soutenu par les dividendes et les rachats d'actions en forte progression. Nous privilégions aussi les titres cycliques, comme ceux de la consommation discrétionnaire et des matériaux, qui sont bien positionnés pour tirer parti du redémarrage des économies et de la libération de la demande refoulée. Lors de notre dernier comité, nous avons révisé à la hausse notre opinion à l'égard du secteur de l'énergie, de neutre à surpondération. L'énergie est un des principaux bénéficiaires du thème du redémarrage des économies (en particulier au regard de la reprise des déplacements), alors que les révisions des prévisions de bénéfices y sont importantes et que les prix du pétrole sont en hausse, avec comme corollaire une augmentation du nombre de gisements rentables. Nous avons rétrogradé notre opinion envers le secteur des services aux collectivités, auteur d'une sous-performance marquée, même si nous apprécions toujours le potentiel structurel à long terme des énergies renouvelables.

À ce stade du cycle, nous pensons que le style « value » devrait conserver les faveurs du marché malgré les pressions récentes.

D'un point de vue géographique, nous surpondérons les États-Unis, la Chine et l'Europe. Ces trois marchés affichent une dynamique de croissance soutenue, en particulier le Vieux Continent, où l'économie vient tout juste de redémarrer. Le « tapering » de la Fed se faisant de plus en plus proche, nos perspectives à court terme pour le dollar sont moins baissières et nous amènent à liquider la couverture du risque de change sur notre surpondération des actions américaines.

Obligations

Le contexte de la reflation nous incite à rester globalement à l'écart des actifs obligataires. Étant donné les relèvements de taux à prévoir, la gestion de la duration va jouer un rôle essentiel. Au niveau du crédit, la compression des spreads a tiré les valorisations à des niveaux de fin de cycle (alors que nous sommes en milieu de cycle).

Nos interventions les plus actives ont lieu sur le segment investment grade (des pays développés et émergents), où demeurent quelques opportunités de rendement supplémentaire, bien qu'au prix d'une extrême sélectivité. Le secteur continue de bénéficier du soutien des achats des banques centrales, de la dynamique économique et de la vigueur de la demande. Au regard du « tapering » envisagé de plus en plus sérieusement par la Fed, nous préférons le crédit européen à son homologue américain.

Sur la dette spéculative, certaines poches du marché des obligations à haut rendement sont toujours attractives dans les pays développés. La demande reste forte et les révisions de notations sont positive de part et d'autre de l'Atlantique. Nous privilégions désormais le crédit à haut rendement européen, pour les mêmes raisons que pour les obligations IG. Aux États-Unis, les prêts senior sécurisés (SSL) sont peut-être préférables au crédit HY en raison d'une plus faible exposition à la hausse des taux. Ce segment est moins intéressant en Europe, où les coupons sont calculés sur la base du taux EURIBOR, toujours négatif.

Avec la reprise à l'œuvre, les rendements souverains sont voués à progresser, ce qui nous incite à un positionnement de sous-exposition en duration sur les obligations d'État européennes et à une exposition presque nulle aux bons du Trésor américain.

Conclusion

Portée par les campagnes de vaccination et les mesures de relance budgétaire et monétaire, la croissance de l'économie mondiale s'est révélée supérieure aux attentes au premier semestre de cette année. Cette dynamique positive devrait perdurer dans les prochains mois et nous considérons que les fondamentaux qui sous-tendent la reflation sont intacts. Compte tenu de la vitesse de la reprise, les investisseurs doivent se préparer à des rotations dans les positionnements cycliques à travers les différentes régions et se prémunir contre de possibles accès de volatilité plus importants qu'au cours des périodes récentes. Si les corrections des marchés haussiers sont inévitables, elles ne doivent pas être une raison pour demeurer sur la touche.

Le thème de la reflation marque une courte pause, et il en va de même pour notre édition d'août de BILBoard, qui reviendra au mois de septembre. D'ici là, nos Perspectives complètes de milieu d'année devraient vous donner matière à réflexion. Nous vous souhaitons un été agréable et en bonne santé.

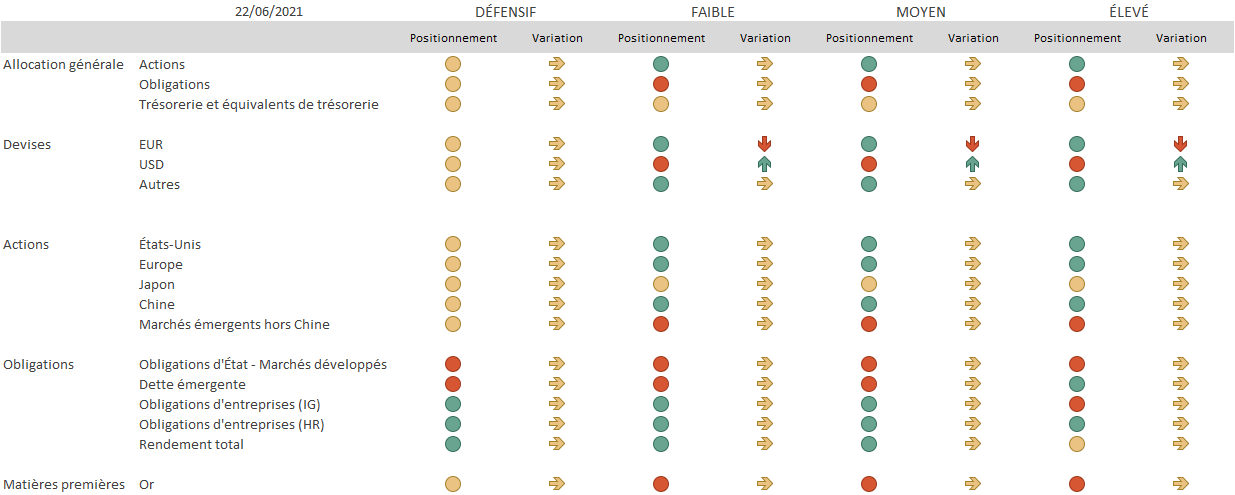

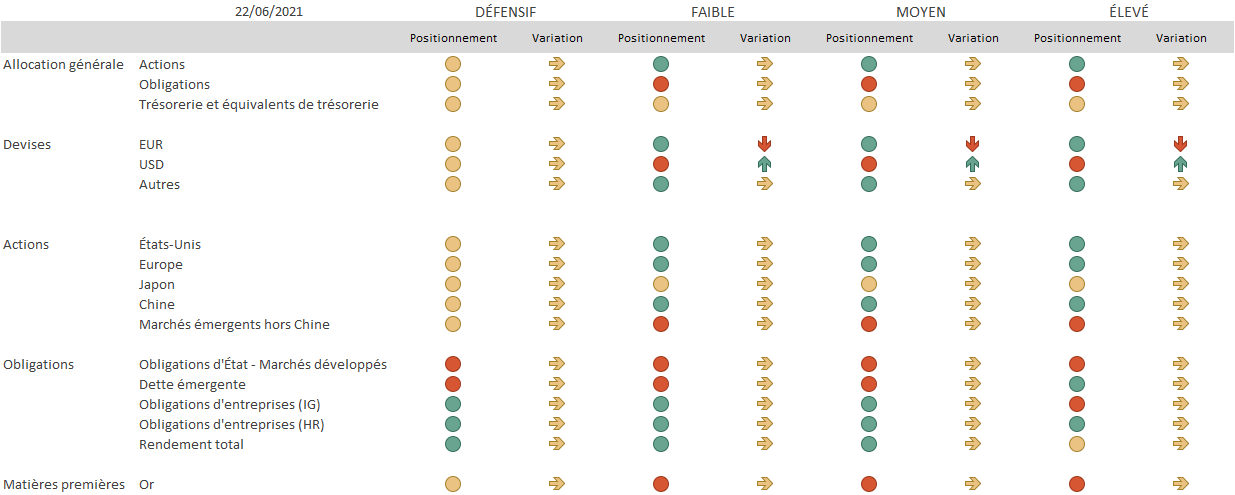

Positionnement : indique si nous sommes optimistes, neutres, ou réticents vis-à-vis de la classe d'actifs. Variation : indique l'évolution de notre exposition depuis la réunion du comité d'allocation d'actifs du mois précédent

Disclaimer

All financial data and/or economic information released by this Publication (the “Publication”); (the “Data” or the “Financial data

and/or economic information”), are provided for information purposes only,

without warranty of any kind, including without limitation the warranties of merchantability, fitness for a particular

purpose or warranties and non-infringement of any patent, intellectual property or proprietary rights of any party, and

are not intended for trading purposes. Banque Internationale à Luxembourg SA (the “Bank”) does not guarantee expressly or

impliedly, the sequence, accuracy, adequacy, legality, completeness, reliability, usefulness or timeless of any Data.

All Financial data and/or economic information provided may be delayed or may contain errors or be incomplete.

This disclaimer applies to both isolated and aggregate uses of the Data. All Data is provided on an “as is” basis. None of

the Financial data and/or economic information contained on this Publication constitutes a solicitation, offer, opinion, or

recommendation, a guarantee of results, nor a solicitation by the Bank of an offer to buy or sell any security, products and

services mentioned into it or to make investments. Moreover, none of the Financial data and/or economic information contained on

this Publication provides legal, tax accounting, financial or investment advice or services regarding the profitability or

suitability of any security or investment. This Publication has not been prepared with the aim to take an investor’s particular investment objectives,

financial position or needs into account. It is up to the investor himself to consider whether the Data contained herein this

Publication is appropriate to his needs, financial position and objectives or to seek professional independent advice before making

an investment decision based upon the Data. No investment decision whatsoever may result from solely reading this document. In order

to read and understand the Financial data and/or economic information included in this document, you will need to have knowledge and

experience of financial markets. If this is not the case, please contact your relationship manager. This Publication is prepared by

the Bank and is based on data available to the public and upon information from sources believed to be reliable and accurate, taken from

stock exchanges and third parties. The Bank, including its parent,- subsidiary or affiliate entities, agents, directors, officers,

employees, representatives or suppliers, shall not, directly or indirectly, be liable, in any way, for any: inaccuracies or errors

in or omissions from the Financial data and/or economic information, including but not limited to financial data regardless of the

cause of such or for any investment decision made, action taken, or action not taken of whatever nature in reliance upon any Data

provided herein, nor for any loss or damage, direct or indirect, special or consequential, arising from any use of this Publication

or of its content. This Publication is only valid at the moment of its editing, unless otherwise specified. All Financial data and/or

economic information contained herein can also quickly become out-of- date. All Data is subject to change without notice and may not be

incorporated in any new version of this Publication. The Bank has no obligation to update this Publication upon the availability of new data,

the occurrence of new events and/or other evolutions. Before making an investment decision, the investor must read carefully the terms and

conditions of the documentation relating to the specific products or services. Past performance is no guarantee of future performance.

Products or services described in this Publication may not be available in all countries and may be subject to restrictions in some persons

or in some countries. No part of this Publication may be reproduced, distributed, modified, linked to or used for any public or commercial

purpose without the prior written consent of the Bank. In any case, all Financial data and/or economic information provided on this Publication

are not intended for use by, or distribution to, any person or entity in any jurisdiction or country where such use or distribution would be

contrary to law and/or regulation. If you have obtained this Publication from a source other than the Bank website, be aware that electronic

documentation can be altered subsequent to original distribution.

As economic conditions are subject to change, the information and opinions presented in this outlook are current only as of the date

indicated in the matrix or the publication date. This publication is based on data available to the public and upon information that is

considered as reliable. Even if particular attention has been paid to its content, no guarantee, warranty or representation is given to the

accuracy or completeness thereof. Banque Internationale à Luxembourg cannot be held liable or responsible with respect to the information

expressed herein. This document has been prepared only for information purposes and does not constitute an offer or invitation to make investments.

It is up to investors themselves to consider whether the information contained herein is appropriate to their needs and objectives or to seek advice

before making an investment decision based upon this information. Banque Internationale à Luxembourg accepts no liability whatsoever for any investment

decisions of whatever nature by the user of this publication, which are in any way based on this publication, nor for any loss or damage arising

from any use of this publication or its content. This publication, prepared by Banque Internationale à Luxembourg (BIL), may not be copied or

duplicated in any form whatsoever or redistributed without the prior written consent of BIL 69, route d’Esch ı L-2953 Luxembourg ı

RCS Luxembourg B-6307 ı Tel. +352 4590 6699 ı www.bil.com.

Read more

More

October 15, 2024

BILBoardBILBoard November 2024 – Beyond the U...

The race for the US Presidential election on November 5 is heating up, but business activity is essentially frozen given the uncertain outcome and...

October 11, 2024

Weekly InsightsWeekly Investment Insights

Hurricanes caused widespread damage last week. In the US, Florida residents rushed to evacuate ahead of Hurricane Milton, which followed closely on the heels...

October 4, 2024

Weekly InsightsWeekly Investment Insights

Comments from central bankers toyed with both currencies and rate markets over the past week. The Fed Chair Powell said that the US central...

September 30, 2024

Weekly InsightsWeekly Investment Insights

Autumn is in full swing and with the change of season came a turnabout announcement that was noticed in all corners of the market. Beijing’s...