Choose Language

April 1, 2021

BILBoard maart/april 2021: Positioneren op herstel

De markten zijn gefixeerd op de heropening en het herstel van de economie: beleggers kijken verder dan het hier en nu en bereiden zich voor op een rooskleurige pandemievrije toekomst.

De wereld staat er nu al onverwacht gunstig voor – de OESO schroefde zijn prognose voor de wereldwijde groei op naar 5,6% (1,4% hoger dan eerdere prognoses) voor 2021 en de winstherzieningen vertonen in alle regio's een stijgende trend.

Ook de obligatierente steeg als gevolg van de gunstige groeivooruitzichten – met name in de VS. Hoewel een stijgende rente enige volatiliteit voor aandelen oplevert (waar voorlopig nog geen einde aan komt), verwachten we niet dat de koersen zullen ontsporen; ten eerste omdat ze uit een ongekend diep dal opklimmen en ten tweede omdat deze stijging op verbetering van de economische vooruitzichten berust. Oftewel: wij geloven dat de rente terecht in de lift zit.

Het huidige monetair beleid blijft expansief in de komende periode

Heropening en herstel komen steeds dichterbij, en dat heeft ook zijn weerslag gehad op de inflatieverwachtingen. Inflatie wordt doorgaans een probleem zodra centrale banken naar renteverhogingen grijpen om een oververhittende economie af te koelen. De Amerikaanse Fed lijkt erop te vertrouwen dat eventuele inflatiestijgingen van tijdelijke aard zullen blijken (uit de break-even-inflatie valt ook op te maken dat de markt een kortstondige stijging verwacht, en geen aanhoudende prijsstijgingen). Op het FOMC van maart bekrachtigde de Fed haar voornemen om "zolang als dat nodig is" haar instrumentarium in te zetten om de doelstelling van volledige werkgelegenheid te realiseren. De centrale bank streeft duidelijk naar een duurzame groei die verder reikt dan een post-lockdown-opleving. Daarom zijn er vóór 2024 geen renteverhogingen terug te zien in de 'dot plot' van de Fed, hoewel een aantal bestuursleden een verhoging in 2023 niet uitsluiten. Op de vergadering werd bovendien bekendgemaakt dat de activa-aankoop in het huidige tempo wordt voortgezet (USD 120 mld. per maand). Naar onze inschatting is het inflatierisico voorlopig beperkt in de eurozone en in China, waar de inflatiedruk is afgenomen doordat de prijzen van varkensvlees zijn gedaald.

De verruimende monetaire-beleidskoers wordt voortgezet, overheden blijven steunpakketten uitrollen en de vaccinatiecampagnes vorderen gestaag: allemaal geldige argumenten voor onze overweging in risicovolle activa, zoals aandelen.

Aandelen

Bepaalde regio's, onder meer de VS en China, hebben een voorsprong in het herstel- en heropeningstraject. Onze aandelenselectie is dan ook vooral gericht op die regio's, om de simpele reden dat het groeipotentieel daar het grootst is en zich daar de meeste kansen aandienen.

De effecten van Joe Bidens nieuwe steunpakket van USD 1900 miljard sijpelen al door in de macro-economische cijfers van de VS. In maart wees de IHS Markit op een forse stijging van de vraag: de geplaatste orders voor zowel goederen als diensten bereikten het hoogste niveau in jaren. In totaal hebben Amerikaanse huishoudens nu meer spaargeld en minder schulden dan vóór de pandemie; zodra de economie wordt heropend, kan er wat betreft de bestedingen dus een flinke inhaalslag worden verwacht. Onze voorkeur gaat dus onder meer uit naar de sector duurzame consumptiegoederen.

Andere interessante sectoren zijn materialen (een sector met indrukwekkende winstherzieningen, gesteund door hogere grondstoffenprijzen) en industrie (die in belangrijke mate profiteert van de heropening van de economie en steunmaatregelen van de overheid). Ten slotte gaat onze voorkeur ook uit naar nutsbedrijven. Op het eerste gezicht valt deze defensieve sector stevig uit de toon naast die drie cyclische sectoren, maar onze positie is gebaseerd op een proactieve en zorgvuldige selectie van nutsbedrijven die hoogstwaarschijnlijk van de energietransitie zullen profiteren (onder meer van de USD 400 mld. die Biden heeft gereserveerd voor schone energie en innovatie).

Omdat de heropening in de VS al verder gevorderd is (wat tot uitdrukking komt in rentestijgingen en hogere inflatieverwachtingen), is onze positionering in de VS nu meer op waardeaandelen gericht. Die zetten doorgaans een goed resultaat wanneer de economie groeit en de bedrijfswinsten en de rente in de lift zitten. Momenteel zijn waardeaandelen aanzienlijk gunstiger gewaardeerd dan groeiaandelen.

De stijgende rente en de versteiling van de rentecurves zijn normaal gesproken positieve tekenen voor Europese aandelen, omdat relatief veel waardeaandelen uit die regio komen. Hoewel we onze positie lichtjes hebben opgebouwd, lijkt de tijd ons nog niet rijp voor een overweging. Het is nog allesbehalve duidelijk wanneer de Europese economie heropend zou kunnen worden – in sommige landen geldt zelfs nog een strenge lockdown. Daardoor is het ook onzeker of bedrijven aan hun winstverwachtingen kunnen voldoen. Britse aandelen zijn op het moment aantrekkelijker, omdat de vaccinatiecampagne in het VK veel sneller verloopt.

Obligaties

We zijn al met al negatief gestemd over obligaties, met name staatsobligaties, vanwege de wereldwijde rentestijgingen. In de VS wordt de rentecurve steeds steiler en door de standpunten van de Fed zijn obligaties met een langere looptijd aan de grillen van de markt overgeleverd, waardoor de rente almaar verder stijgt. Doordat we de afgelopen maand alle resterende posities in TIPS van de hand gedaan, zitten er geen Amerikaanse Treasury's meer in onze portefeuilles. Onze bescheiden onderweging in staatsobligaties is gefocust op Europa, waar de ECB haar Pandemic Emergency Purchase Program (PEPP) uitbreidt om de stijgende rente een halt toe te roepen. Het lukt de ECB bovendien om de interne Europese spreads binnen de perken te houden, waardoor we een evenwichtige positie in kernlanden ten opzichte van perifere eurolanden hebben.

We houden een overwogen positie in investment-grade-bedrijfsobligaties, omdat we ervan overtuigd zijn dat die blijven profiteren van het accommoderende monetair beleid en de verbeterende macro-economische situatie – mogelijk verkrappen de spreads zelfs meer dan verwacht.

We zijn licht overwogen in het high-yield-segment. De spreads liggen nu op hetzelfde niveau als vóór de pandemie. De kapitaalstroom is gunstig doordat beleggers naarstig op zoek zijn naar rendement en het verwachte aantal faillissementen weer terugloopt naar het historische gemiddelde. De hogere olieprijzen zorgen voor wat ademruimte voor de Amerikaanse energiesector, die een aanzienlijk deel van de Amerikaanse high-yield-markt uitmaakt.

Binnen onze positie in schuldpapier uit opkomende markten gaat onze voorkeur uit naar bedrijfsobligaties in harde valuta's, die de recente verkoopgolf beter doorstaan hebben. Bedrijfsobligaties zijn beter opgewassen tegen een stijging van de reële rente.

Conclusie

Het ziet ernaar uit dat we een periode van groeiherstel en overvloedige liquiditeit tegemoet gaan, voortgestuwd door de wisselwerking van fiscaal en monetair beleid en economieën die weer op gang komen naarmate er meer vaccins worden toegediend. Daar sluit onze voorkeur voor risicovollere activa op aan: we richten ons op bedrijven die hoogstwaarschijnlijk van de heropening en het herstel gaan profiteren, met bijzondere aandacht voor de meer cyclische sectoren.

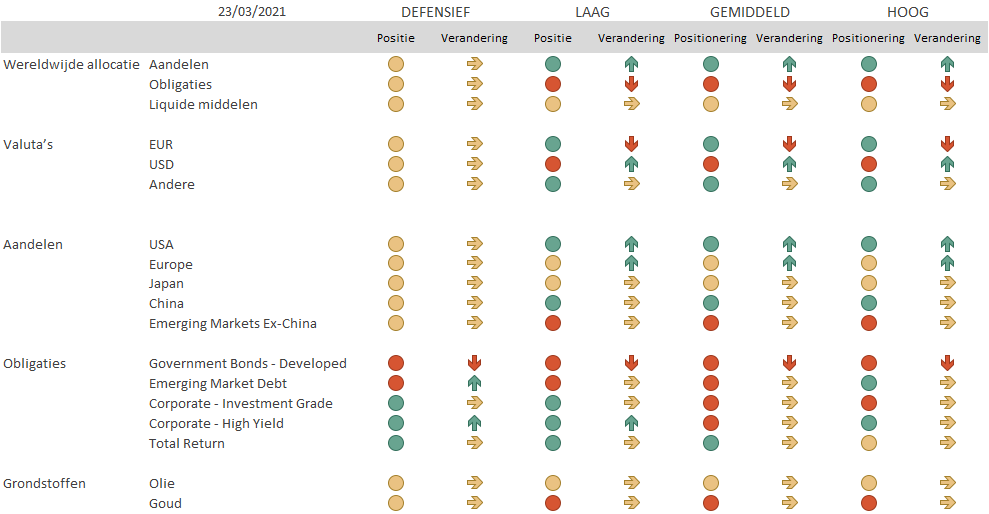

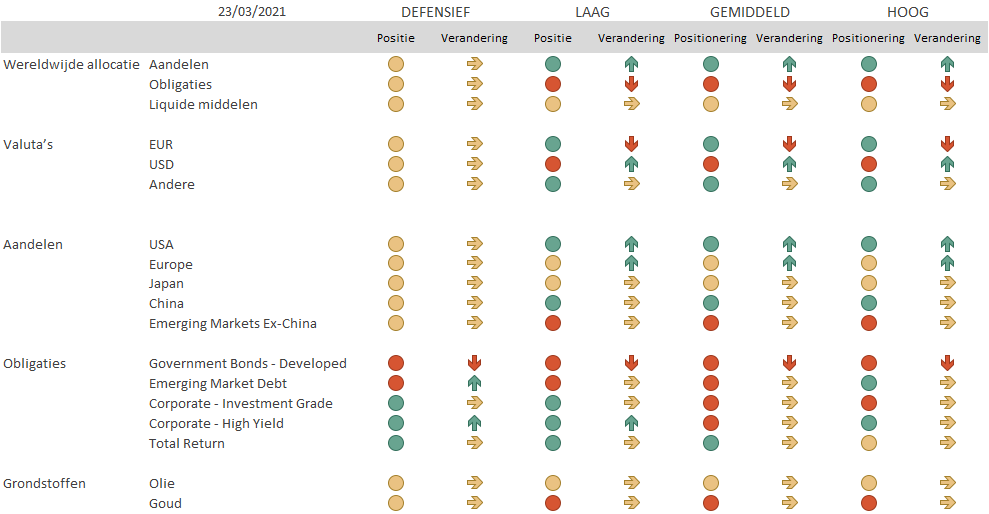

Positie: Geeft aan of we positief, neutraal of terughoudend tegenover de activaklasse staan. Verandering: Geeft aan hoe onze blootstelling is veranderd sinds het assetallocatiecomité vorige maand samenkwam

Disclaimer

All financial data and/or economic information released by this Publication (the “Publication”); (the “Data” or the “Financial data

and/or economic information”), are provided for information purposes only,

without warranty of any kind, including without limitation the warranties of merchantability, fitness for a particular

purpose or warranties and non-infringement of any patent, intellectual property or proprietary rights of any party, and

are not intended for trading purposes. Banque Internationale à Luxembourg SA (the “Bank”) does not guarantee expressly or

impliedly, the sequence, accuracy, adequacy, legality, completeness, reliability, usefulness or timeless of any Data.

All Financial data and/or economic information provided may be delayed or may contain errors or be incomplete.

This disclaimer applies to both isolated and aggregate uses of the Data. All Data is provided on an “as is” basis. None of

the Financial data and/or economic information contained on this Publication constitutes a solicitation, offer, opinion, or

recommendation, a guarantee of results, nor a solicitation by the Bank of an offer to buy or sell any security, products and

services mentioned into it or to make investments. Moreover, none of the Financial data and/or economic information contained on

this Publication provides legal, tax accounting, financial or investment advice or services regarding the profitability or

suitability of any security or investment. This Publication has not been prepared with the aim to take an investor’s particular investment objectives,

financial position or needs into account. It is up to the investor himself to consider whether the Data contained herein this

Publication is appropriate to his needs, financial position and objectives or to seek professional independent advice before making

an investment decision based upon the Data. No investment decision whatsoever may result from solely reading this document. In order

to read and understand the Financial data and/or economic information included in this document, you will need to have knowledge and

experience of financial markets. If this is not the case, please contact your relationship manager. This Publication is prepared by

the Bank and is based on data available to the public and upon information from sources believed to be reliable and accurate, taken from

stock exchanges and third parties. The Bank, including its parent,- subsidiary or affiliate entities, agents, directors, officers,

employees, representatives or suppliers, shall not, directly or indirectly, be liable, in any way, for any: inaccuracies or errors

in or omissions from the Financial data and/or economic information, including but not limited to financial data regardless of the

cause of such or for any investment decision made, action taken, or action not taken of whatever nature in reliance upon any Data

provided herein, nor for any loss or damage, direct or indirect, special or consequential, arising from any use of this Publication

or of its content. This Publication is only valid at the moment of its editing, unless otherwise specified. All Financial data and/or

economic information contained herein can also quickly become out-of- date. All Data is subject to change without notice and may not be

incorporated in any new version of this Publication. The Bank has no obligation to update this Publication upon the availability of new data,

the occurrence of new events and/or other evolutions. Before making an investment decision, the investor must read carefully the terms and

conditions of the documentation relating to the specific products or services. Past performance is no guarantee of future performance.

Products or services described in this Publication may not be available in all countries and may be subject to restrictions in some persons

or in some countries. No part of this Publication may be reproduced, distributed, modified, linked to or used for any public or commercial

purpose without the prior written consent of the Bank. In any case, all Financial data and/or economic information provided on this Publication

are not intended for use by, or distribution to, any person or entity in any jurisdiction or country where such use or distribution would be

contrary to law and/or regulation. If you have obtained this Publication from a source other than the Bank website, be aware that electronic

documentation can be altered subsequent to original distribution.

As economic conditions are subject to change, the information and opinions presented in this outlook are current only as of the date

indicated in the matrix or the publication date. This publication is based on data available to the public and upon information that is

considered as reliable. Even if particular attention has been paid to its content, no guarantee, warranty or representation is given to the

accuracy or completeness thereof. Banque Internationale à Luxembourg cannot be held liable or responsible with respect to the information

expressed herein. This document has been prepared only for information purposes and does not constitute an offer or invitation to make investments.

It is up to investors themselves to consider whether the information contained herein is appropriate to their needs and objectives or to seek advice

before making an investment decision based upon this information. Banque Internationale à Luxembourg accepts no liability whatsoever for any investment

decisions of whatever nature by the user of this publication, which are in any way based on this publication, nor for any loss or damage arising

from any use of this publication or its content. This publication, prepared by Banque Internationale à Luxembourg (BIL), may not be copied or

duplicated in any form whatsoever or redistributed without the prior written consent of BIL 69, route d’Esch ı L-2953 Luxembourg ı

RCS Luxembourg B-6307 ı Tel. +352 4590 6699 ı www.bil.com.

Read more

More

July 3, 2025

NewsThe clock is ticking on EU-US trade n...

This article was written on July 1 The July 9 deadline by which US trading partners must have reached a trade deal with the...

July 1, 2025

BILBoardBILBoard Summer 2025 – Always wear su...

From the brink of a bear market, US stocks have staged a ten-trillion-dollar rally, bringing record highs within reach. Summer is in full swing in...

June 24, 2025

NewsAfter the shipping surge: What’s next...

As the world grappled with the threat of tariffs from the United States, global trade experienced a dramatic yet short-lived boom. Now, as the dust...

June 20, 2025

Weekly InsightsWeekly Investment Insights

Saturday 21 June marks the summer solstice in the Northern Hemisphere. This is the day with the most daylight hours in the year and...

June 16, 2025

Weekly InsightsWeekly Investment Insights

The short week kicked off with a thaw in trade tensions between the US and China as representatives from the world’s two largest economies...