Choose Language

June 4, 2020

BILBoard – Mai 2020: Die Konjunktur erholt sich – aber es gibt noch keinen Grund zum Jubeln

Es sieht ganz so aus, als ob wir den Tiefpunkt des Wirtschaftseinbruchs überstanden haben und die schwerste Rezession seit den 1930er Jahren im Mai zu Ende geht. Wir können die Weltwirtschaft aber nicht einfach zum Stillstand bringen, sie dann wieder hochfahren und davon ausgehen, dass alles wieder seinen normalen Gang geht, wie nach einer kurzen Werbepause. Anders als es der kräftige Kursanstieg an den Aktienmärkten vermuten lässt, wird sich die Erholung ohne flächendeckende Impfungen als langwierig erweisen. Wir halten es für realistischer, im zweiten und dritten Quartal dieses Jahres mit einer Stabilisierung und ab dem vierten Quartal mit einer allmählichen Erholung zu rechnen. Die finanziellen Verluste aufgrund der Krise werden wahrscheinlich nicht vor Ende 2021 wieder aufgeholt sein.

Es gibt jedoch

zahlreiche veränderliche Einflussfaktoren und unser Basisszenario ist mit einem

hohen Grad an Unsicherheit behaftet. Da die Einschränkungen des öffentlichen

Lebens nun schrittweise wieder aufgehoben werden, besteht das größte Risiko in

einer zweiten Infektionswelle. Das wäre wie ein Schritt nach vorn und drei

zurück. Andere Risiken sind überwiegend verhaltensbezogen: Werden die

Verbraucher wieder mehr Geld ausgeben und werden die Investitionen im

Unternehmensbereich wieder zunehmen?

Angesichts der

schwerwiegendsten wirtschaftlichen Verwerfungen aller Zeiten ist das schwierig

vorherzusagen. Ganze Länder mussten erleben, wie ihre wirtschaftlichen

Aktivposten zu einer Bürde wurden – seien es die florierenden

Tourismusbranchen oder die Landwirtschaft, wo das Obst an den Bäumen verdarb,

weil die Arbeitskräfte fehlten, um es zu pflücken. Der Rettungsanker war die

beispiellose fiskal- und geldpolitische Unterstützung.

Dass die

Zentralbanken in Reaktion auf die Krise mit vollen Händen Geld verteilen,

bedeutet, dass sie für einen Großteil der Geschäftswelt zu Kreditgebern letzter

Instanz geworden sind. Die US-Notenbank (Fed) senkte die Zinsen auf nahezu null

und verpflichtete sich vorbehaltlos zum Kauf von US-Staatsanleihen. Erstmals in

ihrer Geschichte begann sie darüber hinaus mit dem Kauf von

Unternehmensanleihen – zunächst in Form von ETFs, wobei in „naher Zukunft“

auch Einzeltitel erworben werden sollen. In Europa hat die EZB

750 Milliarden Euro für den Kauf von Staats- und Unternehmensanleihen

(darunter auch risikoreicheren Titeln) bereitgestellt und verschiedene neue

Instrumente zur Liquiditätssicherung eingeführt.

Bislang wurden in

den USA fiskalpolitische Konjunkturmaßnahmen im Umfang von 3 Billionen

US-Dollar ergriffen. Marktbeobachter und auch US-Notenbankchef Powell äußerten,

dass weitere Maßnahmen erforderlich seien, um die Wirtschaft wieder

anzukurbeln. In Europa atmete man erleichtert auf, nachdem Macron und Merkel

sich auf ein 500 Milliarden Euro schweres Rettungspaket geeinigt hatten,

das auf Beihilfen anstatt auf Kredite setzt und damit einen echten Schritt auf

dem Weg zu gemeinsamen fiskalpolitischen Maßnahmen darstellt.

Wie aus den

Einkaufsmanagerindizes und Unternehmensbefragungen hervorgeht, scheinen

Konsum-, Anleger- und Geschäftsklima mit einem solchen Sicherheitsnetz wieder

an Dynamik zu gewinnen. Die Stimmung kann jedoch schnell umschlagen, daher

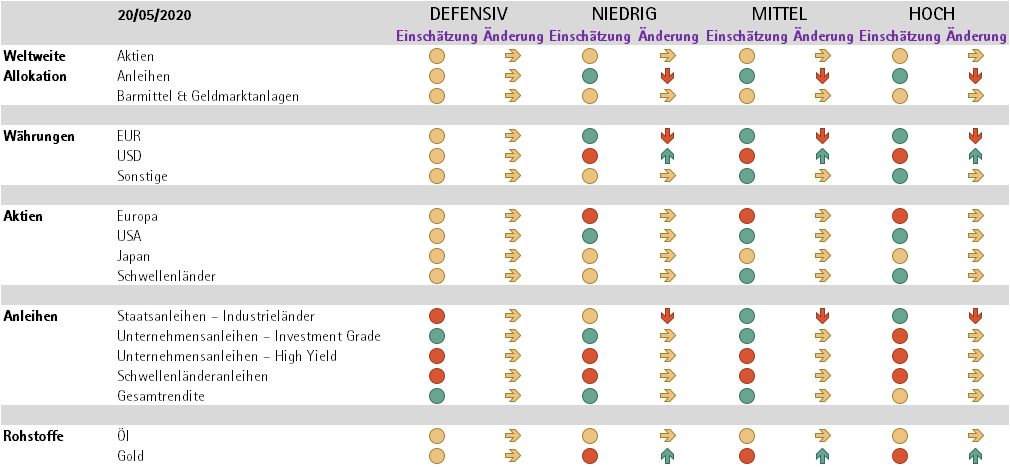

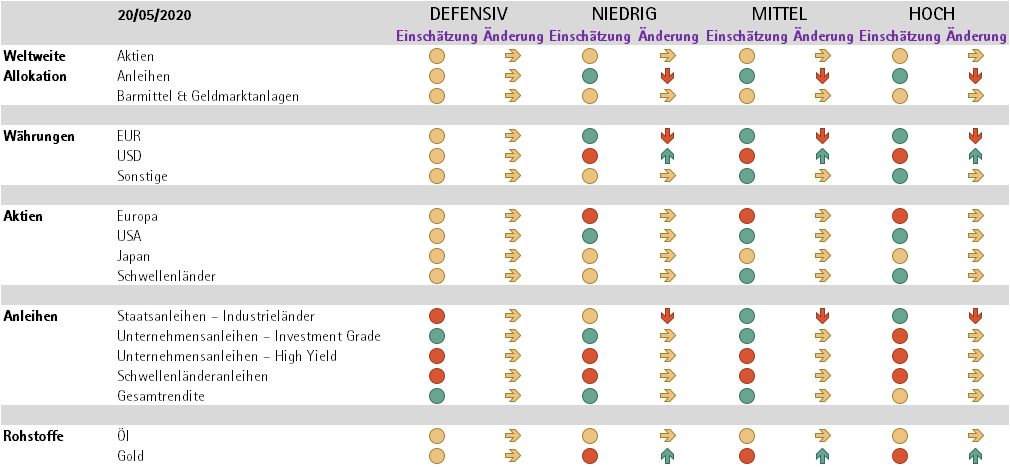

neigen wir vorerst zu einer vorsichtigen globalen Vermögensallokation mit einer

neutralen Haltung gegenüber Aktien.

Anleihen

Wir haben

Staatsanleihen untergewichtet, halten aber weiterhin einen gewissen Bestand als

Puffer gegen das Aktienrisiko. Der Anstieg der US-Zinskurve ist steiler geworden, denn die Anleger stellen

sich auf eine verstärkte Emissionstätigkeit ein, die besonders das längere Ende

der Kurve betreffen dürfte. Angesichts der Pandemie und der Unterstützung durch

die Kaufprogramme der Zentralbank korrigierte das US-Finanzministerium seine

Schätzung der Neuemissionen (netto) für das zweite Quartal um sage und schreibe

3,055 Billionen US-Dollar nach oben. Das Finanzministerium rechnet damit,

im dritten Quartal, also von Juli bis September, Kredite im Wert von

677 Milliarden US-Dollar aufzunehmen. In Europa wird die aktuelle

Beanstandung des Anleihekaufprogramms der EZB (mit Ausnahme der

Nothilfeprogramme infolge der Pandemie) durch das Bundesverfassungsgericht zum

aktuellen Zeitpunkt wohl keine grundlegende Veränderung bewirken, d. h.

die EZB ist weiterhin in der Lage, die Zinsen zu deckeln.

Wir haben in

Profilen mit niedrigem, mittlerem und hohem Risiko einen Teil unserer

Anlagen in Staatsanleihen verkauft und dafür Gold ins Portfolio

aufgenommen, um eine zusätzliche Diversifizierung und eine alternative

Absicherungsmöglichkeit zu schaffen. Unser Engagement im Währungsbereich war

nicht abgesichert, daher erhöhten sich unsere Positionen in US-Dollar.

In Profilen

mit geringem oder ohne Aktienanteil bleiben wir bei einer Übergewichtung von

Investment-Grade-Anleihen. Die Spreads zeigten im Laufe des vergangenen Monats ungewöhnlich wenig

Bewegung und befinden sich immer noch auf einem historisch hohen Niveau, denn

Anleger wägen attraktive Bewertungen gegen unsichere Konjunkturaussichten ab,

und es gibt eine ganze Reihe sogenannter „fallen angels“: Nach Schätzungen von

S&P laufen Anleihen im Wert von fast 400 Milliarden US-Dollar Gefahr,

von Investment Grade auf High Yield herabgestuft zu werden. Ein

Silberstreif am Horizont waren die Ankündigung der Fed, Titel von kürzlich

herabgestuften Unternehmen zu kaufen, und die Bereitschaft der EZB, solche

Anleihen als Sicherheit zu akzeptieren. Damit wurde eine Auffangmatte für die „fallen

angels“ bereitgestellt.

Wir sind

jedenfalls im Hochzinssegment immer noch untergewichtet.In

Europa legt die Bewertung der Spreads eine Ausfallquote von 7 % für

nächstes Jahr nahe, was den während der Krise von 2008 verzeichneten Zahlen

entspräche. Schwellenländeranleihen werden im aktuellen Umfeld ebenfalls

als zu riskant eingestuft.

Aktien: Krise?

Welche Krise?

Von der Trägheit,

die eine V-förmige Erholung der Volkswirtschaften verhindert, ist an den

Aktienmärkten nichts zu spüren. Dort sind die Kurse wieder auf das Niveau vor

Ausbruch der Pandemie geklettert. In Ermangelung von Unternehmensprognosen

gehen die Analysten jedoch lieber auf Nummer sicher und wir beobachten weitere

Herabstufungen der Gewinnerwartungen für 2020 (seit Jahresbeginn rund

-30 %). Da die Kurse nach oben streben, während die Gewinne nach unten

tendieren, sind Aktien mit Blick auf die Kurs-Gewinn-Verhältnisse nun so teuer

wie seit 2002 nicht mehr.

Angesichts dieser

Entkoppelung wäre der Mann auf dem Cover des Supertramp-Albums „Crisis? What

Crisis?“ von 1975 ein gutes Sinnbild der Aktienmärkte. Er liegt ganz entspannt

unter einem Sonnenschirm und ignoriert das Chaos um ihn herum, während es

regnet und Schornsteine in der Ferne umweltschädlichen Rauch in den grauen

Himmel blasen. Die Aktienmärkte steigen, obwohl wir die schlechtesten

makroökonomischen Daten seit Jahrzehnten verzeichnen und die künftige

Entwicklung unsicher ist. Offenbar schauen die Aktionäre mit einem Tunnelblick

über die aktuelle Lage hinweg in eine blühende Zukunft nach der Pandemie. Die

Gewinnerwartungen für 2021 liegen 5 % über den 2019 erzielten Ergebnissen,

d. h. man geht davon aus, dass die Unternehmen nächstes Jahr nicht nur die

2020 erlittenen Verluste wieder aufholen, sondern sich hervorragend entwickeln

und noch besser abschneiden. Dieser unbegründete Optimismus veranlasst uns

dazu, vorerst an einer neutralen Positionierung im Aktiensegment festzuhalten.

Wir bleiben auch auf Sektorebene neutral

positioniert, denn in den einzelnen Sektoren gibt es große Diskrepanzen

zwischen Gewinnern und Verlierern. Darüber hinaus könnten die Gewinner von

heute nach der Aufhebung der Ausgangs- und Kontaktbeschränkungen ins Straucheln

geraten: Sobald die Erholung richtig in Fahrt kommt, werden unserer Ansicht

nach zyklische Werte (Finanztitel sowie Industrie-, Energie- und

Grundstoffwerte) an Beliebtheit gewinnen, doch an diesem Punkt sind wir noch

nicht angelangt. Vorerst setzen wir bevorzugt auf Wachstums- und

Qualitätsunternehmen mit hoher Marktkapitalisierung, die meist im

Digitalisierungsbereich tätig sind. Auch dies trägt zu unserer Übergewichtung

von US-Titeln gegenüber europäischen Titeln bei, denn in Europa gibt es einfach

keine den FAANG (Facebook, Apple, Amazon, Netflix und Google) ebenbürtigen

Unternehmen.

Zusammenfassend lässt sich sagen, dass wir langsam Licht am Ende des Tunnels sehen, uns aber nicht in falscher Sicherheit wiegen sollten. Die von COVID-19 verursachten wirtschaftlichen Schäden sind real und gravierend, und die Erholung wird auf Versuch und Irrtum beruhen. Und um noch einmal auf Supertramp zurückzukommen: Es gilt jetzt, vernünftig, logisch, verantwortungsvoll und pragmatisch vorzugehen. Wir überprüfen täglich unser Basisszenario und werden entsprechend reagieren, falls sich die Lage anders als derzeit erwartet entwickeln sollte.

Disclaimer

All financial data and/or economic information released by this Publication (the “Publication”); (the “Data” or the “Financial data

and/or economic information”), are provided for information purposes only,

without warranty of any kind, including without limitation the warranties of merchantability, fitness for a particular

purpose or warranties and non-infringement of any patent, intellectual property or proprietary rights of any party, and

are not intended for trading purposes. Banque Internationale à Luxembourg SA (the “Bank”) does not guarantee expressly or

impliedly, the sequence, accuracy, adequacy, legality, completeness, reliability, usefulness or timeless of any Data.

All Financial data and/or economic information provided may be delayed or may contain errors or be incomplete.

This disclaimer applies to both isolated and aggregate uses of the Data. All Data is provided on an “as is” basis. None of

the Financial data and/or economic information contained on this Publication constitutes a solicitation, offer, opinion, or

recommendation, a guarantee of results, nor a solicitation by the Bank of an offer to buy or sell any security, products and

services mentioned into it or to make investments. Moreover, none of the Financial data and/or economic information contained on

this Publication provides legal, tax accounting, financial or investment advice or services regarding the profitability or

suitability of any security or investment. This Publication has not been prepared with the aim to take an investor’s particular investment objectives,

financial position or needs into account. It is up to the investor himself to consider whether the Data contained herein this

Publication is appropriate to his needs, financial position and objectives or to seek professional independent advice before making

an investment decision based upon the Data. No investment decision whatsoever may result from solely reading this document. In order

to read and understand the Financial data and/or economic information included in this document, you will need to have knowledge and

experience of financial markets. If this is not the case, please contact your relationship manager. This Publication is prepared by

the Bank and is based on data available to the public and upon information from sources believed to be reliable and accurate, taken from

stock exchanges and third parties. The Bank, including its parent,- subsidiary or affiliate entities, agents, directors, officers,

employees, representatives or suppliers, shall not, directly or indirectly, be liable, in any way, for any: inaccuracies or errors

in or omissions from the Financial data and/or economic information, including but not limited to financial data regardless of the

cause of such or for any investment decision made, action taken, or action not taken of whatever nature in reliance upon any Data

provided herein, nor for any loss or damage, direct or indirect, special or consequential, arising from any use of this Publication

or of its content. This Publication is only valid at the moment of its editing, unless otherwise specified. All Financial data and/or

economic information contained herein can also quickly become out-of- date. All Data is subject to change without notice and may not be

incorporated in any new version of this Publication. The Bank has no obligation to update this Publication upon the availability of new data,

the occurrence of new events and/or other evolutions. Before making an investment decision, the investor must read carefully the terms and

conditions of the documentation relating to the specific products or services. Past performance is no guarantee of future performance.

Products or services described in this Publication may not be available in all countries and may be subject to restrictions in some persons

or in some countries. No part of this Publication may be reproduced, distributed, modified, linked to or used for any public or commercial

purpose without the prior written consent of the Bank. In any case, all Financial data and/or economic information provided on this Publication

are not intended for use by, or distribution to, any person or entity in any jurisdiction or country where such use or distribution would be

contrary to law and/or regulation. If you have obtained this Publication from a source other than the Bank website, be aware that electronic

documentation can be altered subsequent to original distribution.

As economic conditions are subject to change, the information and opinions presented in this outlook are current only as of the date

indicated in the matrix or the publication date. This publication is based on data available to the public and upon information that is

considered as reliable. Even if particular attention has been paid to its content, no guarantee, warranty or representation is given to the

accuracy or completeness thereof. Banque Internationale à Luxembourg cannot be held liable or responsible with respect to the information

expressed herein. This document has been prepared only for information purposes and does not constitute an offer or invitation to make investments.

It is up to investors themselves to consider whether the information contained herein is appropriate to their needs and objectives or to seek advice

before making an investment decision based upon this information. Banque Internationale à Luxembourg accepts no liability whatsoever for any investment

decisions of whatever nature by the user of this publication, which are in any way based on this publication, nor for any loss or damage arising

from any use of this publication or its content. This publication, prepared by Banque Internationale à Luxembourg (BIL), may not be copied or

duplicated in any form whatsoever or redistributed without the prior written consent of BIL 69, route d’Esch ı L-2953 Luxembourg ı

RCS Luxembourg B-6307 ı Tel. +352 4590 6699 ı www.bil.com.

Read more

More

July 3, 2025

NewsThe clock is ticking on EU-US trade n...

This article was written on July 1 The July 9 deadline by which US trading partners must have reached a trade deal with the...

July 1, 2025

BILBoardBILBoard Summer 2025 – Always wear su...

From the brink of a bear market, US stocks have staged a ten-trillion-dollar rally, bringing record highs within reach. Summer is in full swing in...

June 24, 2025

NewsAfter the shipping surge: What’s next...

As the world grappled with the threat of tariffs from the United States, global trade experienced a dramatic yet short-lived boom. Now, as the dust...

June 20, 2025

Weekly InsightsWeekly Investment Insights

Saturday 21 June marks the summer solstice in the Northern Hemisphere. This is the day with the most daylight hours in the year and...

June 16, 2025

Weekly InsightsWeekly Investment Insights

The short week kicked off with a thaw in trade tensions between the US and China as representatives from the world’s two largest economies...