Choose Language

April 1, 2021

BILBoard Mars/Avril 2021 : Se positionner en vue de la reprise

Le thème du redémarrage et de la reprise de l'économie domine sur les marchés, où les investisseurs cherchent à se projeter au-delà du présent, vers un avenir plus brillant au lendemain de la pandémie.

La situation semble déjà meilleure que prévu, comme en témoigne la récente révision à la hausse des prévisions de croissance de l'OCDE pour l'économie mondiale, à 5,6 % (+1,4 %) en 2021, tandis que sur le front des bénéfices, les tendances des révisions sont positives dans toutes les régions.

L'embellie au niveau des perspectives de croissance a également fait remonter les rendements obligataires, en particulier aux États-Unis. Cette hausse des rendements alimente (et pourrait continuer d'alimenter) la volatilité des actions, mais il est peu probable qu'elle enraye leur ascension, et ce pour deux raisons : d'une part, les taux partent de niveaux extraordinairement faibles, et d'autre part, leur progression reflète l'amélioration des perspectives de croissance. En bref : les rendements sont en hausse pour une bonne raison.

La politique monétaire devrait rester conciliante pour l'instant

Le thème du redémarrage et de la reprise provoque également un rebond des anticipations d'inflation. Habituellement, l'inflation devient un problème quand les banques centrales décident de la maîtriser en relevant les taux d'intérêt, afin de contenir la surchauffe de l'économie. Aux États-Unis, la Fed semble convaincue que l'accélération de l'inflation sera passagère (d'après les points morts d'inflation, le marché anticipe également plutôt une poussée temporaire des prix, et non pas une hausse durable). Lors de la réunion du FOMC de mars, la Fed a réaffirmé sa volonté d'avoir recours à tous les outils en sa possession pour atteindre le plein emploi « aussi longtemps qu'il le faudra ». De toute évidence, la banque centrale cherche en priorité à pérenniser la croissance au-delà de l'envolée appréciable qui fait suite au confinement : c'est pourquoi le graphique à points n'annonce pas de relèvement des taux avant 2024, même si certains membres de la Fed pensent déjà à 2023. De plus, le FOMC a déclaré que le rythme actuel des achats d'actifs serait maintenu (120 milliards USD par mois). Dans la zone euro, le risque d'inflation nous paraît limité pour l'instant, tout comme en Chine, où la chute des prix du porc allège les pressions inflationnistes.

Notre choix de surpondérer les actifs risqués, tels que les actions, se justifie par le maintien d'une politique monétaire expansionniste alliée aux mesures de relance budgétaire et aux campagnes de vaccination.

Actions

Certaines régions, comme les États-Unis et la Chine, sont déjà en avance dans le thème du redémarrage et de la reprise de l'économie. Notre allocation aux actions leur donne la préférence, tout simplement car ces marchés abritent le plus fort potentiel de croissance et les meilleures opportunités.

Aux États-Unis, l'impact du nouveau plan de relance de 1.900 milliards USD annoncé par Joe Biden se fait déjà ressentir au niveau des données macroéconomiques. Ainsi, pour mars, IHS Markit dévoile une hausse soutenue de la demande, venant doper la croissance des commandes de biens et de services jusqu'à des niveaux inédits depuis plusieurs années. En effet, les ménages américains (dans l'ensemble) disposent d'une épargne plus solide et sont moins endettés qu'avant la pandémie, et possèdent par conséquent d'abondantes ressources financières prêtes à être dépensées. La consommation discrétionnaire fait donc partie de nos secteurs favoris.

Nous apprécions également les matériaux (un secteur où ont lieu d'importantes révisions à la hausse des bénéfices, sous l'effet de l'envol des prix des matières premières) et l'industrie (grande bénéficiaire du thème du redémarrage de l'économie et des aides publiques à la relance). Enfin, le secteur des services aux collectivités présente également des caractéristiques attrayantes. On peut penser que ces activités plus défensives n'ont pas leur place au côté des secteurs cycliques indiqués ci-dessus. Toutefois, nous y maintenons une exposition, en sélectionnant activement des entreprises appelées à bénéficier de la transition énergétique (notamment les 400 milliards USD affectés par M. Biden aux dépenses en faveur des énergies propres et de l'innovation).

Compte tenu de l'avance des États-Unis dans le redémarrage de son économie (qui se reflète dans l'accroissement des rendements et des anticipations d'inflation), nous avons mis en œuvre un biais « value » au sein de notre exposition aux actions américaines. Les valeurs décotées sont généralement favorisées dans les phases d'expansion économique, et quand les bénéfices des entreprises et les taux d'intérêt sont sur une trajectoire haussière.

En règle générale, les tensions haussières sur les taux d'intérêt et la pentification des courbes des taux sont de bon augure pour les actions européennes, parmi lesquelles les valeurs « value » sont très représentées. Nous avons légèrement renforcé cette exposition dernièrement, mais nous pensons qu'il est encore trop tôt pour adopter une surpondération. Le flou entourant le calendrier du redémarrage économique de l'Europe (certains pays sont toujours confinés, d'autres non) crée davantage d'incertitudes quant à la faculté des entreprises à générer des bénéfices conformes aux attentes. Les actions britanniques sont plus intéressantes en ce moment compte tenu de la plus grande vitesse des vaccinations au Royaume-Uni.

Obligations

Notre opinion est globalement négative envers les obligations, tout particulièrement les emprunts d'État, en raison de la remontée générale des taux. Aux États-Unis, la pentification de la courbe se poursuit et le ton général adopté par la Fed expose les titres à plus longue échéance au risque de hausse continue des rendements. Ayant liquidé toutes nos positions restantes sur des TIPS au cours du mois, nos portefeuilles ne contiennent plus aucun bon du Trésor américain. Notre légère sous-pondération des obligations souveraines se concentre en Europe, où la BCE accélère ses achats au titre de son Programme d'achats d'urgence face à la pandémie (PEPP) afin de limiter la hausse des taux. En parallèle, elle s'efforce (avec succès) de contenir les spreads intraeuropéens, d'où notre exposition neutre aux titres des pays du cœur de l'Europe par rapport à ceux des pays périphériques.

Nous surpondérons les obligations d’entreprises Investment Grade, qui devraient continuer de bénéficier de la politique monétaire accommodante et de l'amélioration des conditions macroéconomiques, avec un resserrement des spreads qui pourrait même aller au-delà de ce que justifient les fondamentaux.

Nous surpondérons légèrement le segment du haut rendement. Les spreads affichent désormais des niveaux antérieurs à la crise du Covid, les flux d'investissement sont favorables, grâce à la quête de rendement des investisseurs, et les taux de défaut escomptés reviennent vers les moyennes historiques. Le raffermissement des cours du pétrole est un soulagement pour le secteur énergétique américain, qui représente une part substantielle du marché du crédit High Yield américain.

Au sein de notre allocation à la dette émergente, nous privilégions les obligations d'entreprises en devise forte, qui ont mieux surmonté le récent courant vendeur. Les obligations d'entreprises résistent mieux à une montée des rendements réels.

Conclusion

Dans l'ensemble, nous nous attendons à traverser une période de rebond de la croissance et d'abondance des liquidités, soutenue par la symbiose sans précédent des politiques de relance budgétaire et monétaire, et par la reprise globale des économies à la faveur du déploiement des vaccins. Dans ce contexte, nous privilégions les actifs risqués, en donnant la priorité aux entreprises amenées à bénéficier des thèmes du redémarrage et de la reprise, principalement dans les secteurs plus cycliques.

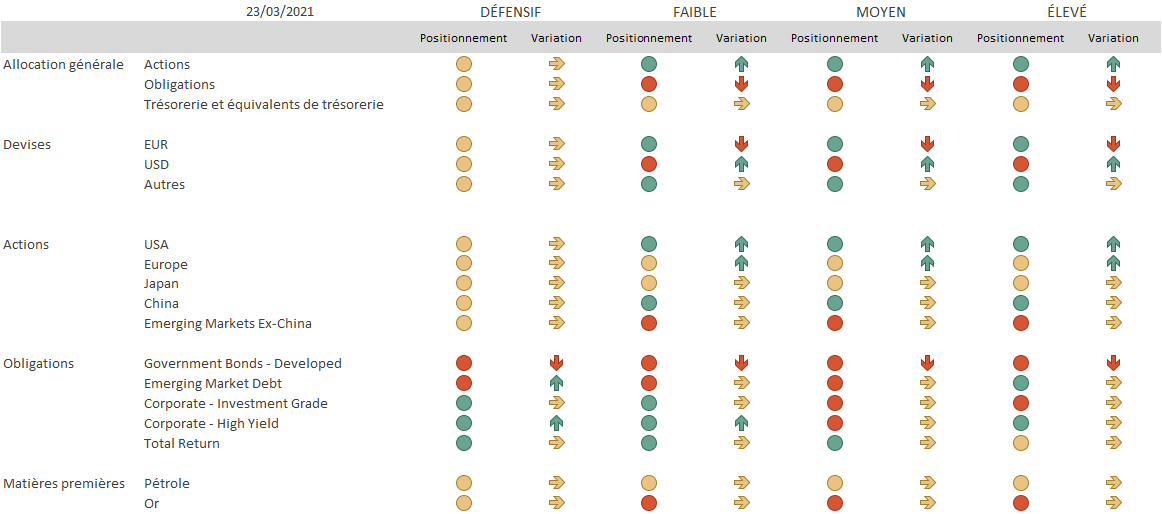

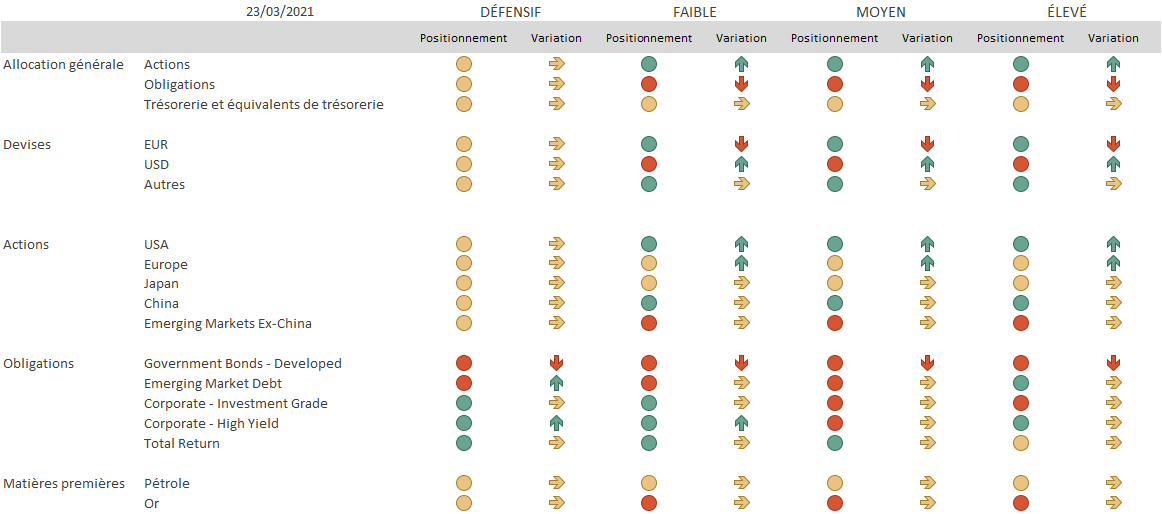

Positionnement : indique si nous sommes optimistes, neutres, ou réticents vis-à-vis de la classe d'actifs. Évolution : indique l'évolution de notre exposition depuis la réunion du comité d'allocation d'actifs du mois précédent

Disclaimer

All financial data and/or economic information released by this Publication (the “Publication”); (the “Data” or the “Financial data

and/or economic information”), are provided for information purposes only,

without warranty of any kind, including without limitation the warranties of merchantability, fitness for a particular

purpose or warranties and non-infringement of any patent, intellectual property or proprietary rights of any party, and

are not intended for trading purposes. Banque Internationale à Luxembourg SA (the “Bank”) does not guarantee expressly or

impliedly, the sequence, accuracy, adequacy, legality, completeness, reliability, usefulness or timeless of any Data.

All Financial data and/or economic information provided may be delayed or may contain errors or be incomplete.

This disclaimer applies to both isolated and aggregate uses of the Data. All Data is provided on an “as is” basis. None of

the Financial data and/or economic information contained on this Publication constitutes a solicitation, offer, opinion, or

recommendation, a guarantee of results, nor a solicitation by the Bank of an offer to buy or sell any security, products and

services mentioned into it or to make investments. Moreover, none of the Financial data and/or economic information contained on

this Publication provides legal, tax accounting, financial or investment advice or services regarding the profitability or

suitability of any security or investment. This Publication has not been prepared with the aim to take an investor’s particular investment objectives,

financial position or needs into account. It is up to the investor himself to consider whether the Data contained herein this

Publication is appropriate to his needs, financial position and objectives or to seek professional independent advice before making

an investment decision based upon the Data. No investment decision whatsoever may result from solely reading this document. In order

to read and understand the Financial data and/or economic information included in this document, you will need to have knowledge and

experience of financial markets. If this is not the case, please contact your relationship manager. This Publication is prepared by

the Bank and is based on data available to the public and upon information from sources believed to be reliable and accurate, taken from

stock exchanges and third parties. The Bank, including its parent,- subsidiary or affiliate entities, agents, directors, officers,

employees, representatives or suppliers, shall not, directly or indirectly, be liable, in any way, for any: inaccuracies or errors

in or omissions from the Financial data and/or economic information, including but not limited to financial data regardless of the

cause of such or for any investment decision made, action taken, or action not taken of whatever nature in reliance upon any Data

provided herein, nor for any loss or damage, direct or indirect, special or consequential, arising from any use of this Publication

or of its content. This Publication is only valid at the moment of its editing, unless otherwise specified. All Financial data and/or

economic information contained herein can also quickly become out-of- date. All Data is subject to change without notice and may not be

incorporated in any new version of this Publication. The Bank has no obligation to update this Publication upon the availability of new data,

the occurrence of new events and/or other evolutions. Before making an investment decision, the investor must read carefully the terms and

conditions of the documentation relating to the specific products or services. Past performance is no guarantee of future performance.

Products or services described in this Publication may not be available in all countries and may be subject to restrictions in some persons

or in some countries. No part of this Publication may be reproduced, distributed, modified, linked to or used for any public or commercial

purpose without the prior written consent of the Bank. In any case, all Financial data and/or economic information provided on this Publication

are not intended for use by, or distribution to, any person or entity in any jurisdiction or country where such use or distribution would be

contrary to law and/or regulation. If you have obtained this Publication from a source other than the Bank website, be aware that electronic

documentation can be altered subsequent to original distribution.

As economic conditions are subject to change, the information and opinions presented in this outlook are current only as of the date

indicated in the matrix or the publication date. This publication is based on data available to the public and upon information that is

considered as reliable. Even if particular attention has been paid to its content, no guarantee, warranty or representation is given to the

accuracy or completeness thereof. Banque Internationale à Luxembourg cannot be held liable or responsible with respect to the information

expressed herein. This document has been prepared only for information purposes and does not constitute an offer or invitation to make investments.

It is up to investors themselves to consider whether the information contained herein is appropriate to their needs and objectives or to seek advice

before making an investment decision based upon this information. Banque Internationale à Luxembourg accepts no liability whatsoever for any investment

decisions of whatever nature by the user of this publication, which are in any way based on this publication, nor for any loss or damage arising

from any use of this publication or its content. This publication, prepared by Banque Internationale à Luxembourg (BIL), may not be copied or

duplicated in any form whatsoever or redistributed without the prior written consent of BIL 69, route d’Esch ı L-2953 Luxembourg ı

RCS Luxembourg B-6307 ı Tel. +352 4590 6699 ı www.bil.com.

Read more

More

June 24, 2025

NewsAfter the shipping surge: What’s next...

As the world grappled with the threat of tariffs from the United States, global trade experienced a dramatic yet short-lived boom. Now, as the dust...

June 20, 2025

Weekly InsightsWeekly Investment Insights

Saturday 21 June marks the summer solstice in the Northern Hemisphere. This is the day with the most daylight hours in the year and...

June 16, 2025

Weekly InsightsWeekly Investment Insights

The short week kicked off with a thaw in trade tensions between the US and China as representatives from the world’s two largest economies...

June 11, 2025

News2025 Midyear Outlook: Going Deeper

A choppy start to 2025 When we published our 2025 Outlook, Tides of Change, we anticipated a year defined by turbulence—and indeed, the first half...

June 5, 2025

Weekly InsightsWeekly Investment Insights

Published early, on 5 June 2025, in light of the public holiday weekend As ash and gas billowed from Sicily’s Mount Etna, some steam also...