Choose Language

April 2, 2020

BILBoard März 2020: Geduld, Disziplin und opportunistische Portfolio-Neugewichtung

Die Weltwirtschaft befindet sich im künstlichen Koma und die Coronavirus-Pandemie führt zu einer erheblichen, jedoch nicht dauerhaften Verlangsamung der Wirtschaftstätigkeit. Für 2,5 Milliarden Menschen (ein Drittel der Weltbevölkerung) gelten mittlerweile mehr oder weniger strikte Ausgangsbeschränkungen, mit denen die Regierungen das Virus besiegen wollen. Aufgrund des damit einhergehenden Nachfragerückgangs, der Produktionsstopps und der erheblichen Störungen der Lieferketten befindet sich die Weltwirtschaft nun zweifellos in einer Rezession.

Wie lange die Rezession anhält,

wird vom Verlauf der Pandemie (wobei bestimmte epidemiologische Faktoren wie

etwa der Zeitpunkt des Höchststands der Neuinfektionen unbekannt sind) und der

Reaktion der Politik abhängen. Für das, was als nächstes passiert, gibt es

weder ein Drehbuch noch historische Beispiele. Allerdings scheint in China nun

Licht am Ende des Tunnels erkennbar zu sein, und da der Höhepunkt der Epidemie

überschritten ist, kommt die Wirtschaft des Landes allmählich wieder auf

Touren.

Unser Basisszenario ist ein

staatlich verordneter „Großer Stillstand“ im gesamten 2. Quartal, in

dessen Verlauf sowohl Angebot als auch Nachfrage auf einen Tiefpunkt

zurückgehen. Dies wäre verheerend für Millionen von Kleinunternehmen, die das

Rückgrat der Weltwirtschaft darstellen. Die wahrscheinlichen Folgen wären

selbst in dem Fall, dass die Regierungen schnell handeln, um den Ausfall zu

überbrücken, eine Entlassungswelle, ausbleibende Mietzahlungen und Insolvenzen.

Aber das Wirtschaftssystem ist von Natur aus anpassungsfähig – es wird

überleben. Eine schwere Rezession im 2. Quartal wird keine

„wirtschaftliche Eiszeit“ zur Folge haben: Sobald „Social Distancing“ nicht

mehr notwendig ist, wird die Wirtschaft allmählich wieder anlaufen. Die

Verbraucher werden wieder Geld ausgeben und bisher aufgeschobene Käufe

nachholen. Robuste Unternehmen werden ihre Vormachtstellung weiter ausbauen,

und es werden neue Bedürfnisse, Ideen und Gelegenheiten entstehen.

Vorerst denken die Märkte aber noch

nicht so weit, denn das Klima wird von den durch die Medien verbreiteten Sorgen

und Ängsten bestimmt. Das Ergebnis war ein jäher Rückgang der Aktienmärkte in

bisher nie dagewesenem Tempo.

Zur Beruhigung der Kapitalmärkte

und Vermeidung einer längeren Rezession und einer sich selbst erfüllenden

Feedbackschleife stehen Regulierungsbehörden, Regierungen und Zentralbanken an

vorderster Front, wobei manche auf Maßnahmen aus Kriegszeiten zurückgreifen.

Die Währungsbehörden versprechen den Finanzintermediären und Kreditmärkten

unbegrenzte Liquidität, und die wichtigsten Verteidigungslinien werden durch

massive staatliche Hilfen und Investitionen verstärkt. Gleichzeitig sind die Finanzinstitute

dank geschrumpfter Bilanzen und hoher Kapitalpuffer viel robuster als früher,

sodass sie den vorübergehend finanzschwachen Unternehmen Kreditlinien anbieten

können.

Theoretisch befindet sich die

Bewertung des S&P 500 jetzt auf einem attraktiveren Niveau. „Theoretisch“,

denn niemand weiß, wie die Gewinne tatsächlich aussehen werden. Aber über kurz

oder lang wird sich die Angst legen und Verbrauch, Ausgaben, Investitionen und

Produktion werden wieder anziehen. Die

Markterholung wird schon eingesetzt haben, bevor sich die Erholung in den

makroökonomischen Zahlen widerspiegelt. In diesem Sinne haben wir

beschlossen, unser Aktienengagement zu verstärken, um den Effekt des „Portfoliodrifts“ (der Rückgang des Anteils,

den Aktien innerhalb des Portfolios haben, infolge ihres im Zuge des

Ausverkaufs gesunkenen Marktwerts) zu korrigieren und das

Gesamt-Aktienengagement wieder auf ein neutrales Niveau zu bringen. Dazu haben

wir gezielt hochwertige Titel ausgewählt, wobei wir mittels einer

fundamentalen Auswahl gut aufgestellte, sehr liquide, wenig verschuldete

Unternehmen, die hohe freie Cashflows

generieren, ermittelt und im Gegenzug Sektoren und Branchen vermieden haben, in

denen im aktuellen Kontext die akute Gefahr von Störungen besteht.

Außerdem haben wir unser Engagement in Staatsanleihen angepasst. Die

Gesamtallokation in dieser Anlageklasse blieb zwar unverändert, doch der Anteil

unserer in Euro abgesicherten Bestände in US-Schatzanleihen wurde auf 20 %

des Gesamtengagements in Staatsanleihen angehoben, indem eine entsprechende

Zahl von europäischen Staatsanleihen veräußert wurde. Damit wurde vor allem

eine Diversifizierung des Zinskurvenrisikos bezweckt: Falls sich die Situation

verschlechtern sollte, haben US-Schatzanleihen in Bezug auf die Renditen mehr

Spielraum nach unten als ihre europäischen Pendants. Was Anlagen in

festverzinslichen Wertpapieren betrifft, ist Sicherheit im Moment oberstes

Gebot. Die Kreditspreads sind in allen Segmenten des Kreditmarkts erheblich

gestiegen. Selbst bei Investment-Grade-Anleihen mit AAA-Rating gab es eine

Verdopplung innerhalb von nur zehn Tagen, und wenn man ihre Niveaus von 2008

als Anhaltspunkt nimmt, besteht durchaus das Potenzial für eine weitere

deutliche Ausweitung der Spreads. Das Hochzinssegment ist im Moment im Grunde

tabu und der Markt für Neuemissionen ist geschlossen. Dieses Segment ist in den

USA wie in Europa durch eine Welle von „Fallen Angels“ (Herabstufung von

Investment-Grade-Anleihen auf Ramschniveau) gefährdet, wobei die Lage im US-Hochzinssegment

noch angespannter erscheint, wenn man seine enge Korrelation mit dem Rohölpreis

(wegen der zahlreichen Schieferölförderunternehmen) bedenkt. Der von

Saudi-Arabien begonnene Preiskampf, der vergangene Woche dazu führte, dass der

Ölpreis unter 25 USD/Barrel sank, hält vorerst an.

Da so viele Faktoren eine Rolle spielen, könnte die Lage tatsächlich

zunächst schlechter werden, bevor sie sich bessert. Dennoch sollten die

langfristigen Anlageziele im Fokus bleiben, denn wenn man sich ansieht, wie

viele haushalts- und geldpolitische Mittel eingesetzt werden, ist dies nicht

der Anfang vom Ende. Die Mehrheit der Blue-Chips und namhaften Unternehmen wird

überleben.

Das Beste, was man jetzt tun kann, ist seinen Beitrag zur „Abflachung der Kurve“ zu leisten und das Virus unter Kontrolle zu bringen, indem man möglichst zu Hause bleibt und auf „Social Distancing“ und penible Hygiene achtet. Wenn Sie sich mit etwas Schönem die Zeit vertreiben möchten und/oder Trost suchen, können wir Ihnen in diesem Zusammenhng die neue Netflix-Serie „Die Erde bei Nacht“ empfehlen. Diese Dokumentationsreihe zeigt mithilfe neuester Kameratechnik das verborgene Leben der Tierwelt bei Nacht. Eine kleine Anekdote, die in gewisser Weise Hoffnung macht, erzählen dabei die Aufnahmen des Nordamerikanischen Eisfroschs. Diese kleine Amphibie kann fast völlig im Eis einfroren überleben, wobei ihre Atmung und ihr Herzschlag teilweise über Wochen hinweg vollständig aussetzen. Sobald es wärmer wird, tauen diese Frösche wie durch ein Wunder wieder auf und leben unbeschadet weiter – ist es nicht eine beruhigende Vorstellung, sich die Wirtschaft wie einen Nordamerikanischen Eisfrosch vorzustellen?

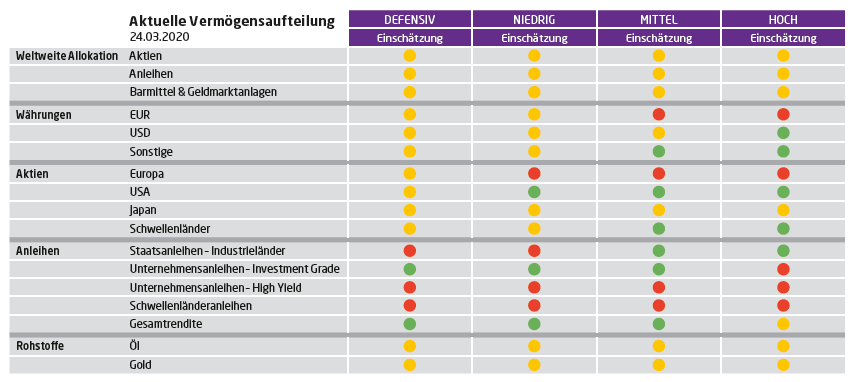

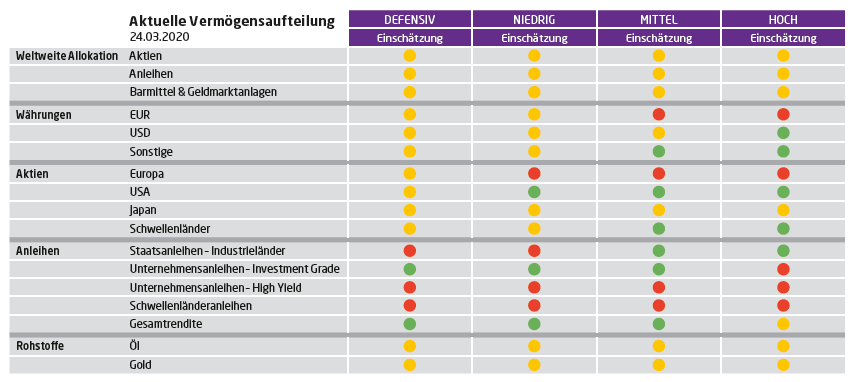

Änderung: Gibt an, wie sich unser Engagement seit der Sitzung des Ausschusses für Vermögensaufteilung im Vormonat verändert hat

Disclaimer

All financial data and/or economic information released by this Publication (the “Publication”); (the “Data” or the “Financial data

and/or economic information”), are provided for information purposes only,

without warranty of any kind, including without limitation the warranties of merchantability, fitness for a particular

purpose or warranties and non-infringement of any patent, intellectual property or proprietary rights of any party, and

are not intended for trading purposes. Banque Internationale à Luxembourg SA (the “Bank”) does not guarantee expressly or

impliedly, the sequence, accuracy, adequacy, legality, completeness, reliability, usefulness or timeless of any Data.

All Financial data and/or economic information provided may be delayed or may contain errors or be incomplete.

This disclaimer applies to both isolated and aggregate uses of the Data. All Data is provided on an “as is” basis. None of

the Financial data and/or economic information contained on this Publication constitutes a solicitation, offer, opinion, or

recommendation, a guarantee of results, nor a solicitation by the Bank of an offer to buy or sell any security, products and

services mentioned into it or to make investments. Moreover, none of the Financial data and/or economic information contained on

this Publication provides legal, tax accounting, financial or investment advice or services regarding the profitability or

suitability of any security or investment. This Publication has not been prepared with the aim to take an investor’s particular investment objectives,

financial position or needs into account. It is up to the investor himself to consider whether the Data contained herein this

Publication is appropriate to his needs, financial position and objectives or to seek professional independent advice before making

an investment decision based upon the Data. No investment decision whatsoever may result from solely reading this document. In order

to read and understand the Financial data and/or economic information included in this document, you will need to have knowledge and

experience of financial markets. If this is not the case, please contact your relationship manager. This Publication is prepared by

the Bank and is based on data available to the public and upon information from sources believed to be reliable and accurate, taken from

stock exchanges and third parties. The Bank, including its parent,- subsidiary or affiliate entities, agents, directors, officers,

employees, representatives or suppliers, shall not, directly or indirectly, be liable, in any way, for any: inaccuracies or errors

in or omissions from the Financial data and/or economic information, including but not limited to financial data regardless of the

cause of such or for any investment decision made, action taken, or action not taken of whatever nature in reliance upon any Data

provided herein, nor for any loss or damage, direct or indirect, special or consequential, arising from any use of this Publication

or of its content. This Publication is only valid at the moment of its editing, unless otherwise specified. All Financial data and/or

economic information contained herein can also quickly become out-of- date. All Data is subject to change without notice and may not be

incorporated in any new version of this Publication. The Bank has no obligation to update this Publication upon the availability of new data,

the occurrence of new events and/or other evolutions. Before making an investment decision, the investor must read carefully the terms and

conditions of the documentation relating to the specific products or services. Past performance is no guarantee of future performance.

Products or services described in this Publication may not be available in all countries and may be subject to restrictions in some persons

or in some countries. No part of this Publication may be reproduced, distributed, modified, linked to or used for any public or commercial

purpose without the prior written consent of the Bank. In any case, all Financial data and/or economic information provided on this Publication

are not intended for use by, or distribution to, any person or entity in any jurisdiction or country where such use or distribution would be

contrary to law and/or regulation. If you have obtained this Publication from a source other than the Bank website, be aware that electronic

documentation can be altered subsequent to original distribution.

As economic conditions are subject to change, the information and opinions presented in this outlook are current only as of the date

indicated in the matrix or the publication date. This publication is based on data available to the public and upon information that is

considered as reliable. Even if particular attention has been paid to its content, no guarantee, warranty or representation is given to the

accuracy or completeness thereof. Banque Internationale à Luxembourg cannot be held liable or responsible with respect to the information

expressed herein. This document has been prepared only for information purposes and does not constitute an offer or invitation to make investments.

It is up to investors themselves to consider whether the information contained herein is appropriate to their needs and objectives or to seek advice

before making an investment decision based upon this information. Banque Internationale à Luxembourg accepts no liability whatsoever for any investment

decisions of whatever nature by the user of this publication, which are in any way based on this publication, nor for any loss or damage arising

from any use of this publication or its content. This publication, prepared by Banque Internationale à Luxembourg (BIL), may not be copied or

duplicated in any form whatsoever or redistributed without the prior written consent of BIL 69, route d’Esch ı L-2953 Luxembourg ı

RCS Luxembourg B-6307 ı Tel. +352 4590 6699 ı www.bil.com.

Read more

More

October 15, 2024

BILBoardBILBoard November 2024 – Beyond the U...

The race for the US Presidential election on November 5 is heating up, but business activity is essentially frozen given the uncertain outcome and...

October 11, 2024

Weekly InsightsWeekly Investment Insights

Hurricanes caused widespread damage last week. In the US, Florida residents rushed to evacuate ahead of Hurricane Milton, which followed closely on the heels...

October 4, 2024

Weekly InsightsWeekly Investment Insights

Comments from central bankers toyed with both currencies and rate markets over the past week. The Fed Chair Powell said that the US central...

September 30, 2024

Weekly InsightsWeekly Investment Insights

Autumn is in full swing and with the change of season came a turnabout announcement that was noticed in all corners of the market. Beijing’s...