Choose Language

October 3, 2019

BILBoard Septembre 2019 – L’économie mondiale est-elle en passe d’atteindre un point de bascule ?

L’expression « point de bascule » a été inventée il y a un certain temps déjà par Malcolm Gladwell dans son livre éponyme, dans lequel il explique comment des petits détails peuvent faire une grande différence. L’économie mondiale semble être à un point de bascule, en ce sens qu’elle peut soit rebondir (c’est-à-dire se redresser d’elle-même), soit continuer à se détériorer (auquel cas des mesures de relance budgétaire s’avéreront indispensables). Les données publiées dans les prochains mois devraient nous apporter des éclaircissements cruciaux sur l’orientation de la conjoncture.

Entre autres « points de

détails », des statistiques négatives ou des tweets acerbes pourraient faire

basculer l’économie en territoire négatif : la confiance, qu’il s’agisse

de celle des entreprises ou des consommateurs, est fragile et, comme l’écrit

Gladwell, l’émotion est contagieuse.

Actuellement, notre hypothèse de

base est que l’économie mondiale n’est pas en récession, mais en proie à

un ralentissement – une phase du cycle au cours de laquelle les actifs à risque

ont généralement fait belle figure. La conjoncture reste soutenue dans

certaines régions, notamment aux États-Unis, où le consensus table sur une

croissance honorable de 2,3 % en 2019, alimentée principalement par la

consommation privée (à la faveur d’un taux de chômage extrêmement bas). Bien

que les indicateurs domestiques restent solides, aucune économie n’est à l’abri

d’un repli. Du fait du ralentissement de l’économie mondiale et de

l’incertitude concernant les échanges, la croissance de la production

industrielle est quasiment au point mort et les entreprises américaines sont

moins enclines à effectuer des dépenses d’investissement.

La situation en Europe est plus

fragile. Le consensus table sur une croissance de 1,1 % en 2019, mais le

risque baissier est important dans la mesure où le malaise qui s'est emparé du

secteur manufacturier pourrait se propager aux services. La baisse de l’indice

composite PMI, qui est tombé à 50,4 en septembre – niveau dangereusement

proche de la barre des 50 points, qui marque la frontière entre

contraction et expansion –, a été un premier coup de semonce. La

composante manufacturière est d’ores et déjà en dessous de ce seuil à 45,6,

tandis que celle des services s’établit à 52 (contre 53 en août). Pour l’heure,

les pays du Sud de l’Europe font mieux que l’Allemagne, qui est tributaire des

exportations et du cycle industriel mondial. Reste à déterminer si d’autres économies

de la zone euro vont se replier dans le sillage de cette dernière ou si le

Vieux Continent parviendra à stabiliser la situation.

Les banques centrales font ce

qu’elles peuvent et une liquidité abondante a jusqu’à présent fait obstacle à

un repli des actifs à risque. La BCE a apporté aux marchés toute une série de mesures

nouvelles lors de sa réunion de septembre en annonçant le lancement d’un

nouveau programme d’assouplissement quantitatif (à hauteur de 20 milliards

EUR par mois dès novembre, pour une durée indéterminée), un assouplissement des

conditions du TLTRO (qui facilitera l’octroi de prêts conditionnels aux

banques), la mise en place d’un système de taux différenciés pour les dépôts

(dans le cadre duquel une part des dépôts des banques, actuellement fixée à six

fois leurs réserves réglementaires, sera exemptée du taux de dépôt négatif),

ainsi qu’une baisse des taux d’intérêt, avec une réduction du taux de dépôt à

-0,5 %. La Réserve fédérale lui a emboîté le pas en abaissant ses taux de

0,25 % pour les ramener dans une fourchette de 1,75–2,00 %, ce qui

était largement attendu.

Mais les marchés financiers ne

peuvent vivre que de la liquidité. Des avancées sur le front commercial, une

stabilisation des PMI manufacturiers et/ou des signes montrant que les

gouvernements sont disposés à adopter des mesures de relance budgétaire sont

autant de facteurs nécessaires.

Selon nous, les marchés disposent

encore d’une certaine marge de progression, mais certains pourraient connaître

une évolution mouvementée dans les mois à venir compte tenu des risques

auxquels ils sont exposés. Le risque politique, au premier chef, pourrait se

matérialiser à tout moment, du fait notamment des tensions géopolitiques au

Moyen-Orient. Le doute subsiste également quant au Brexit à l’approche de

l’échéance du 31 octobre, ainsi qu’en ce qui concerne la décision des

États-Unis d’imposer, potentiellement à compter du 13 novembre, des droits

de douane pouvant atteindre 25 % sur les importations de voitures

européennes.

Marchés actions

Si certains investisseurs restent

présents sur les marchés actions par crainte de manquer un rebond induit par

une abondance de liquidités, le véritable attrait de ces marchés réside en

définitive dans la capacité de croissance des bénéfices des sociétés sous-jacentes.

À l’approche des premières publications de résultats pour le troisième trimestre, les attentes en la

matière sont faibles par suite des révisions baissières. Les prévisions pour

2019 semblent même par trop pessimistes, le consensus tablant sur une

croissance des bénéfices de -1 % aux États-Unis, de +0,8 % en Europe

et de -6,7 % sur les marchés émergents.

Tandis que les chiffres pour 2019 ont été très nettement révisés à la

baisse, les attentes pour 2020 restent quasi inchangées. Elles ne seront

cependant satisfaites qu’à la faveur d’une amélioration tangible de

l’environnement macroéconomique ou d’une résolution du conflit commercial.

Au cours du mois écoulé, avant que

les intentions des banques centrales se fassent plus précises et dans un contexte

de vives tensions entre les États-Unis et la Chine, nous avons acheté des

options de vente dans le cadre des portefeuilles éligibles, ce qui nous a

permis de couvrir une partie de nos positions en actions européennes et

américaines. Nous avons laissé ces options expirer et choisi de conserver les

positions sous-jacentes telles quelles. S’agissant des portefeuilles dans le

cadre desquels il n’était pas possible d’acheter des dérivés, nous avons

racheté les positions en actions sous-jacentes, qui avaient déjà été liquidées

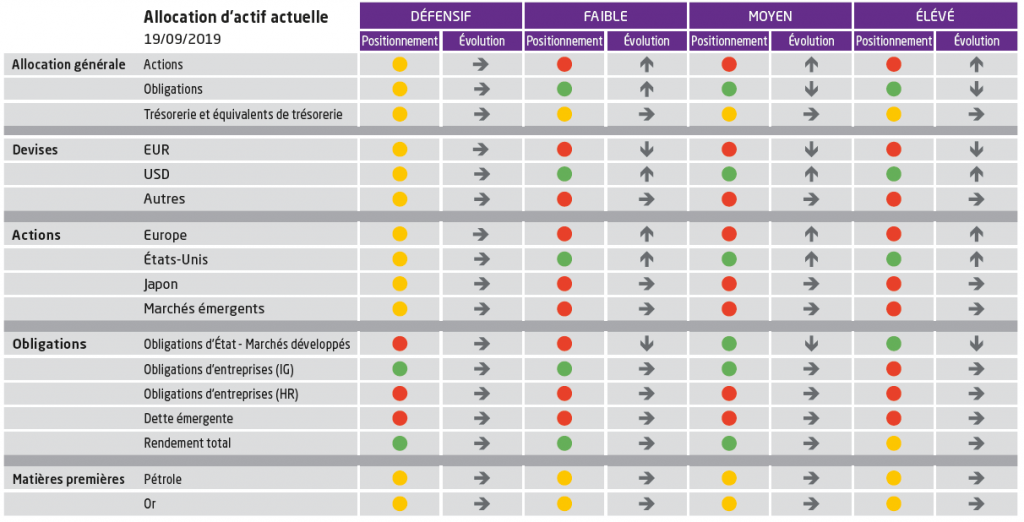

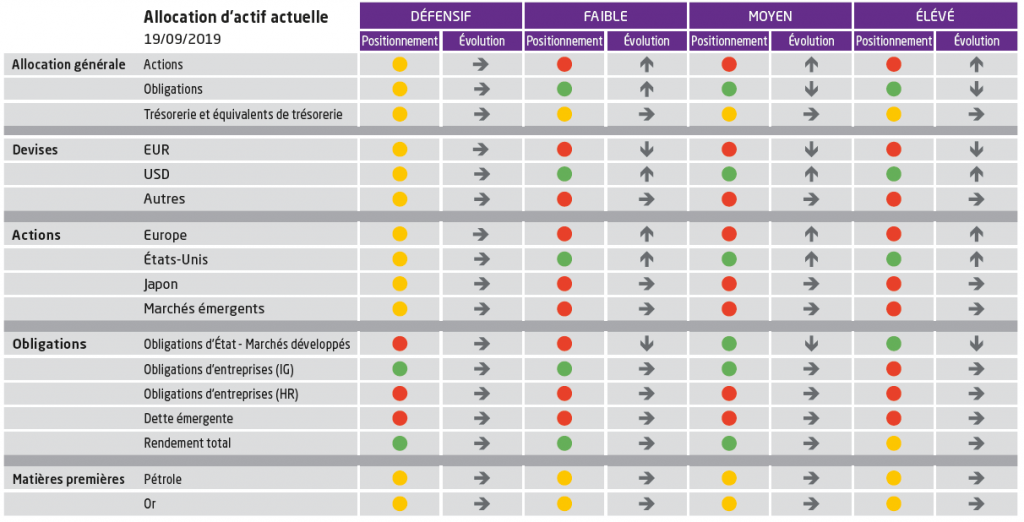

(comme illustré dans notre matrice d’allocation).

En termes de secteurs, nous avons

neutralisé tous nos paris sectoriels. Le mois de septembre a été marqué par une

violente rotation , à la faveur de laquelle les actions cycliques et de

rendement (principalement du secteur financier) ont surperformé leurs

homologues de croissance et défensives. Cette rotation semble plus avoir été le

fait des fluctuations des taux d’intérêt que des développements

macroéconomiques. La question clé est de savoir si le sentiment des

investisseurs va continuer de dicter la tendance. Les fondamentaux prévaudront

à long terme, mais le climat des marchés peut être capricieux, et nous

préférons ne pas nous risquer à parier sur son évolution à court terme.

Notre allocation obligataire n’a

guère évolué ce mois-ci, le seul changement opéré ayant consisté à vendre des

emprunts d’État à court terme afin de financer les achats d’actions

susmentionnés.

Du point de vue économique, il est encore trop pour prédire comment la situation va évoluer. Peut-être le climat économique mondial va-t-il s’éclaircir. Mais si au contraire il s’assombrit, les gouvernements n’auront alors d’autre choix que de mettre en œuvre les mesures de relance budgétaire qu’ils gardent en réserve. Tant que les marchés n’auront pas une vision plus claire de l’évolution de la croissance, il paraît prudent de sous-pondérer légèrement les actifs à risque.

Évolution : indique l'évolution de notre exposition depuis la réunion du comité d'allocation d'actifs du mois précédent

Disclaimer

All financial data and/or economic information released by this Publication (the “Publication”); (the “Data” or the “Financial data

and/or economic information”), are provided for information purposes only,

without warranty of any kind, including without limitation the warranties of merchantability, fitness for a particular

purpose or warranties and non-infringement of any patent, intellectual property or proprietary rights of any party, and

are not intended for trading purposes. Banque Internationale à Luxembourg SA (the “Bank”) does not guarantee expressly or

impliedly, the sequence, accuracy, adequacy, legality, completeness, reliability, usefulness or timeless of any Data.

All Financial data and/or economic information provided may be delayed or may contain errors or be incomplete.

This disclaimer applies to both isolated and aggregate uses of the Data. All Data is provided on an “as is” basis. None of

the Financial data and/or economic information contained on this Publication constitutes a solicitation, offer, opinion, or

recommendation, a guarantee of results, nor a solicitation by the Bank of an offer to buy or sell any security, products and

services mentioned into it or to make investments. Moreover, none of the Financial data and/or economic information contained on

this Publication provides legal, tax accounting, financial or investment advice or services regarding the profitability or

suitability of any security or investment. This Publication has not been prepared with the aim to take an investor’s particular investment objectives,

financial position or needs into account. It is up to the investor himself to consider whether the Data contained herein this

Publication is appropriate to his needs, financial position and objectives or to seek professional independent advice before making

an investment decision based upon the Data. No investment decision whatsoever may result from solely reading this document. In order

to read and understand the Financial data and/or economic information included in this document, you will need to have knowledge and

experience of financial markets. If this is not the case, please contact your relationship manager. This Publication is prepared by

the Bank and is based on data available to the public and upon information from sources believed to be reliable and accurate, taken from

stock exchanges and third parties. The Bank, including its parent,- subsidiary or affiliate entities, agents, directors, officers,

employees, representatives or suppliers, shall not, directly or indirectly, be liable, in any way, for any: inaccuracies or errors

in or omissions from the Financial data and/or economic information, including but not limited to financial data regardless of the

cause of such or for any investment decision made, action taken, or action not taken of whatever nature in reliance upon any Data

provided herein, nor for any loss or damage, direct or indirect, special or consequential, arising from any use of this Publication

or of its content. This Publication is only valid at the moment of its editing, unless otherwise specified. All Financial data and/or

economic information contained herein can also quickly become out-of- date. All Data is subject to change without notice and may not be

incorporated in any new version of this Publication. The Bank has no obligation to update this Publication upon the availability of new data,

the occurrence of new events and/or other evolutions. Before making an investment decision, the investor must read carefully the terms and

conditions of the documentation relating to the specific products or services. Past performance is no guarantee of future performance.

Products or services described in this Publication may not be available in all countries and may be subject to restrictions in some persons

or in some countries. No part of this Publication may be reproduced, distributed, modified, linked to or used for any public or commercial

purpose without the prior written consent of the Bank. In any case, all Financial data and/or economic information provided on this Publication

are not intended for use by, or distribution to, any person or entity in any jurisdiction or country where such use or distribution would be

contrary to law and/or regulation. If you have obtained this Publication from a source other than the Bank website, be aware that electronic

documentation can be altered subsequent to original distribution.

As economic conditions are subject to change, the information and opinions presented in this outlook are current only as of the date

indicated in the matrix or the publication date. This publication is based on data available to the public and upon information that is

considered as reliable. Even if particular attention has been paid to its content, no guarantee, warranty or representation is given to the

accuracy or completeness thereof. Banque Internationale à Luxembourg cannot be held liable or responsible with respect to the information

expressed herein. This document has been prepared only for information purposes and does not constitute an offer or invitation to make investments.

It is up to investors themselves to consider whether the information contained herein is appropriate to their needs and objectives or to seek advice

before making an investment decision based upon this information. Banque Internationale à Luxembourg accepts no liability whatsoever for any investment

decisions of whatever nature by the user of this publication, which are in any way based on this publication, nor for any loss or damage arising

from any use of this publication or its content. This publication, prepared by Banque Internationale à Luxembourg (BIL), may not be copied or

duplicated in any form whatsoever or redistributed without the prior written consent of BIL 69, route d’Esch ı L-2953 Luxembourg ı

RCS Luxembourg B-6307 ı Tel. +352 4590 6699 ı www.bil.com.

Read more

More

July 3, 2025

NewsThe clock is ticking on EU-US trade n...

This article was written on July 1 The July 9 deadline by which US trading partners must have reached a trade deal with the...

July 1, 2025

BILBoardBILBoard Summer 2025 – Always wear su...

From the brink of a bear market, US stocks have staged a ten-trillion-dollar rally, bringing record highs within reach. Summer is in full swing in...

June 24, 2025

NewsAfter the shipping surge: What’s next...

As the world grappled with the threat of tariffs from the United States, global trade experienced a dramatic yet short-lived boom. Now, as the dust...

June 20, 2025

Weekly InsightsWeekly Investment Insights

Saturday 21 June marks the summer solstice in the Northern Hemisphere. This is the day with the most daylight hours in the year and...

June 16, 2025

Weekly InsightsWeekly Investment Insights

The short week kicked off with a thaw in trade tensions between the US and China as representatives from the world’s two largest economies...