juin 8, 2023

NewsVendre en mai et s’en aller ?

Alors que l'été approche, certains investisseurs pourraient envisager de se fier au vieux dicton « sell in May and go away » (« vendez en mai et partez »), ou, autrement dit, revendre ses actions et prendre une pause estivale avant de revenir le marché fin octobre. A l’appui de ce dicton, des études suggéraient que les actions enregistraient de meilleures performances entre le 31 octobre et le mois de mai. Nous avons procédé à une analyse sur un échantillon de données plus récentes pour voir si cette théorie était toujours valable...

La pratique qui consiste à vendre ses actions au mois de mai trouverait son origine au 18e siècle dans la haute société anglaise. Ce dicton dit en l’espèce : « vendez en mai, partez, et revenez à la Saint-Léger ». L’allusion à la Saint-Léger renvoie aux « St Leger’s Stakes », une course hippique organisée chaque année à la mi-septembre. À cette époque, les investisseurs londoniens avaient coutume de vendre leurs actions avant d'aller passer les mois d'été dans leur résidence de campagne, d'où il leur était impossible de surveiller leurs placements. Ce comportement se traduisait par un effondrement des marchés et, en conséquence, par une pause dans les transactions. À la fin de l'été, les investisseurs faisaient leur retour en ville et rouvraient leurs positions, entraînant une hausse des prix et un retour de la liquidité.

Au XXIe siècle, l'été est toujours synonyme d'une liquidité plus faible. Des études, qui remontent jusqu'à 1928, ont conclu que vendre en mai et revenir sur le marché en octobre était une stratégie plutôt payante pour le S&P 500. Les performances moyennes et médianes les plus faibles se situent entre mai et octobre. Ces résultats sont toutefois légèrement faussés par le fait que certaines des pires séances dans l'histoire du marché actions se sont produites en octobre, dont deux durant le krach de 1929 et une lors du krach de 1987, le fameux lundi noir.

Un dicton contredit par les données récentes

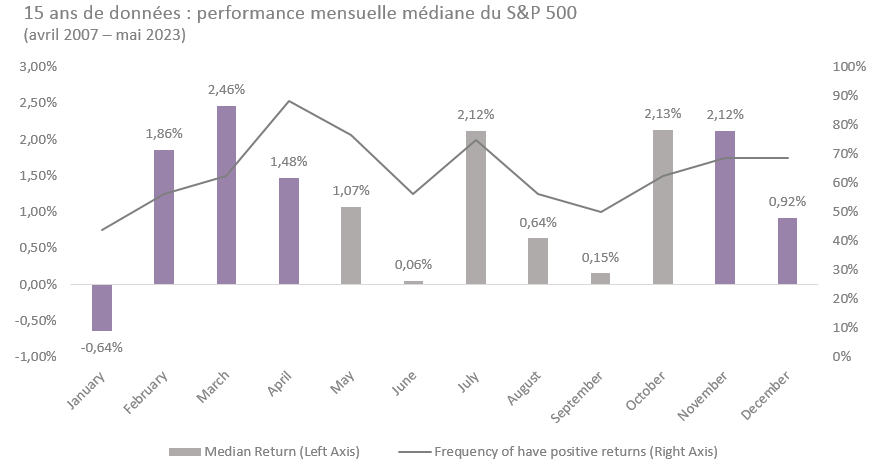

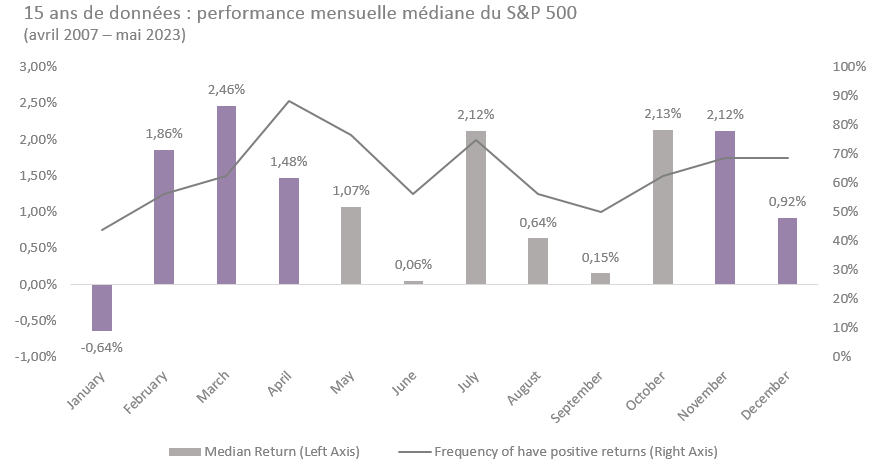

Nous avons procédé à une analyse similaire sur des données des quinze dernières années pour déterminer si ces conclusions étaient toujours valables. Les résultats suggèrent qu'à l'ère moderne, sur les marchés américains tout du moins, cet adage ne se vérifie plus.

Source : Bloomberg, BIL

Cette étude démontre qu'en moyenne, sur la période de mai à octobre, les performances médianes étaient en réalité positives.

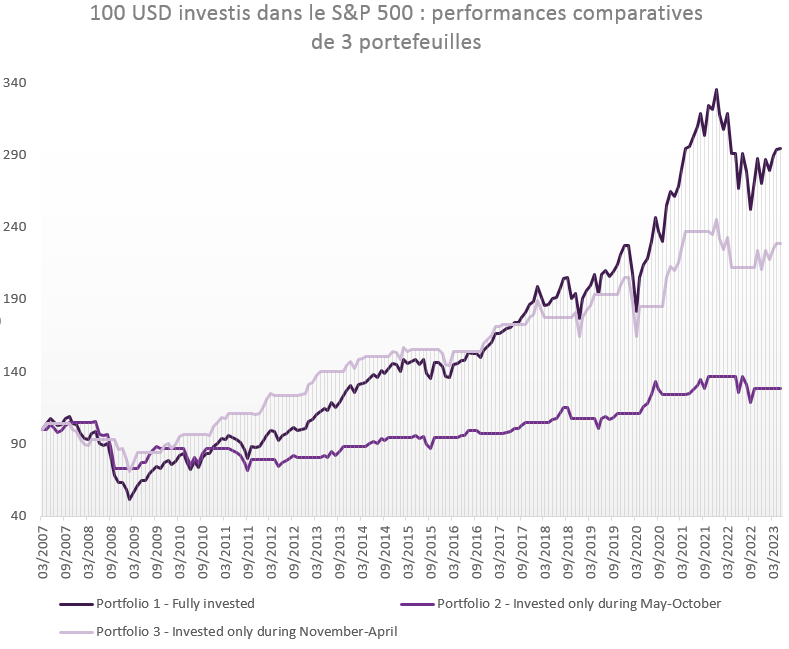

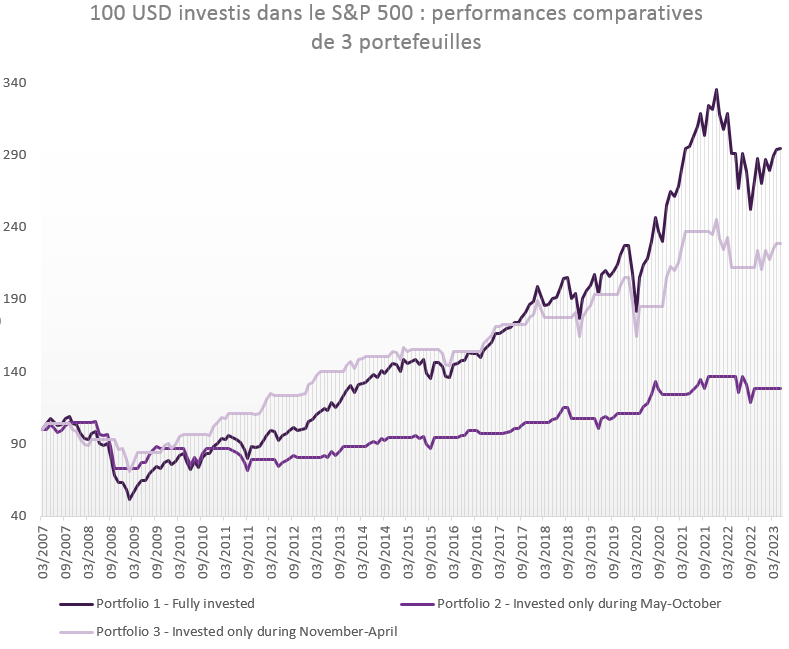

Nous avons ensuite construit trois portefeuilles hypothétiques : un premier qui maintenait l'ensemble de ses investissements tout au long de l'année, un deuxième qui investissait entre mai et octobre chaque année et enfin un troisième qui investissait entre novembre et avril. Chacun de ces portefeuilles démarrait l'expérience avec une somme de 100 dollars.

Source : Bloomberg, BIL

Sur la période de quinze ans considérée, le portefeuille qui a investi pendant les mois d'hiver a nettement surpassé le portefeuille estival. Mais c'est le portefeuille qui a maintenu ses investissements tout au long de l'année qui a engrangé les meilleurs résultats. À noter par ailleurs que ces données ne tiennent pas compte des frais de transaction encourus pour sortir du marché et le réintégrer par la suite. En ayant recours au portefeuille 3 plutôt qu'au portefeuille 1, l'investisseur risque de passer à côté de certaines dynamiques du marché. La reprise qui a suivi le choc lié à la pandémie en 2020 et 2021 en est le parfait exemple. La performance enregistrée entre mai et octobre avait alors été exceptionnelle.

Le casse-tête du market timing

Pratiquer le « market timing » est particulièrement compliqué, c'est bien connu. Sortir du marché au bon moment, avant que les cours ne s'effondrent, est déjà difficile. Mais pour que vos efforts paient, il vous faut en outre réinvestir avant la reprise. En optant pour les liquidités, vous risquez de rester sur la touche alors que vous auriez pu profiter des intérêts composés ou que le marché enregistre d'excellentes séances.

En outre, miser sur les effets saisonniers a tout du jeu de hasard : comme on peut le lire dans les notes en bas de page de tout document financier, les performances passées ne préjugent pas des résultats futurs. Rien ne garantit qu'une année donnée sera alignée sur les moyennes de long terme. Chaque année est unique et présente un environnement macroéconomique, un cycle et un environnement de marché différents des années précédentes. Se fier aux tendances passés sans prendre en compte, par exemple, les perspectives de bénéfices en constante évolution et vos objectifs d'investissement et votre appétit pour le risque n’est pas la meilleure des stratégies.

Il est possible également que « l'effet estival » perde en pertinence dans un monde de plus en plus numérisé. Le trading algorithmique représente aujourd'hui 60 à 75 % du volume de transactions global sur les marchés actions américains. Les machines ne prennent pas de vacances !

Comme dit dans le film Wall Street : l'argent ne dort jamais. De la même façon, l'argent ne prend pas de vacances d'été.

Disclaimer

All financial data and/or economic information released by this Publication (the “Publication”); (the “Data” or the “Financial data

and/or economic information”), are provided for information purposes only,

without warranty of any kind, including without limitation the warranties of merchantability, fitness for a particular

purpose or warranties and non-infringement of any patent, intellectual property or proprietary rights of any party, and

are not intended for trading purposes. Banque Internationale à Luxembourg SA (the “Bank”) does not guarantee expressly or

impliedly, the sequence, accuracy, adequacy, legality, completeness, reliability, usefulness or timeless of any Data.

All Financial data and/or economic information provided may be delayed or may contain errors or be incomplete.

This disclaimer applies to both isolated and aggregate uses of the Data. All Data is provided on an “as is” basis. None of

the Financial data and/or economic information contained on this Publication constitutes a solicitation, offer, opinion, or

recommendation, a guarantee of results, nor a solicitation by the Bank of an offer to buy or sell any security, products and

services mentioned into it or to make investments. Moreover, none of the Financial data and/or economic information contained on

this Publication provides legal, tax accounting, financial or investment advice or services regarding the profitability or

suitability of any security or investment. This Publication has not been prepared with the aim to take an investor’s particular investment objectives,

financial position or needs into account. It is up to the investor himself to consider whether the Data contained herein this

Publication is appropriate to his needs, financial position and objectives or to seek professional independent advice before making

an investment decision based upon the Data. No investment decision whatsoever may result from solely reading this document. In order

to read and understand the Financial data and/or economic information included in this document, you will need to have knowledge and

experience of financial markets. If this is not the case, please contact your relationship manager. This Publication is prepared by

the Bank and is based on data available to the public and upon information from sources believed to be reliable and accurate, taken from

stock exchanges and third parties. The Bank, including its parent,- subsidiary or affiliate entities, agents, directors, officers,

employees, representatives or suppliers, shall not, directly or indirectly, be liable, in any way, for any: inaccuracies or errors

in or omissions from the Financial data and/or economic information, including but not limited to financial data regardless of the

cause of such or for any investment decision made, action taken, or action not taken of whatever nature in reliance upon any Data

provided herein, nor for any loss or damage, direct or indirect, special or consequential, arising from any use of this Publication

or of its content. This Publication is only valid at the moment of its editing, unless otherwise specified. All Financial data and/or

economic information contained herein can also quickly become out-of- date. All Data is subject to change without notice and may not be

incorporated in any new version of this Publication. The Bank has no obligation to update this Publication upon the availability of new data,

the occurrence of new events and/or other evolutions. Before making an investment decision, the investor must read carefully the terms and

conditions of the documentation relating to the specific products or services. Past performance is no guarantee of future performance.

Products or services described in this Publication may not be available in all countries and may be subject to restrictions in some persons

or in some countries. No part of this Publication may be reproduced, distributed, modified, linked to or used for any public or commercial

purpose without the prior written consent of the Bank. In any case, all Financial data and/or economic information provided on this Publication

are not intended for use by, or distribution to, any person or entity in any jurisdiction or country where such use or distribution would be

contrary to law and/or regulation. If you have obtained this Publication from a source other than the Bank website, be aware that electronic

documentation can be altered subsequent to original distribution.

As economic conditions are subject to change, the information and opinions presented in this outlook are current only as of the date

indicated in the matrix or the publication date. This publication is based on data available to the public and upon information that is

considered as reliable. Even if particular attention has been paid to its content, no guarantee, warranty or representation is given to the

accuracy or completeness thereof. Banque Internationale à Luxembourg cannot be held liable or responsible with respect to the information

expressed herein. This document has been prepared only for information purposes and does not constitute an offer or invitation to make investments.

It is up to investors themselves to consider whether the information contained herein is appropriate to their needs and objectives or to seek advice

before making an investment decision based upon this information. Banque Internationale à Luxembourg accepts no liability whatsoever for any investment

decisions of whatever nature by the user of this publication, which are in any way based on this publication, nor for any loss or damage arising

from any use of this publication or its content. This publication, prepared by Banque Internationale à Luxembourg (BIL), may not be copied or

duplicated in any form whatsoever or redistributed without the prior written consent of BIL 69, route d’Esch ı L-2953 Luxembourg ı

RCS Luxembourg B-6307 ı Tel. +352 4590 6699 ı www.bil.com.

Read more

More

avril 22, 2025

NewsLa ruée vers l’Or

Au cours des derniers mois, l'or a connu une dynamique remarquable, consolidant sa position en tant que valeur refuge privilégiée. Contrairement à ce que suggère...

avril 7, 2025

NewsMarket Update – 7 Avril 2025

La correction du marché à la suite de l'annonce de nouveaux droits de douane se poursuit, alors que les investisseurs tentent de prévoir la prochaine...

avril 2, 2025

BILBoardBILBoard avril 2025 – Entre droits de...

Publié le 1er avril 2025 Ce premier trimestre 2025 n'a pas été de tout repos. La volatilité des marchés s’est accrue : les marchés actions ont...

mars 27, 2025

NewsLes potentielles conséquences économi...

Alors que les négociations se poursuivent en vue de parvenir à un éventuel accord de paix en Ukraine, les espoirs grandissent quant à une...