« Quelle époque ! »

BIL - Perspectives d'investissement 2021

AVANT-PROPOS

Fredrik Skoglund, Group CIO

Sans surprise, le Merriam-Webster et dictionary.com ont tous deux choisi « pandémie » comme mot de l'année 2020. Le 11 mars, le directeur-général de l'OMS Tedros Adhanom avait estimé que « le mot pandémie ne (devait) pas être employé à la légère ». Beaucoup d'eau a coulé sous les ponts depuis cette date pas si lointaine. La crise sanitaire s'est immiscée dans tous les domaines de notre vie et aucun pan de la société n'y a échappé. Tous les événements nous semblent désormais se situer avant, pendant ou depuis la pandémie.

Dans les présentes perspectives, nous ne nous attarderons pas sur le passé, préférant nous projeter vers l'avenir pour identifier les éléments qui façonneront le paysage de l'investissement en 2021 alors que l'économie mondiale se remet de l'une des pires récessions de l'histoire.

Étant donné que celle-ci a été induite par l'homme, le scénario d'une récession classique nous semble peu judicieux et nous pensons que la croissance économique ainsi que les bénéfices peuvent se redresser beaucoup plus vite dans la situation actuelle. Cela ne signifie toutefois pas que l'année 2021 sera de tout repos pour les investisseurs. Portées par les mesures budgétaires et monétaires, les actions sont revenues de loin et le potentiel d'augmentation des multiples de valorisation est désormais limité. Dans le même temps, la quête de rendement sur les marchés obligataires est toujours aussi intense qu'il y a 18 mois. La sélectivité et une analyse minutieuse sont donc plus que jamais de mise. Il faudra faire preuve de la même persévérance, de la même discipline et de la même patience qui nous ont permis de résister aux turbulences de l'année 2020, d'autant que les marchés financiers pourraient connaître de nouveaux soubresauts jusqu'à ce qu'un vaccin contre le Covid-19 soit distribué à grande échelle.

L'héritage du coronavirus subsistera même après le recul de la pandémie. Il est peu probable que les tendances auxquelles la pandémie a donné un coup d'accélérateur, comme la numérisation et le ralentissement de la mondialisation, s'inversent et ces thèmes devront être pris en compte dans les décisions d'investissement en 2021.

Toutefois, malgré toutes les perturbations engendrées par la pandémie, cette dernière pourrait se révéler insignifiante par rapport au prochain défi qui nous attend : le changement climatique. Pour éviter de causer des dommages irréversibles à notre planète, une action concertée et coordonnée au niveau international est indispensable. Des ressources considérables seront nécessaires et tous les secteurs auront un rôle à jouer, notamment le secteur de la finance qui dispose de la capacité de mobiliser massivement les capitaux.

Le point positif de la reconstruction est que les pouvoirs publics et les différents secteurs d'activité bénéficient d'une rare occasion de réparer les dégâts précédemment causés. L'année prochaine sera une année de reconstruction, de reprise et de résolution des problèmes. Nous restons optimistes, constatant qu'il y aura de nombreuses opportunités à saisir sur la route qui nous mène vers un futur post-pandémie que nous espérons radieux.

INTRODUCTION

Pour perpétuer la tradition de nos perspectives qui font références à la littérature, nous avons emprunté le titre de cette édition 2021 à un roman d'Anthony Trollope paru en 1875. « Quelle époque ! » est reconnu comme un chef-d'œuvre de cet auteur prolifique de l'époque victorienne. Ce titre nous semble judicieux dès lors que nous nous penchons sur notre mode de vie actuel, sur la nouvelle normalité engendrée par la pandémie et sur la transposition dans le monde de l'investissement.

L'an dernier, nous avions choisi le titre du roman d'Ernest Hemingway « Le soleil se lève aussi » dans l'anticipation d'une reprise économique après une année 2019 bien terne. Mais c'était sans compter la pandémie, un événement aussi imprévisible que tragique (« cygne noir ») qui a précipité l'économie mondiale dans un crépuscule appelé à durer tout une année. Même l'Australie, qui restait sur 28 années d'expansion d'affilée (un record à l'échelle du monde développé), n'a pas échappé à la récession.

À l'instar d'une guerre, la pandémie restera dans les mémoires comme un événement déterminant de notre époque. Notre mode de vie a changé et les tendances accélérées par le coronavirus sont désormais pleinement intégrées à notre tissu social.

Avec la pandémie, environ un tiers de la population mondiale a subi des restricions plus ou moins importantes au niveau de sa liberté de circulation. Pour l'économie, cela a engendré simultanément un choc de l'offre et de la demande ainsi que l'une des pires récessions mondiales observée de mémoire d'homme. Les autorités budgétaires et monétaires ont réagi rapidement dans des proportions inédites en temps de paix. Selon une estimation du FMI, le cumul des dépenses budgétaires et des baisses d'impôts adoptées à travers le monde dépasse les 11.700 milliards de dollars jusqu'à présent. En Europe, les pays membres de l'Union européenne ont adopté un plan de relance budgétaire de 750 milliards d'euros, le plus ambitieux de l'histoire du continent, qui dépasse largement le Plan Marshall mis en œuvre après la Deuxième Guerre mondiale. Ses effets sur l'économie réelle se feront ressentir en 2021. Aux États-Unis, l'effort de relance budgétaire s'élève à 3.000 milliards de dollars et un nouveau train de mesures budgétaires est en cours de négociation au Congrès. Les principales banques centrales ont apporté un soutien quasiment illimité, à l'exception notable de la Banque populaire de Chine, Pékin ayant privilégié des mesures budgétaires plutôt qu'une relance monétaire généralisée. En dehors de la Chine, le coût de cette politique de relance tous azimuts devra être assumé mais si les banques centrales n'avaient pas réagi aussi vite, les dégâts auraient été inimaginables et l'économie mondiale en aurait gardé de lourdes séquelles sur le long terme.

Dans de nombreux pays, Internet est devenu indispensable, tant pour travailler que pour se divertir. Ces habitudes vont en grande partie perdurer. Dans les secteurs où prédominent les « cols blancs », le télétravail était la règle. L'infrastructure nécessaire est désormais éprouvée et il est probable que cette nouvelle organisation du travail soit intégré au fonctionnement normal de nombreuses entreprises, y compris lorsque la page de la pandémie sera tournée. Le commerce en ligne a connu un essor notable. D'après le cabinet McKinsey, les ventes par internet ont enregistré l'équivalent de 10 années de croissance en l'espace de trois mois et dans The Economist, on pouvait lire que même les grands-mères italiennes ont découvert le shopping sur Internet dans un pays où l'e-commerce était à la traîne jusque-là. La télémédecine et les cours à distance resteront des éléments de cette nouvelle norme au même titre que le télétravail. Des milliers, si ce n'est des millions, d'individus pourront ainsi accéder à des soins de santé ou à l'éducation. Même le divertissement est entré dans le monde virtuel : il est désormais possible de visiter une galerie d'art via nos écrans d'ordinateur ou de regarder un film avec des amis sans être dans la même pièce. Signe de cette migration numérique, l'Académie des Oscars, qui exige depuis sa création il y a neuf décennies qu'un film ait été projeté dans un cinéma de Los Angeles pendant au moins une semaine pour pouvoir prétendre à un Oscar, autorisera les films diffusés en streaming à briguer le prix le plus prestigieux de Hollywood en 2021.

Nous assistons à l'avènement de la quatrième révolution industrielle et les mégadonnées, la technologie de registre partagé, les infrastructures infonuagiques (couramment décrites par l’anglicisme ‘cloud’) et l'Internet des objets ont de nombreux avantages à nous offrir. Toutefois, l'essor de la numérisation a aussi un côté obscur qui ne manquera pas de susciter des polémiques. Produit par Netflix, le documentaire « Derrière nos écrans de fumée » (The Social Dilemma en VO), qui analyse l'impact humain des réseaux sociaux et dans lequel des experts tirent la sonnette d'alarme au sujet de leurs propres créations, a déjà amené de nombreux utilisateurs à désactiver leurs notifications et à tenter de prendre une certaine distance avec les applications de leur smartphone. Le respect de la vie privée, la surveillance sur Internet, le traçage et le profilage ainsi que la marchandisation des données personnelles constitueront des enjeux importants dans les années à venir, sans oublier les efforts des pouvoirs publics pour restraindre les pratiques monopolistiques.

Même si nous mettons en lumière un grand nombre des changements intervenus, il y aura aussi de nombreuses constantes. Comme l'écrit le New York Times :

Beaucoup de choses ne changeront pas. C'est une des leçons de l'histoire. La crise financière de 2007-2009 n'a pas amené les Américains à bouder les actions et n'a pas abouti à une refonte de Wall Street. L'élection du premier président noir de l'histoire des États-Unis n'a pas permis au pays d'entrer dans une ère de réconciliation raciale. Les attentats du 11 septembre n'ont pas dissuadé les Américains de prendre l'avion... Toutefois, les événements qui monopolisent durablement l'attention du monde — et qui chamboulent notre quotidien — ont tendance à laisser des traces.

En effet, la crise a également mis en évidence la capacité innée des hommes à s'adapter. La principale leçon que nous en avons tirée est que l'optimisme réaliste finit par payer, sans tomber dans la complaisance. Nous sommes restés neutres à l'égard des actifs risqués pendant une bonne partie de l'année et résolument concentrés sur des objectifs à long terme en nous efforçant de maintenir le cap malgré les fluctuations à court terme des marchés. Au bout du compte, cela nous a permis d'éviter de vendre sous le coup de la panique puis de courir après le train de la hausse déjà lancé à pleine vitesse. L'économie renouera avec la croissance, les entreprises avec les bénéfices et la patience (une vertu trop rare dans les marchés financiers) finit souvent par payer.

En définitive, nous pensons que l'année 2021 se caractérisera par une reprise économique poussive mais régulière à mesure que nous nous habituerons à notre nouveau quotidien marqué par la distanciation sociale jusqu'à ce qu'un vaccin soit disponible pour tous. Le monde s'adaptera également à la mise en place d'une nouvelle administration américaine après l'investiture de Joe Biden le 20 janvier, qui s'annonce plus favorable au multilatéralisme. Nous restons optimistes, faisant fi de la volatilité à court terme et d'une actualité guère réjouissante pour nous projeter vers un futur post-pandémie que nous espérons radieux.

« Pour prospérer, un journal ne doit jamais gâcher de la place dans ses colonnes et lasser ses lecteurs en couvrant d'éloges qui ou quoi que ce soit. »

« Quelle époque ! », Anthony Trollope

Certains responsables politiques envisagent même la possibilité d'une reprise économique semblable à la période de prospérité qui a suivi la pandémie de grippe espagnole il y a un siècle. Le gouverneur de la banque centrale finlandaise Olli Rehn a notammé déclaré : « Après la Première Guerre mondiale et les deux vagues de la grippe espagnole au début des années 1920, les économies et les sociétés étaient dévastées (...) nous avons essuyé une crise financière et maintenant une pandémie, avec des taux d'épargne très élevés. Par conséquent, s'il n'y a pas de multiplication des faillites, on ne peut exclure un rebond notable, même si ce ne sera pas tout à fait les Années folles. »

Si tel est le cas, l'effort de relance budgétaire et monétaire doit servir de pont entre le temps présent et celui du déploiement d'un vaccin pour empêcher que les entreprises et les ménages ne voient leurs revenus s'effondrer. Les avancées dans la recherche d'un vaccin dicteront l'évolution des marchés et du moral des acteurs économiques, qui oscille entre espoir et crainte.

PERSPECTIVES MACROÉCONOMIQUES

L'an dernier, l'économie mondiale a essuyé l'une des plus graves récessions jamais observée : l'année 2021 sera quant à elle marquée par une reprise qui devrait se poursuivre en 2022. Le PIB détruit à l'occasion de la crise aura alors été récupéré.

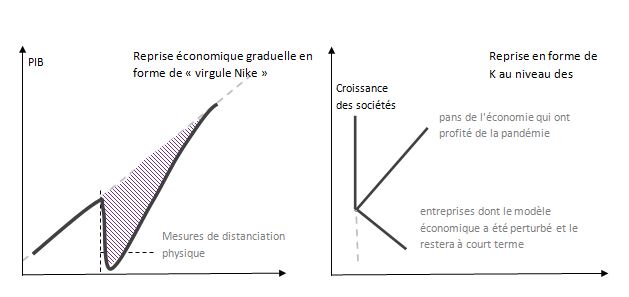

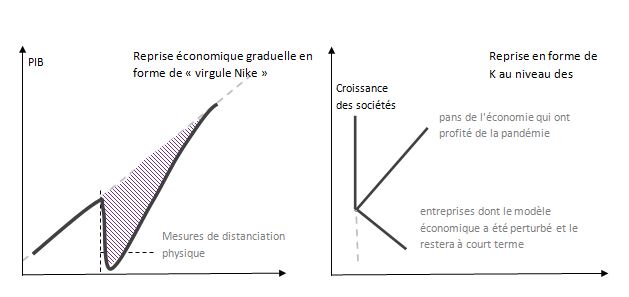

Pour formuler notre scénario de base et nos prévisions sur la trajectoire de la reprise, il nous semblait évident que le scénario classique d'une récession n'était pas pertinent car la récession aura été induite par l'homme (imputable aux confinements décrétés par les gouvernements) et non par des déséquilibres économiques. Nous avons envisagé une reprise en forme de « virgule Nike » : une chute drastique de l'activité suivie d'une normalisation graduelle, dont la vitesse dépendra de l'ampleur et de l'efficacité des mesures de confinement prises par les pouvoirs publics et sera conditionnée à un soutien constant de l'État. Jusqu'à présent, les responsables politiques ont montré qu'ils étaient prêts à faire « tout ce qu'il faut » (pour reprendre la célèbre formule de l'ancien président de la BCE Mario Draghi) pour sauver l'économie. L'Europe et les États-Unis auront encore besoin d'un coup de pouce budgétaire substantiel.

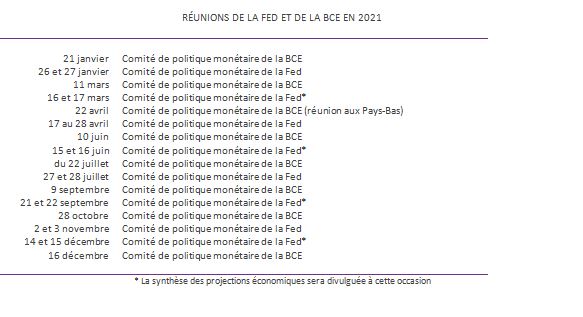

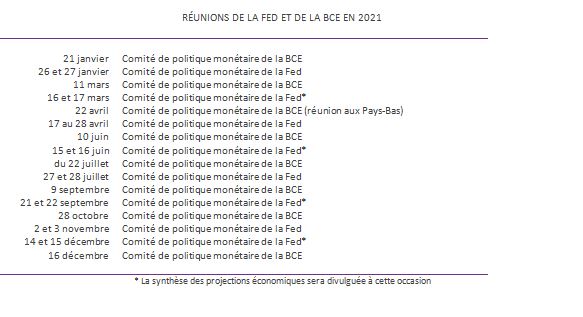

Vous trouverez ci-dessous les prévisions de croissance du FMI pour 2020 et 2021, qui nous semblent quelque peu pessimistes, d'où la possibilité d'une bonne surprise à l'arrivée.

Comme on peut le constater sur le tableau ci-dessus, la reprise s'annonce irrégulière et dépendra en grande partie des facteurs épidémiologiques. Certains pays et secteurs d'activité traverseront la partie ascendante de la virgule Nike nettement plus rapidement que d'autres. Dans les pays comme la Chine où l'épidémie a été enrayée, l'activité approche déjà de son niveau antérieur à la pandémie. Dans d'autres, le rebond de l'activité sera plus graduel car les autorités continuent de prendre des mesures de confinement intermittentes jusqu'à ce qu'un vaccin soit disponible. D'après nous, il est peu probable que de nouvelles restrictions entraînent une rechute de l'économie car les gouvernements ne sont guère enclins à rétablir un confinement total et tentent de concilier les intérêts de santé publique et économiques.

Sur le front des vaccins, les essais cliniques menés par Moderna et Pfizer/BioNTech ont livré des résultats très encourageants, avec des taux d'efficacité d'environ 95 %. Comme souvent, la crise a stimulé l'ingéniosité humaine et l'innovation et si ces résultats sont confirmés, ces vaccins compteront parmi les plus fiables jamais trouvés dans le monde. Les vastes ressources dédiées à la recherche de vaccins ont permis aux scientifiques de créer des « vaccins génétiques » qui pourraient ouvrir une nouvelle ère en matière de prévention des maladies infectieuses. Ils doivent toutefois encore être homologués par les autorités sanitaires compétentes et, s'ils franchissent cet obstacle, il reste un long chemin semé d'embûches à parcourir avant une vaccination en masse, en raison des contraintes logistiques, voire psychologiques à en juger par les sondages d'opinion, qui reflètent un certain scepticisme.

En fin de compte, nous sommes convaincus qu'un vaccin sera déployé dans le courant de l'année 2021.

En adoptant la « virgule Nike » comme scénario de base pour la reprise, nous pourrions ajouter une autre dimension. Au niveau microéconomique, une hypothèse plausible se fait jour : un rebond en K qui inclut deux trajectoires divergentes. Le trait vers le haut symbolise les secteurs de l’économie qui ont bénéficié de la pandémie : les entreprises jouissant d'un positionnement solide dans la numérisation, la vente et les divertissements en ligne, les technologies, l’intelligence artificielle et la robotique. Beaucoup d’entre elles continueront de tirer parti des tendances structurelles renforcées par le Covid-19, comme le télétravail, la télémédecine et l’apprentissage en ligne. Ces pratiques vont devenir des éléments permanents de notre nouvelle normalité ; même en l'absence de confinement, le télétravail restera une pratique répandue, davantage de cours universitaires auront lieu à distance et les voyages d’affaires seront vraisemblablement bannis pour un certain temps.

Le trait descendant du K symbolise toutes les entreprises dont le modèle économique restera gravement affecté, et ce pour encore un bon moment. Tant que les mesures de distanciations seront en vigueur, le secteur des services (activités qui impliquent souvent une interaction physique entre les individus) ne sera pas en mesure de tourner à plein régime. La structure de l'économie déterminera également la durée nécessaire la reprise. Par exemple, les pays très dépendants d'activités tertiaires telles que le transport, le tourisme et l'hôtellerie/restauration (qui se concentrent sur la branche descendante du « K ») mettront probablement plus de temps à se redresser.

L'un des principaux constats de l'année 2020 est que l'anxiété liée à la crise sanitaire a miné le moral des économistes. Si la plupart d'entre eux n'ont pas tardé à réduire drastiquement leurs prévisions de croissance, ils se montrent en revanche plus hésitants à les relever. Notons aussi que les économistes se tournent de plus en plus vers des sources de données alternatives pour évaluer des conditions économiques qui évoluent rapidement. Il ne s'agit vraisemblablement que du début d'un changement radical en matière de modélisation et de prévisions macroéconomiques.

États-Unis

Une nouvelle page politique

Les États-Unis s'apprêtent à tourner une nouvelle page politique en 2021 avec l'investiture de Joe Biden en tant que président le 20 janvier. Sur le site web de son équipe de transition, Joe Biden a mis en avant quatre priorités auxquelles il se consacrera dès le premier jour de son mandat :

COVID-19 REPRISE ÉCONOMIQUE CHANGEMENT CLIMATIQUE JUSTICE RACIALE

Sa capacité à appliquer son programme dépendra toutefois du rapport de forces au Congrès. Le Parti démocrate reste majoritaire à la Chambre des représentants mais il a perdu quelques sièges. S'agissant du Sénat, tout dépendra du résultat du deuxième tour des deux élections dans l'État de Géorgie qui se tiendra en janvier. Au final, les républicains et les démocrates se partegeront probablement les trois branches du gouvernement fédéral.

Même s'ils anticipaient initialement une « vague bleue », les marchés ont salué la perspective d'une cohabitation entre un président démocrate qui accentuera volontiers l'effort de relance budgétaire mais ne penchera pas trop à gauche et une présence républicaine au Congrès qui fera contrepoids. En résumé, cela s'apparente à un scénario idéal, quelque part à mi-chemin d'un échiquier politique américain très polarisé.

L'issue des élections est de bon augure pour un retour à une diplomatie plus conventionnelle. Une fois que Joe Biden sera installé dans le Bureau ovale, les relations commerciales devraient s'apaiser et nous tablons sur une politique étrangère plus stable de la part de la Maison Blanche, notamment à l'égard des alliés traditionnels des États-Unis comme l'Europe. Il est peu probable que les tensions avec la Chine se dissipent mais nous pensons que les relations avec Pékin seront gérées avec davantage de doigté. Cependant, les quatre années de protectionnisme ont accéléré une tendance à la démondialisation et nous pensons que les relocalisations se poursuivront.

Joe Biden ne devrait pas revenir sur les mesures de Donald Trump qui ont ravi Wall Street. La réforme fiscale qu'il propose consiste à annuler en partie les baisses d'impôts adoptés en 2017 par l'administration Trump. Le taux de l'impôt sur les sociétés passerait ainsi de 21 à 28 %. Néanmoins, le président élu aura bien du mal à faire adopter cette réforme par le Sénat, ce qui est de bon augure pour les entreprises.

Sur le plan économique, nous pensons que le nouveau président insufflera une nouvelle énergie avec un ambitieux programme d'investissement dans les infrastructures (qui est susceptible d'être soutenu par les élus des deux partis).

La priorité pour le moment est de trouver un accord sur un nouveau plan de relance budgétaire.

« En général, l'esprit d'un homme refusera de prendre une décision jusqu'à ce qu'il y soit amené et contraint par l'urgence. »

- L'ange d'Ayala, Anthony Trollope

Pendant le premier confinement aux États-Unis, l'impact sur les ménages et les entreprises a été amorti par un plan de relance de 3.000 milliards de dollars. Sa disposition phare, le CARES Act, a joué un rôle déterminant en portant de 6 mois à 1 an la durée du moratoire sur le remboursement des dettes, évitant ainsi de graves difficultés à une grande partie des ménages. Dans le même temps, quelque 4,5 millions d'Américains touchent toujours des prestations sociales au titre du programme Pandemic Emergency Unemployment Compensation. Ce programme expirera à la fin de l'année.

À en juger par les querelles qui agitent le Congrès au sujet du périmètre et de l'enveloppe du nouveau plan de relance, les nouvelles restrictions sanitaires ne devraient pas s'accompagner d'un filet de sécurité aussi généreux que précédemment, au risque d'entraîner une baisse drastique des revenus de millions de ménages et d'entreprises. Le plan de 2.300 milliards de dollars ambitionné par les démocrates sera probablement retoqué par le conservatisme des républicains. La page des élections étant désormais tournée, nous pensons qu'un train de mesures budgétaires plus modeste sera adopté cet hiver : il suffira à dépanner d'économie américaine jusqu'à ce qu'un vaccin soit disponible tout en évitant de creuser excessivement le double déficit américain, déjà fortement impacté.

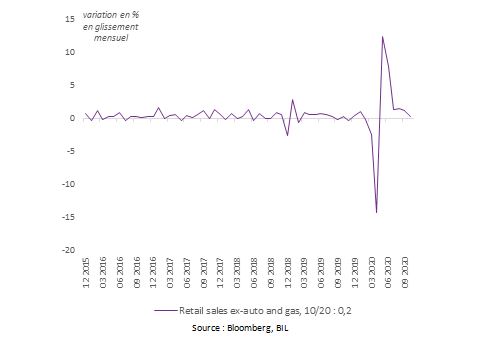

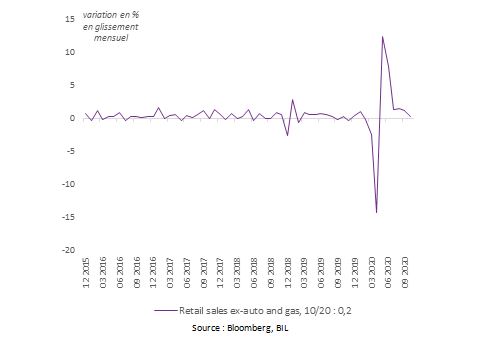

La résistance de l'économie américaine a surpris la plupart des économistes. Les ménages, qui représentent environ deux tiers du PIB ces dernières années, en sont l'épine dorsale. En ce qui concerne la consommation, l'année 2021 s'annonce prometteuse, pour peu que le deuxième plan de relance soit conforme à nos attentes. La consommation des ménages a rebondi après le premier confinement. Les ventes au détail ont déjà retrouvé, et même dépassé, leur niveau antérieur à la pandémie (une part notable de ces ventes se font en ligne mais les supermarchés et les grandes surfaces de matériaux de construction sont également très fréquentées) et le marché immobilier est dynamique car les acheteurs cherchent à profiter de la faiblesse des taux d'intérêt. Malgré cette confiance retrouvée, le taux d'épargne demeure élevé, à 13,6 % (contre 8 % environ en temps normal), ce qui suggère que la hausse au niveau de la consommation peut encore se poursuivre.

Les ventes au détail aux États-Unis supérieures à leur niveau d'avant la crise

Début 2021, la consommation devrait être soutenue par l'embellie sur le marché du travail (le taux de chômage est déjà redescendu à 6,7 % après avoir culminé à 14,7 % en avril), ainsi que par une certaine redistribution de la richesse à en juger par le programme de Joe Biden qui pourrait soutenir les dépenses des ménages les plus modestes (dont la propension à consommer est la plus élevée).

« ... Les entreprises et leurs fournisseurs continuent de fonctionner dans des usines reconfigurées. Mois après mois, elles parviennent de mieux en mieux à accroître leur production. »

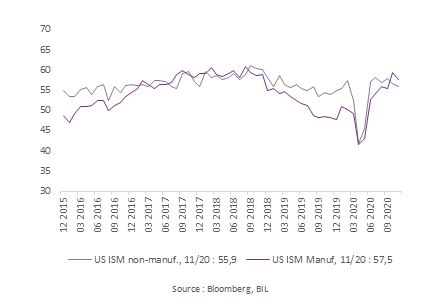

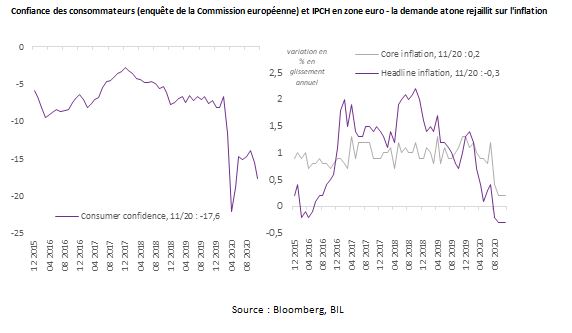

- Enquête ISM dans le secteur manufacturier aux États-Unis

Les entreprises n'ont pas encore retrouvé leur niveau de production antérieur à la pandémie mais leur moral s'améliore. L'inquiétude reste palpable et ne devrait se dissiper que lorsque de nouvelles mesures de relance budgétaire seront annoncées. Joe Biden, qui a beaucoup critiqué la gestion de la crise sanitaire par Donald Trump, devrait mettre l'accent sur une approche fédérale plutôt que de laisser les États se débrouiller, ce qui se traduira par de nouvelles restrictions intermittentes. Néanmoins, nous pensons que l'impact de ces mesures sur les entreprises sera gérable. D'ailleurs, les enquêtes de conjoncture suggèrent que le secteur manufacturier et celui des services sont en train de s'adapter à cette nouvelle normalité.

« L'économie américaine semble avoir entamé le quatrième trimestre du bon pied, avec une activité qui progresse à un rythme inédit depuis début 2019. Le secteur des services a été le moteur de l'expansion, dès lors que de plus en plus d'entreprises ont appris à vivre avec le Covid-19. »

Chris Williamson, Chief Business Economist chez IHS Markit

Le moral des entreprises américaines résiste bien, selon l'enquête ISM

Source: Bloomberg, BIL

Zone euro

L'économie de « l'ancien monde »

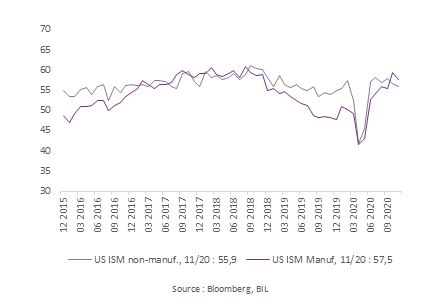

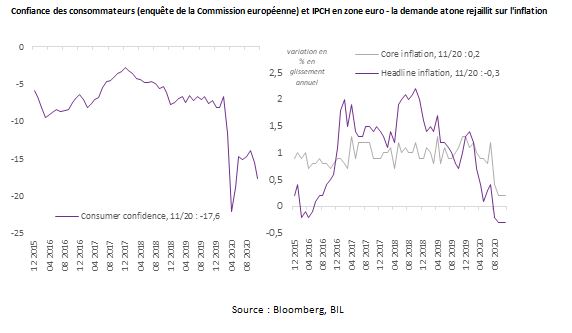

En 2021, la zone euro devrait rester en proie à ses vieux démons structurels, à savoir une croissance et une inflation atones. À mesure que les chaînes d'approvisionnement seront rétablies et que les débouchés à l'export augmenteront, les pays comme l'Allemagne, dont l'économie fait la part belle aux industries manufacturières, seront probablement les plus dynamiques. Ceux dans lequel les activités numériques sont très développées, comme l'Irlande et les Pays-Bas, seront également en bonne position. En revanche, les pays dont l'économie repose sur les services, et notamment sur le tourisme, à l'instar de l'Italie et du Portugal, resteront probablement à la traîne. La pandémie a accentué le fossé nord-sud, ce qui n'est pas sans compliquer la recherche du bon dosage entre politiques monétaire et budgétaire car les besoins varient en fonction des pays membres de la zone euro. Étant donné que l'Europe reste engluée dans sa quête perpétuelle du consensus, la BCE n'a pas d'autre choix que de prendre les commandes pour soutenir l'économie. Si elle devrait rester accommodante, elle ne peut en réalité pas faire grand-chose pour enhardir les consommateurs à part atténuer le fardeau de la dette existante et faciliter l'accès au crédit. Un coup de pouce budgétaire est manifestement nécessaire, d'autant que la deuxième vague de Covid-19 mine le moral des ménages.

Confiance des consommateurs (enquête de la Commission européenne) et IPCH en zone euro - la demande atone rejaillit sur l'inflation

Source: Bloomberg, BIL

L'activité dans le secteur manufacturier et celui de la construction sera certes moins perturbée en 2021 mais les restrictions imposées à d'autres secteurs comme l'hôtellerie/restauration, le tourisme et loisirs auront un coût économique énorme avec des millions d'emplois potentiellement menacés. Le taux de chômage est ressorti en hausse, à 8,4 % selon le chiffre le plus récent. Jusqu'à présent, le véritable impact de la crise sur le marché de l'emploi européen a été occulté par les dispositifs de chômage temporaire.

Alors que la pandémie accélère la révolution numérique, l'Europe doit plus que jamais rajeunir son économie, qui incarne l'ancien monde. Le Vieux Continent est le berceau de nombreuses entreprises d'envergure mondiale mais rares sont celles qui ont été créées au cours du dernier quart de siècle. En bref, il manque de dynamisme car il ne dispose pas d'équivalents aux GAFAM. L'Europe doit trouver de toute urgence sa place dans la nouvelle économie numérique. L'essor exponentiel de cette dernière signifie qu'un retard de quelques années seulement pourrait se traduire par des siècles d'écart en termes d'échelle.

Au Royaume-Uni, les prévisions de croissance du PIB ont été récemment revues à la baisse : le gouvernement table désormais sur une contraction de 11,3 % en 2020 et sur une croissance de 5,5 % en 2021. L'économie britannique ne devrait retrouver son niveau antérieur à la pandémie qu'au quatrième trimestre 2022. Si ces estimations s'avèrent exactes, il s'agirait de la plus grave récession au Royaume-Uni depuis plus de trois siècles. Cela atténue quelque peu le risque de Brexit sans accord commercial dès lors que le gouvernement britannique est parfaitement conscient qu'une sortie de l'UE dans ces conditions ne ferait qu'empirer la situation. L'Office for Budget Responsibility a prévenu qu'en l'absence d'accord commercial avec l'UE, le PIB ne retrouverait pas son niveau antérieur à la crise avant la mi-2023. De plus, Joe Biden est un ardent défenseur de l'accord du Vendredi saint et ne manquera sans doute pas l'occasion de jouer les conciliateurs entre l'UE et le Royaume-Uni et de faire revenir ainsi les États-Unis dans le jeu diplomatique.

Marchés émergents

La Chine, une exeption dans cycle économique

Dans l'ensemble, les perspectives pour les marchés émergents sont devenues plus favorables après l'élection de Joe Biden, qui devrait mener une politique étrangère plus conforme à la tradition. Les projections de croissance dans le monde émergent sont très hétérogènes et les économies asiatiques, emmenés par la Chine, profiteront de leur bonne maîtrise de l'épidémie de coronavirus pour mener la danse.

À l'échelle mondiale, la Chine fait figure d'exception sur le plan économique car elle devrait réussir à enregistrer une croissance positive en 2020. Le FMI table sur un taux de 1,9 %, qui bondirait ensuite à 8,2 % en 2021. Les autorités chinoises ont pris les devants pour stimuler la demande intérieure et accélérer la transition vers une économie tertiaire. Il s'agit en partie d'un effet secondaire de la guerre commerciale et de la politique hostile des États-Unis, qui a amené la Chine à se replier sur son marché intérieur. Le PIB a retrouvé son niveau antérieur à la pandémie et le secteur manufacturier comme celui des services enregistrent une forte croissance.

Les premiers contours du 14e plan quinquennal (qui fixe les priorités économiques et sociales) qui débutera en 2021 reflètent une volonté de positionner le pays comme une grande puissance technologique et de privilégier la qualité à la rapidité de la croissance. L'autosuffisance technologique sera déterminante et, pour l'atteindre, les capacités de production de microprocesseurs seront cruciales, dès lors que ces composants sont à la base d'innovations telles que l'IA, les technologies de communication de cinquième génération et les véhicules autonomes. Outre la technologie, les secteurs de la santé et de la consommation joueront également un rôle clé.

En revanche, d'autres marchés émergents continuent de pâtir de la pandémie, et les coûts des mesures prises pour y faire face ont mis à mal les finances publiques et des entreprises. Or, il n'est pas certain qu'ils enregistrent une croissance suffisante pour éponger leurs lourdes dettes. À titre d'exemple, le FMI prévoit une contraction de 8,1 % en Amérique latine en 2020, puis une croissance de seulement 3,6 % en 2021, dans la mesure où « les répercussions de la pandémie pèsent sur des perspectives déjà incertaines ». L'économie indienne devrait quant à elle subir une contraction de 10,3 %, qu'une croissance de 8,8 % en 2021 ne suffira pas à compenser.

INFLATION

L'enjeu le plus important à long terme pour les investisseurs

Avant l'apparition du Covid-19, on s'inquiétait déjà du niveau d'endettement du système financier mondial. La pandémie a largement contribué à l'accroître, et selon le FMI, la dette nationale des économies avancées devrait atteindre 125 % du PIB d'ici fin 2021, tandis que celle des pays émergents pourrait grimper à près de 65 % du PIB au cours de la même période. Bien que les niveaux absolus d'endettement par rapport au PIB soient problématiques, ces craintes ont été passées sous silence face à la crise.

Ses dettes et les difficultés auxquelles il était confronté avaient jusqu'ici été supportables, et il s'en était accommodé sans encombre pendant si longtemps qu'il en était presque arrivé à penser qu'elles ne seraient jamais intolérables

Framley Parsonage, Anthony Trollope

L'un des moyens dont disposent les responsables politiques pour commencer à réduire le fardeau des dettes nationales est de relancer l'inflation, ce qui revient à taxer la population. Dans ce contexte, les banques centrales sont sur la corde raide : elles veulent stimuler l'inflation, mais trop non plus, sachant combien il pourrait être difficile de la refaire baisser. Comme l'a dit Nassim Taleb, « le problème avec l'inflation est qu'elle n'est absolument pas linéaire. C'est comme une bouteille de ketchup : rien ne vient, puis son contenu gicle soudainement. » Nombreux sont ceux qui s'attendaient à un regain d'inflation causé par la relance monétaire mais cela n'est pas arrivé en raison de l'effondrement de la vitesse de circulation de la monnaie. La différence aujourd'hui, c'est que la relance monétaire s'accompagne désormais d'une relance budgétaire.

Au mois d'août 2020, la Fed a pris la décision historique de modifier formellement son cadre de politique monétaire en visant désormais une inflation moyenne de 2 % au fil du temps plutôt que de considérer cet objectif comme un but absolu, et l'on peut s'attendre à ce que la BCE adopte bientôt une approche similaire. Si les acteurs des marchés financiers ne sont pas convaincus que l'adoption d'un « objectif d'inflation moyenne » ait effectivement permis de rehausser les perspectives d'inflation aux États-Unis, ils semblent persuadés que cela permettra à la Fed de maintenir des taux d'intérêt bas dans la durée. Selon nous, cela mettra progressivement un terme à la phase de pilotage automatique de la politique monétaire, qui devrait rester accommodante encore un moment encore, même si l'inflation devait repartir à la hausse.

L'accélération de l'inflation n'est pas une menace immédiate, car le monde est actuellement confronté à la plus profonde récession qu'il ait connue. Dans un premier temps, la pandémie s'est traduite par un choc d'offre mais les effets de second tour génèrent à présent un choc considérable sur la demande globale. L'impact global sur les prix dépendra du choc qui l'emportera. Cependant, si vous êtes d'avis qu'une Fed déterminée, et guère préoccupée par un dérapage de l'inflation, a la capacité d'orchestrer une hausse générale des prix, alors il faut se préparer à ce que l'inflation dépasse 2 % dans un avenir proche et à ce que les anticipations d'inflation à long terme s'ancrent aux alentours des 2 %. Des dérapages de quelques points de pourcentage seront probablement tolérés, pour peu qu'ils soient temporaires. Mais si l'inflation devait flirter avec des niveaux plus importants, cela serait un problème pour les investisseurs et pour la valorisation des actifs financiers. Les portefeuilles s'en trouveraient affectés par l’érosion de la valeur des flux de trésorerie futurs.

Les marchés financiers anticipent actuellement une inflation plus forte, mais contrôlée, au États-Unis, c'est-à-dire un regain modéré d'inflation qui soit bon pour les bénéfices, mais sans pour autant que la Fed relâche toute surveillance et qu'elle soit incapable de déceler des tensions malsaines sur les prix avant qu'il ne soit trop tard. Ce scénario profiterait aux actifs réels (tels que les actions ou l'or), mais pas aux obligations (à l'exception de celles dont les coupons sont directement liés aux niveaux d'inflation). En Europe, il n'est même plus nécessaire de remettre la bouteille de ketchup au réfrigérateur, car elle est quasiment vide, l'inflation sur le Vieux Continent étant nulle ou très faible.

Il pourrait y avoir des variations de prix relatifs significatives avec l'augmentation des prix de certains biens de première nécessité due à un rattrapage de la demande refoulée, et sur le long terme, la tendance à la démondialisation pourrait entraîner une hausse généralisée des coûts pour les entreprises et les consommateurs. D'autre part, les prix des services et d'autres biens pourraient diminuer en raison d'une modification structurelle des comportements résultant de la pandémie.

MARCHÉ OBLIGATAIRE

<< Retour en arrière : la quête de rendement à laquelle nous avons assisté il y a 18 mois reprend

Avec plus de 16.000 milliards d'obligations à rendement négatif en circulation, il est indéniable que le marché de la dette n'est plus guère rémunérateur. Les investisseurs en quête de rendement doivent trouver le courage de sortir de leur zone de confort pour s'aventurer sur des segments plus risqués, tels que ceux de la dette à haut rendement, subordonnée et émergente, si leur objectif reste d'obtenir des revenus. Naturellement, plus l'on descend sur l'échelle de la qualité, plus le risque d'acheter un citron[1] est élevé. Plutôt que de se référer à un indice, les investisseurs doivent faire preuve de discernement, séparer le bon grain de l'ivraie et évaluer les avantages de chaque placement, tout en évitant les entreprises au modèle économique non viable ou criblées de dettes. Une analyse minutieuse et une sélectivité constante sont essentielles. Dans ce contexte, la gestion active est plus pertinente que jamais pour les investisseurs obligataires recherchant un profil risque/rendement attrayant.

[1] Pour ceux qui se poseraient la question, le terme « citron » fait ici référence à un article écrit en 1970 par l'économiste George Akerlof. Il y analyse comment la qualité de biens négociés sur un marché (le marché des voitures d'occasion dans ce cas précis) peut se détériorer en présence d'asymétries d'informations entre acheteurs et vendeurs, seuls des « citrons » (lemon en anglais, terme désignant en argot les mauvaises occasions) restant alors sur le marché.

« Il semblait évident, selon moi, que M. Broughton s'inquiétait de l'état du marché monétaire, mais aussi qu'il avait tenté de noyer son amertume dans l'alcool. »

La Dernière Chronique de Barset, Anthony Trollope

[2] Pour ceux qui se poseraient la question, le terme « citron » fait ici référence à un article écrit en 1970 par l'économiste George Akerlof. Il y analyse comment la qualité de biens négociés sur un marché (le marché des voitures d'occasion dans ce cas précis) peut se détériorer en présence d'asymétries d'informations entre acheteurs et vendeurs, seuls des « citrons » (lemon en anglais, terme désignant en argot les mauvaises occasions) restant alors sur le marché.

L'année 2021 sera marquée par une hausse des taux sans risque sur le segment long de la courbe de part et d'autre de l'Atlantique, du fait de la reprise économique et de la mise à disposition imminente d'un vaccin. À la lumière de ces éléments, les investisseurs doivent tenir compte du risque de duration dans leurs portefeuilles, afin de ne pas être pris au dépourvu si les rendements commencent à augmenter très rapidement. Cela pourrait avoir un effet domino sur l'ensemble des segments du marché obligataire, comme ce fut le cas lors de la réduction des programmes d'assouplissement quantitatif en 2013. Le dilemme est que les investisseurs sont souvent contraints d'accepter le risque de duration en raison de la pléthore d'obligations à rendement négatif que recèle le segment à court terme de la courbe. S'agissant du risque de crédit, les taux de défaut en 2020 ont été moins élevés qu'escompté, malgré le lourd impact de la pandémie sur les bénéfices. D'une manière générale, le risque de crédit, qui devrait augmenter de manière contrôlée, ne représente pas un problème majeur à l'horizon 2021, hormis dans un petit nombre de secteurs, à savoir celui de l'énergie aux États-Unis et du voyage/des loisirs, au sein duquel de nombreuses entreprises sont dans une situation précaire et continuent de dépenser leurs liquidités à un rythme inquiétant. Les plus grandes survivront, mais de nombreux acteurs de moindre envergure dans ces secteurs pourraient être mis à mal ou faire l'objet de rachats.

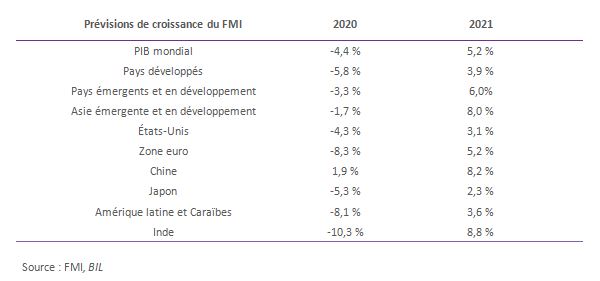

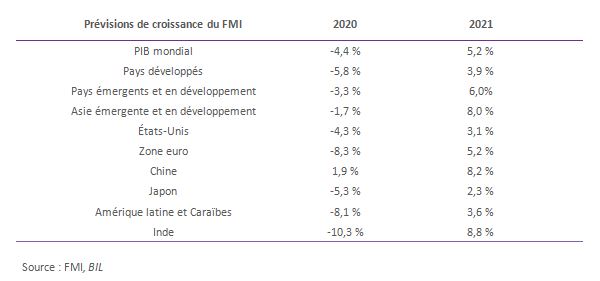

La politique monétaire devrait rester accommodante en 2021 et les grandes banques centrales n'ont selon nous pas épuisé toutes leur arsenal, mais plutôt démontré leur aptitude à élaborer des solutions créatives.

En ce qui concerne les taux directeurs, ni la BCE ni la Fed ne devraient procéder à des relèvements en 2021 (conformément au consensus et au graphique à points de la Fed), car l'une comme l'autre semblent disposées à accepter que l'inflation dépasse temporairement leur objectif tant qu'elles ne seront pas convaincues que la croissance économique se poursuivra au-delà de la phase de reprise. Si la situation en Europe devait se détériorer, la BCE, consciente du poids que font peser des taux d'intérêt négatifs sur les bilans des banques, pourrait s'en tenir à prolonger ses programmes de prêts à long terme aux établissements financiers ou d'achat d'obligations plutôt que d'abaisser ses taux.

De son côté, la Fed a acheté des bons du Trésor de toutes échéances à un rythme de près de 80 milliards USD par mois. Cependant, certains observateurs pensent qu'elle devrait désormais privilégier des obligations à plus long terme afin d'éviter une hausse des coûts d'emprunt. Le marché américain de la dette privée n'ayant plus besoin de béquille, la Fed a pu réduire ses achats d'obligations et elle n'étendra pas son programme d'achat d'obligations d'entreprises au-delà du mois de décembre, nouvelle que les marchés ont accueillie avec calme. Christine Lagarde, la présidente de la BCE a récemment réaffirmé le soutien de la banque en déclarant : « La BCE a répondu présente face à la première vague, et elle en fera autant face à la deuxième. Nous avons pris l'engagement de soutenir le peuple européen dans cette crise, et nous le tiendrons. » Le Programme d’achats d’urgence face à la pandémie actuellement en cours sera maintenu au moins jusqu'en juin 2021 et plus de la moitié du budget de 1.350 milliards EUR qui y est alloué est encore disponible. La BCE devrait continuer d'acheter jusqu'à 10 milliards EUR d'obligations par mois et les économistes s'attendent à l'annonce de nouvelles mesures de relance en décembre 2020, ainsi qu'à la prolongation du programme d'urgence jusqu'à fin 2021.

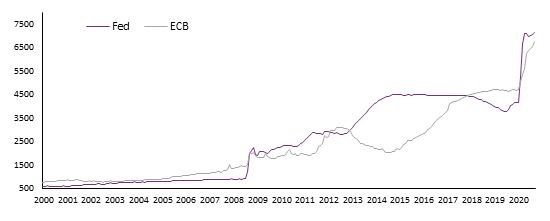

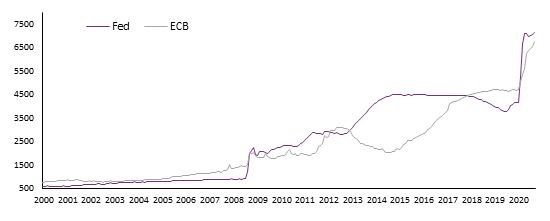

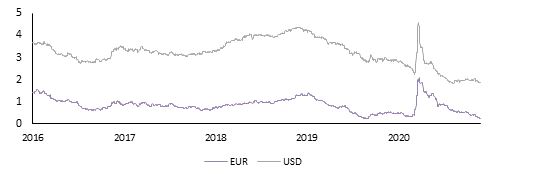

Bilans des banques centrales (milliards)

Source: Bloomberg, BIL

Des tensions pourraient apparaître sur les marchés si, vers la fin de l'année 2021 (pour autant que la reprise se soit déroulée comme prévu), les banques centrales, et en l'occurrence la Fed, commençaient à envisager de normaliser leur politique. En effet, pour faire face à la crise, les banquiers centraux ont fait fi de toutes règles et de toutes conventions. Aux États-Unis, la Fed a rapidement mis en marche la planche à billets dans le cadre de son programme d'assouplissement quantitatif pour créer plus d'argent qu'aucune banque centrale ne l'avait jamais fait (à l'aune de la masse monétaire M2, qui mesure la quantité d'argent en circulation), ce qui a calmé les marchés. On ne peut que conjecturer ce qu'il en aurait été sans un tel soutien.

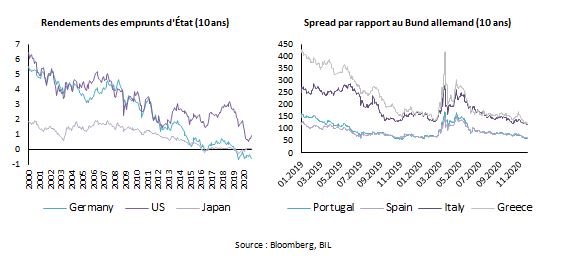

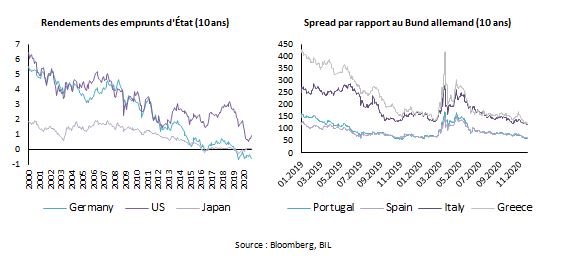

Obligations souveraines

Les emprunts d'État ont toujours leur place dans un portefeuille diversifié, quoique dans une moindre mesure. Si la corrélation négative avec les marchés actions devrait perdurer, la disparition des rendements incite à remettre en cause la capacité de protection qu'on leur prête traditionnellement. Au vu des niveaux actuels des rendements, le profil risque/rendement des obligations présente une asymétrie défavorable. Selon nous, mieux vaut actuellement ne pas trop compter sur la duration pour amortir les pertes au niveau des actions, et nous préférons recourir pour ce faire à des obligations d'entreprises de premier ordre.

Les titres des pays périphériques de l'Europe continuent quant à eux d'offrir des opportunités de portage. Les spreads par rapport aux emprunts d'État allemands se sont détendus depuis l'annonce d'un plan de sauvetage de la zone euro de 750 milliards EUR et le succès rencontré par les obligations SURE[3], considéré comme un pas vers une certaine forme de mutualisation de la dette. S'il ne s'agit que qu'un tout petit pas, ça n'en est pas moins une avancée majeure, qui réduit somme toute à néant le risque d'éclatement de la zone euro. Le format des « obligations sociales » aura aussi rencontré une forte demande, contribuant dans une certaine mesure à atténuer la pénurie d'emprunts d'État traditionnels notés AAA.

[3] Les obligations SURE ont été émises afin de financer le programme SURE (Support program to mitigate Unemployment Risks in an Emergency, ou programme de soutien temporaire à l’atténuation des risques de chômage en situation d’urgence) de la Commission européenne

Source: Bloomberg, BIL

Obligations investment grade

Nous privilégions les obligations d'entreprises investment grade, qui continuent de bénéficier des largesses des banques centrales. De part et d'autre de l'Atlantique, leurs programmes d'achat devraient faire permettre d'éviter un élargissement notable des spreads. Alors que les entreprises cherchent à tirer parti de la disponibilité de financements bon marché, dans la mesure où les rendements sont maintenus à des niveaux artificiellement bas, les volumes d'émission ont atteint des records et devraient rester élevés. Nous notons que les produits de ces émissions sont principalement utilisés à des fins défensives, pour créer des remparts au sein des bilans des sociétés. Près de la moitié des émissions s'inscrivent dans un objectif de refinancement, et seule une très faible proportion aura servi à réaliser des acquisitions ou des opérations favorables aux actionnaires (tels que des rachats d'actions et des hausses de dividendes). Sur le front des notations de crédit, après des rétrogradations massives aux États-Unis et en Europe, le point d'inflexion semble avoir été franchi et les notes de crédit commencent à être revues à la hausse.

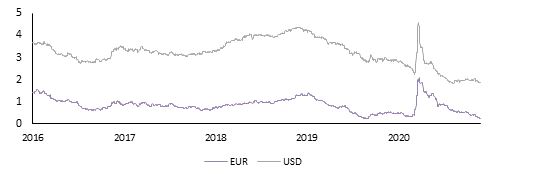

Obligations investment grade - Rendement à l'échéance

Source: Bloomberg, BIL

Obligations à haut rendement

La chasse au rendement est de nouveau ouverte avec le sentiment d'être revenus 18 mois en arrière, lorsque les investisseurs s'étaient rués sur les titres de qualité inférieure. Ce segment est certes rémunérateur, mais il convient de se montrer sélectif. Les spreads sont proches de planchers records, tandis que les fondamentaux de crédit sont beaucoup moins solides qu'ils ne l'étaient avant la crise (les ratios de couverture des intérêts ont baissé, alors que l'endettement a augmenté). Le rendement des obligations spéculatives américaines est tombé à un plus bas historique au quatrième trimestre 2020. Cette évolution s'explique par la confiance inébranlable envers les banques centrales (on parie même sur le fait que la BCE pourrait commencer à acheter des obligations à haut rendement), l'espoir concernant la mise au point d'un vaccin et la perspective d'un redémarrage de l'économie. Une reprise économique vigoureuse pourrait en effet faire baisser les taux d'endettement élevés, mais il ne faut toutefois pas oublier que le soutien des gouvernements (par exemple sous la forme de moratoires et de congés d'intérêts) n'est pas éternel. La suppression des plans d'aide pourrait priver certaines entreprises de revenus considérables. À la lumière de ce constat, nous adoptons une exposition nuancée à la classe d'actifs, en mettant l'accent sur les entreprises dotées de bilans viables et sur certaines obligations subordonnées triées sur le volet (émises principalement par des établissements financiers).

Dette émergente

L'année 2021 s'annonce sous de bons auspices pour les marchés émergents, dans la mesure où la reprise économique mondiale se confirme. En outre, l'élection de Joe Biden augure d'une plus grande stabilité pour la région, à la faveur d'une politique moins versatile de la Maison Blanche. Le marché de la dette émergente offre des opportunités attrayantes et les investisseurs n'y consacrent pas encore une allocation excessive, ce qui laisse entrevoir un possible resserrement des spreads. Nous donnons la préférence aux obligations d'entreprises émergentes, qui présentent des caractéristiques de risque plus favorables et une duration souvent plus courte que leurs homologues souveraines, pour un rendement similaire. La performance des titres en devises locales reste inextricablement liée à celle de la devise dans laquelle ils sont libellés, ce qui représente un facteur de volatilité supplémentaire, auquel nous ne souhaitons pas nous exposer dans le contexte actuel. Les titres en devises fortes continuent quant à eux d'offrir une prime conséquente par rapport aux obligations d'entreprises des pays développés.

Les obligations chinoises, qui constituent une catégorie à part entière, méritent une mention spéciale. Les emprunts d'État chinois, au rendement à 10 ans supérieur à 3 %, affichent un spread attrayant par rapport aux bons du Trésor américain et un rendement réel positif – ce qu'il est de plus en plus difficile d'obtenir à l'heure actuelle. La mise en place d'un environnement réglementaire transparent et la poursuite de l'internationalisation du renminbi constituent des tendances positives, qui facilitent de plus en plus l'investissement sur le marché obligataire chinois. De fait, les investisseurs étrangers ont activement renforcé leurs positions sur ce dernier tout au long de l'année 2020, et les allocations passives ont elles aussi fortement augmenté du fait de l'inclusion d'emprunts d'État chinois dans les principaux indices obligataires. Ici aussi, les investisseurs ne doivent pas oublier qu'ils sont exposés aux fluctuations de change.

En résumé, à l'heure où la plupart des investisseurs obligataires voient dans le maintien de taux d'intérêt durablement bas une menace existentielle, nous nous attachons avant tout à construire des portefeuilles résilients. Il est plus important que jamais de mettre l'accent sur les risques que nous nous sentons à même de prendre, dès lors que l’investisseur aspire à dégager des revenus supérieurs à ceux des obligations traditionnelles.

ACTIONS

Un impératif : la sélectivité

« M. Sentiment est assurément un homme très puissant. »

- Le Directeur, Anthony Trollope

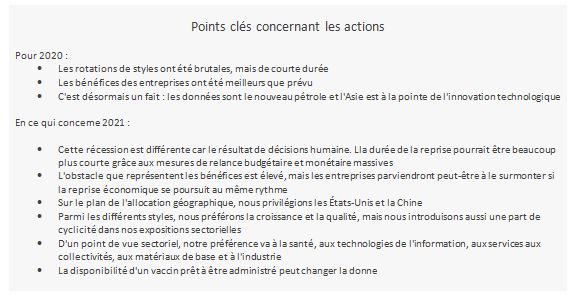

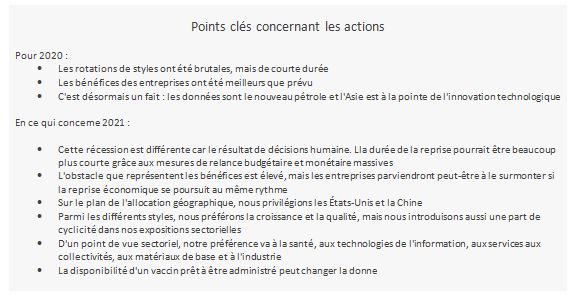

Au vu du ton accommodant des banques centrales et de la reprise économique, l'année 2021 s'annonce prometteuse pour les actions. Dans la foulée de résultats bien meilleurs que prévu au troisième trimestre, les analystes ont revu à la hausse leurs prévisions de croissance bénéficiaire sur les 12 prochains mois pour toutes les régions du monde, à l'exception du Japon, ce qui est tout à fait inhabituel si l'on considère qu'ils ont plutôt tendance à abaisser leur estimations de BPA en fin d'année.

84 % des entreprises du S&P 500 ont publié des résultats supérieurs aux attentes, soit la plus forte proportion depuis que FactSet a commencé à suivre cet indicateur en 2008

Le sentiment est au beau fixe et, malgré la pandémie et son impact sur l'économie, les principaux indices américains sont repartis à la hausse au dernier trimestre, atteignant de nouveaux plus hauts et propulsant des valorisations déjà onéreuses à des niveaux encore plus élevés. Ce sentiment positif a été alimenté par l'amélioration des données macroéconomiques et les résultats meilleurs que prévu publiés par les entreprises, mais aussi par les plans de relance, qui ont compensé le manque de demande, et les espoirs concernant un vaccin. Cependant, il ne pourra perdurer que si la situation macroéconomique continue de s'améliorer, la pandémie parvient à être endiguée et les économies redémarrent. Si l'arrivée d'un vaccin dopera les actions, il faut toutefois se garder d'être optimistes avant l'heure car, pour peu qu'un vaccin efficace soit mis au point, il faudra encore un certain temps avant qu'il puisse être fabriqué et distribué à grande échelle. Il convient de tempérer les attentes au regard de la réalité sachant que, comme nous l'avons vu fin 2020, les changements de leadership sur les styles d’actions tournent court face aux craintes suscitées par une augmentation des cas de coronavirus.

Les prévisions de bénéfices pour le premier trimestre 2021 sont très exigeantes, d'autant plus si l'on se réfère au premier trimestre 2020, au cours duquel le Covid commençait tout juste à faire son apparition en Occident, mais elles pourraient être atteintes en l'absence de revers majeurs sur le front macroéconomique ou concernant les mesures de relance budgétaire. Normalement, les bénéfices ne retrouvent leurs niveaux antérieurs que 4 à 5 ans après une récession. Toutefois, celle que nous connaissons actuellement ne résulte pas d'un déséquilibre économique, mais est imputable à l'homme, ce qui pourrait changer la donne. Les plans de relance mis en œuvre laissent espérer que les estimations pour 2021 s'avéreront correctes, et les résultats publiés pour les deuxième et troisième trimestres ont déjà dépassé les attentes des analystes.

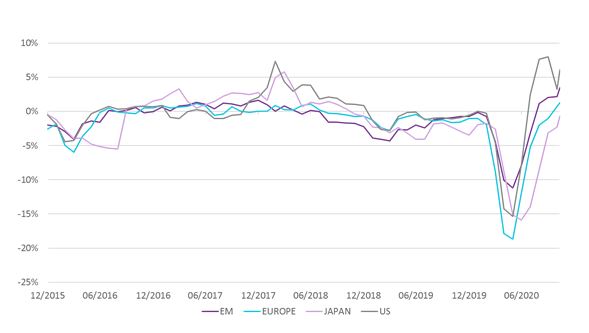

Évolution comparée des révisions de bénéfices

Source: JPM data, BIL

N'oublions pas que les perspectives restent plus incertaines que d'ordinaire, de sorte que les analystes (et, dans une certaine mesure, les entreprises) ne savent pas réellement à quoi s'attendre. On peut cependant espérer que les entreprises commenceront à publier leurs prévisions pour l'ensemble de l'année en février.

En ce qui concerne la saison des résultats en cours, 69 entreprises ont émis des prévisions – une proportion très inférieure à la moyenne sur 5 ans, qui est de 104.

Le changement de locataire à la Maison Blanche n'a que peu d'impact sur les actions. Leur performance, sur le long terme, dépend plus du cycle économique que de la composition du gouvernement américain. Elles pourraient toutefois bénéficier d'une détente des tensions commerciales (avant la pandémie, les marchés étaient souvent pris en otage par des annonces relatives aux tarifs douaniers) et des projets d'infrastructures de Joe Biden, dont certains secteurs pourraient tirer profit.

Régions

Nous avons une préférence pour les États-Unis (berceau de nombreuses valeurs de croissance de qualité et de bénéficiaires du confinement) et la Chine (en raison de sa croissance intérieure vigoureuse).

Selon nous, les marchés actions américains pourraient encore prendre de la hauteur en 2021, bien que les valorisations élevées laissent peu de place à une expansion des multiples. Les investisseurs devront donc se montrer très sélectifs et mener des analyses minutieuses pour dénicher les pépites. Dans la mesure où les États-Unis abritent les principaux bénéficiaires de la croissance et des mesures de confinement, les valeurs américaines sont chères, mais cela paraît justifié dès lors que les prix de l'ensemble des actifs sont excessifs. La dynamique macroéconomique s'accélère et devrait encore être soutenue par de nouvelles mesures de relance budgétaire. Parallèlement, Jerome Powell a réaffirmé l'engagement pris par la Fed de relancer l'économie coûte que coûte.

En Europe, les développements macroéconomiques ne sont guère enthousiasmants et la dynamique semble fragile – d'autant plus compte tenu des nouvelles restrictions de déplacement imposées. Point positif, la BCE reste très active, et l'élection de Joe Biden, enclin à mener une politique commerciale plus amicale, devrait bénéficier à la zone euro, tournée vers l'exportation. Dans la mesure où l'Europe est essentiellement un marché de rendement, à l'instar du Japon, elle pourrait surperformer à la faveur des rotations des titres de croissance vers les valeurs de rendement. Jusqu'à présent, ces rattrapages, bien que marquées, ont été éphémères, mais les investisseurs devront être prêts à les exploiter lorsqu'un rebond plus soutenu se matérialisera.

Les actions chinoises font belle figure grâce à la vigueur de l'économie domestique et à l'endiguement de la pandémie. L'accélération des réformes offre un meilleur accès aux investisseurs étrangers, ce qui se traduit par des entrées de capitaux, et améliore encore les perspectives de croissance. Les mesures de relance budgétaire ciblées continuent d'alimenter la dynamique, au bénéfice principalement des secteurs de la technologie, de la santé et de la consommation.

Nous sommes en revanche hésitants à l'égard des actions des autres marchés émergents, dans la mesure où l'Amérique latine et l'Europe de l'Est, notamment, restent sous pression.

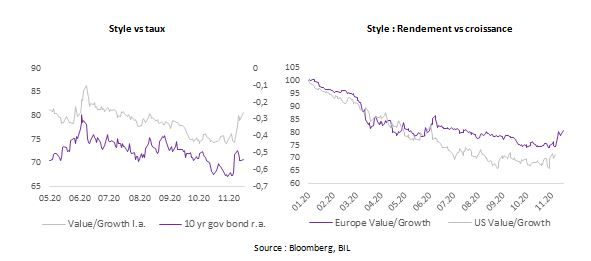

Style

Plus tard dans l'année, à mesure que les taux augmenteront progressivement (principalement aux États-Unis), l'hypothèse d'un retour en grâce des valeurs de rendement pourrait se concrétiser. Dans l'intervalle, il est possible que nous assistions à quelques faux départs.

La perspective d'une persistance de taux d'intérêt durablement bas reste favorable à la gestion de portefeuille axée sur la qualité/croissance, qui emporte toujours notre préférence Toutefois, comme nous avons pu le constater fin 2020, les rebonds de rattrapages s'accompagnent souvent de rotations de style aussi violentes qu'éphémères. L'environnement actuel ne nous semble certes pas propice à une surperformance durable des valeurs de rendement, mais il convient de protéger les portefeuilles contre les éventuelles sautes d'humeur des marchés. Pour ce faire, nous avons introduit une certaine sensibilité à la conjoncture au moyen de paris sectoriels, principalement en réduisant l'exposition aux valeurs de la consommation de base au profit des valeurs industrielles.

Le contexte de taux d'intérêt bas nous a amenés à nous demander s'il serait pertinent d'investir dans des actions à dividende élevé pour générer des revenus. Pour l'instant, nous nous en abstenons, car ces actions sont en général des valeurs de rendement, voire des « value-trap ».

Secteurs

Nous privilégions une approche sélective au niveau sectoriel

Les secteurs que nous privilégions sont indiqués ci-dessous, mais d'une manière générale, nous préférons sélectionner de façon minutieuse des titres solides au sein de chacun d'eux plutôt que d'adopter une approche globale consistant à miser sur l'ensemble d'un secteur. Dans tous les secteurs, les rendements sont portés par des thèmes comme la numérisation, tandis que la pandémie accentue l'écart entre les gagnants et les perdants.

« La vie est tellement différente de la théorie » ― Anthony Trollope

La tendance à la concentration des rendements (rendements d'un secteur principalement générés par un petit nombre de titres de grande qualité) reste extrême et pourrait persister plus longtemps que ce que d'aucuns considéreraient comme normal. Selon nous, elle perdurera tant que les perturbations liées au Covid continueront, de sorte qu'il conviendra de se montrer sélectif. Les investisseurs devront examiner de près les modèles économiques des différentes entreprises et s'attarder davantage sur les sous-secteurs que sur les secteurs. Au fil de l'année, nous assisterons à des rattrapages dans des secteurs en difficulté, qui résulteront selon nous davantage d'un rattrapage des retardataires que d'un recul des gagnants. Les entreprises qui affichent aujourd'hui les meilleurs résultats présentent des modèles économiques en accord avec ce que nous considérons être la « nouvelle réalité » et la transition structurelle vers le tout-numérique.

Préférences

Soins de santé IT Services aux collectivités Industrie Matériaux

La santé est un secteur défensif qui a été dopé par la pandémie, affichant la plus forte croissance de l'ensemble des 11 secteurs au troisième trimestre avec 13 %. La télésanté avait déjà gagné du terrain, mais elle a pris un véritable essor durant la pandémie, la technologie s'étant avérée être un outil efficace pour contenir la propagation du coronavirus (notamment dans les pays asiatiques, via les applications mobiles) et prodiguer des soins de première nécessité. Comme la nature hautement contagieuse de la maladie impliquait que les soignants se mettent eux-mêmes en danger pour venir en aide aux patients, et compte tenu du risque que les hôpitaux deviennent des foyers de contagion, le recours à des consultations virtuelles et à des robots conversationnels (chatbots) a permis de diagnostiquer les patients sans s'exposer à un risque de contamination, tandis que des équipements portables étaient utilisés pour détecter les signes vitaux et les symptômes.

« Nous progressons de 10 ans chaque semaine... Pendant des décennies, des siècles, nous avions l'habitude d'aller voir le médecin, mais cela a complètement changé. »

Dr. Wessely, un médecin britannique dans le New York Times

Les services de santé assistés par la technologie et le numérique devraient désormais proliférer, permettant à des millions de personnes d'accéder à des soins, notamment dans des régions éloignées. Le secteur de la santé est l'un des seuls, avec celui de la consommation de base, dans lequel les sociétés procède encore à des rachats d'actions. Nous pensons que cette tendance se poursuivra en 2021, tandis que dans d'autres secteurs plus cycliques, les entreprises devraient s'attacher à renflouer leurs bilans. Aux États-Unis, Joe Biden veut renforcer l'Affordable Care Act (loi relative à l'assurance-maladie, plus connue sous le nom d'Obamacare) afin d'offrir davantage de choix aux Américains, de réduire les coûts des soins et de simplifier le système de santé. Certaines actions des secteurs de la santé et pharmaceutique pourraient en pâtir, mais le plus important dans l'immédiat est d'endiguer la pandémie.

Traditionnellement cyclique, le secteur des technologies de l'information a gagné en pérennité du fait de la transition structurelle vers le numérique. Il est certes onéreux, car il recèle les méga-capitalisations technologiques, mais dans une certaine mesure, les valorisations plus élevées sont justifiées par une solide croissance des bénéfices, d'importants flux de trésorerie et des bilans robustes. À court terme, il surfe sur la thématique du confinement et il continuera de bénéficier de la transition numérique sur le long terme. Selon nous, les investisseurs sous-estiment actuellement le coup de fouet que le déploiement de la 5G va donner à ce secteur. Toutefois, investir dans des actions technologiques n'est pas une garantie absolue de performances élevées, comme l'a montré la violente correction de début septembre. L’épicentre de cette correction était l’indice NASDAQ, composé essentiellement de valeurs technologiques, une preuve que ces actions ne sont pas immunisées contre les soubresauts du marché. D'autre part, les grandes entreprises technologiques semblent devoir faire face à un durcissement de la réglementation, comme nous l'avons déjà vu lors de l'entrée en bourse d'ANT Group en Chine. S'il est peu probable que les États-Unis se privent de leurs moteurs de croissance et démantèlent des groupes comme Facebook et Amazon, des lois visant à promouvoir la concurrence pourraient voir le jour. Au-delà des cibles évidentes que constituent les sociétés de pointe, des acteurs plus confidentiels du secteur offrent des opportunités intéressantes.

Le secteur des services aux collectivités, défensif, profite – et continuera de profiter – de l'accent mis sur les énergies renouvelables au niveau mondial. Aux États-Unis, le Président élu, Joe Biden, a placé les énergies vertes au cœur de son projet de dépenses d'infrastructures et promis que le pays réintégrerait l'Accord de Paris pour réduire à zéro leurs émissions nettes d'ici 2050. Il s'est également engagé à décarboniser la production d'électricité américaine avant 2035. Il est déjà incroyable d'observer que NextEra Energy, le premier producteur mondial d'énergies vertes, représente près de 15 % du secteur américain des services aux collectivités dans l'indice MSCI. D'après certains experts, les plus grandes compagnies pétrolières vont devoir s'inspirer de ce modèle économique.

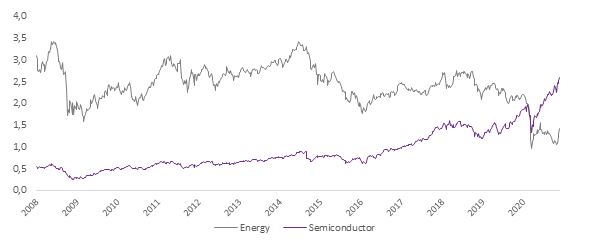

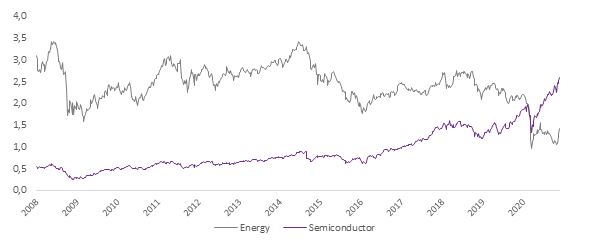

Capitalisation boursière semi-conducteurs vs MSCI World Energy (en milliers de milliards de dollars)

Source: Bloomberg, BIL

En matière d'énergie, l’un des constats les plus marquants de 2020 est que la capitalisation boursière des producteurs de semi-conducteurs dans l’indice MSCI World a largement dépassé celle du secteur de l’énergie (qui comprend les plus grands producteurs de pétrole au monde). Les données sont devenues les nouvelles « matières premières », le nouvel eldorado : il ne s'agit désormais plus de science-fiction, mais de notre quotidien. Autre fait remarquable : la domination américaine dans l'univers des semi-conducteurs appartient désormais au passé, comme le reflètent l'avance technologique et la capitalisation boursière de TSMC (Taiwan Semiconductor Manufacturing Company) par rapport à Intel.

L'industrie est un secteur de milieu/fin de cycle qui constitue un pari sur la hausse des indices PMI (indicateurs de la croissance économique) et qui devrait également faire partie des principaux bénéficiaires de l'importante relance budgétaire aux États-Unis et dans l'UE.

Depuis peu, le secteur des matériaux de base offre des perspectives intéressantes, accentuées par le fait que la reprise en Chine et le rebond de l'activité industrielle sont à l'origine d'une nette révision à la hausse des bénéfices. De plus, l'augmentation des prix des matières premières, notamment du minerai de fer, a engendré une croissance des bénéfices, qui surpasse les rendements des titres du secteur des métaux et mines. Même si ce secteur semble onéreux au premier abord, cela tient largement aux valorisations élevées dans le sous-secteur de la chimie et il est possible de dénicher de la valeur ailleurs. Le secteur évolue également au gré des PMI et devrait bénéficier de la relance budgétaire, ainsi que de la transition écologique. L'UE a déjà prévenu que son objectif de neutralité climatique d'ici 2050 risquait d'être compromis par des pénuries de composants servant à la fabrication des batteries et des installations de production d'énergie renouvelable. Les pays commencent à mener à bien des audits stratégiques de leur accès aux matières premières, et nous nous attendons à observer des tentatives de sécurisation de l'approvisionnement de matériaux critiques pour leurs industries, par le biais d'initiatives mettant l'accent sur l'exploration, l'investissement et l'amélioration du recyclage. De son côté, l'UE a lancé en novembre l'Alliance des matières premières (ERMA), dans le but d'assurer un accès fiable, sûr et durable aux matériaux qui constitueront des facteurs de succès pour une Europe concurrentielle, écologique et numérique.

MATIÈRES PREMIÈRES ET DEVISES

OR

Nul n'ignore que les ères d'incertitudes accrues, tant dans le domaine économique que politique, ont tendance à soutenir les prix de l'or. Compte tenu de son histoire en tant que devise d’échange, l'or fait souvent office de couverture contre l'inflation et de refuge dans les phases de turbulences des marchés. En 2020, dans un monde totalement bouleversé par la pandémie, le métal précieux est devenu un actif incontournable pour de nombreux investisseurs (y compris pour nous, à la BIL), attirés par ses vertus en termes de diversification. Le prix de l'once d'or physique a par conséquent atteint de nouveaux sommets en franchissant la barre des 2.000 dollars.

L'or est considéré comme une réserve de valeur, à l'inverse des monnaies papiers, vues comme des monnaies fiduciaires. Dans le contexte d'initiatives de relance monétaire et budgétaire combinées et sans précédent, certains observateurs et fervents défenseurs du lingot sont allés jusqu'à se demander si le métal jaune n'allait pas finir par reprendre le dessus sur la monnaie fiduciaire. Pourtant, la fonction de planche à billets remplie par les banques centrales n'a rien de nouveau : il suffit de se pencher sur l'histoire économique du Japon, avec la description très détaillée qu'en fait Richard Werner dans l'ouvrage « Princes of the Yen ».

Vers la fin de l'année, l'or a quelque peu perdu son attrait sous l'effet de l'actualité positive entourant la mise au point d'un vaccin et des perspectives de reprise rapide de l'activité économique. Si les pressions vendeuses exercées sur les ETF aurifères ont tiré les prix à la baisse, nous pensons toutefois que l'environnement de taux réels faibles pour longtemps aux États-Unis, dans un régime de croissance et d'inflation obstinément faibles, devrait permettre de maintenir une politique monétaire exceptionnellement conciliante, soutenant ainsi la demande en or et son cours. Les annonces relatives au vaccin contre le Covid-19 ne feront que limiter les bienfaits sous-jacents procurés par le métal jaune au sein de portefeuilles multi-actifs diversifiés, sans pour autant y mettre un terme. Ce scénario devrait prévaloir tant que la Fed maintient une posture suffisamment accommodante.

Les crypto-monnaies, ou plus généralement les initiatives lancées autour de devises numériques, deviennent également de plus en plus répandues parmi les placements alternatifs visant à couvrir les effets de la dépréciation. Ces nouveaux actifs, qui n'en sont encore qu'à leurs balbutiements, constituent incontestablement un sujet important pour les investisseurs et les autorités prudentielles. De même, la pression concurrentielle de celles-ci sur le métal jaune est évidente, mais méritent une analyse à part entière.

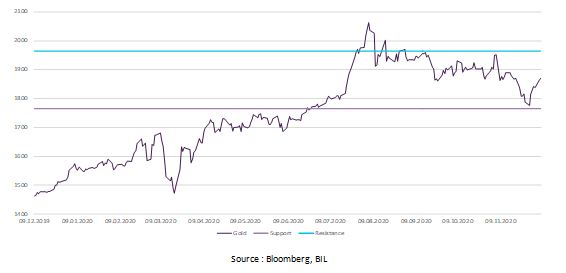

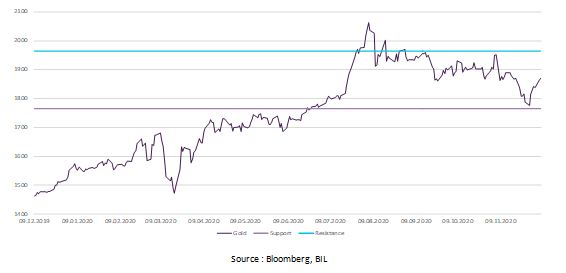

Or (USD/once)

Pétrole

Le prix du pétrole a suivi un parcours pour le moins singulier en 2020, le baril cotant en territoire négatif, pour la toute première fois de son histoire, au mois d'avril. Les inquiétudes entourant les capacités de stockage ont contraint les producteurs à payer les acheteurs pour qu'ils acquièrent la matière première. Cette situation résultait essentiellement de facteurs techniques, mais néanmoins symptomatiques de l'effondrement de la demande mondiale et de l'extrême volatilité du marché au pic de la pandémie.

À l'aube de 2021, notre opinion envers le pétrole reste défavorable, car rien ne permet d'anticiper un retour à la normale rapide sur le front de la demande. Les restrictions de déplacement et les changements d'habitudes ne disparaîtront pas du jour au lendemain avec l'arrivée du vaccin. Même en supposant que la réduction des quotas de production de l'OPEP+ porte ses fruits (ce qui est loin d'être acquis compte tenu de l’historique de conformité aux quotas de ses membres), les stocks demeureront supérieurs à la moyenne et limiteront toute tension haussière sur les prix.

WTI (USD/baril)

Source: Bloomberg, BIL

D'un point de vue structurel, des pressions à la hausse sur les prix incitent à augmenter l'offre. Même si l'OPEP+ envisage de reporter l'accroissement de la production de brut (de quasiment 2 millions de barils par jour) prévu en janvier, les producteurs de pétrole de schiste américains se tiennent prêt pour exploiter des capacités supplémentaires, la Libye est en mesure de reprendre sa production plus vite que prévu et des discussions sont en cours au sujet des sanctions infligées à l'Iran, de telle sorte que les pression sur les cours pétroliers devraient rester modestes.

N'oublions pas, cependant, qu'il est assez hasardeux de prévoir l'évolution des prix de l'or noir, dont les fluctuations sont souvent liées à la géopolitique

Pendant des années, le pétrole brut a bénéficié de son statut privilégié d'actif sûr. Les choses sont maintenant en train de changer, et l'« or noir » perd lui-aussi de son éclat. L'incapacité du secteur pétrolier à s'adapter à la nécessité grandissante de réduire les émissions de carbone, d'accélérer la transition vers les énergies propres et de surmonter le changement climatique pèse sur le prix de la matière première. Il convient de garder en mémoire que la réalisation de l'objectif fixé dans l'Accord de Paris exige clairement de cesser l'extraction de combustibles d'origine fossile. Nous n'en sommes pas encore là, mais il est de plus en plus évident, à nos yeux, que les réserves pétrolières deviennent un ‘actif bloqué’ (stranded asset en anglais).

Devise

La confiance à l'égard de la reprise post-pandémie sera également le thème prédominant sur le marché des changes en 2021.

Parmi les acteurs du marché financier, le consensus prévoit un affaiblissement du dollar américain en raison du déficit courant des États-Unis et des tendances historiques de la devise dans les cycles économiques et phases de redressement. Aujourd'hui, cependant, le contexte est différent. La thèse est certes dangereuse, mais elle semble possible lorsque l'on considère la convergence des taux d'intérêt dans l'ensemble du monde depuis le début de la crise sanitaire ainsi que la valorisation actuelle du dollar, proche de sa juste valeur. L'association de ces deux aspects rend hasardeuse toute comparaison avec les cycles précédents, car les situations de départ sont radicalement distinctes.

Les perspectives de normalisation de la diplomatie américaine et les espoirs d'apaisement des tensions commerciales devraient donner un nouveau souffle aux autres devises. De plus, la politique monétaire américaine devrait elle aussi devenir plus statique. Les espoirs de diminution des événements anxiogènes réduisent aussi l’attractivité du dollar comme devise refuge.

Tous ces facteurs nous conduisent à anticiper une légère dépréciation du billet vert, essentiellement sous un angle cyclique. La convergence des taux nominaux est achevée, mais des divergences persisteront au niveau des taux réels. Des taux réels négatifs offrent une trajectoire crédible depuis que la Fed a adopté une politique de ciblage de l'inflation moyenne. Compte tenu de l'impact controversé de taux nominaux négatifs, les efforts de la banque centrale vont probablement se concentrer sur les taux d'intérêt réels. Tel est à n'en pas douter le but visé par la Fed : une expansion de l'économie auto-entretenue et une hausse des anticipations d'inflation ; dans ce contexte, une devise plus faible fait de toute évidence partie du plan.

Dans un monde caractérisé par de faibles écarts de taux d'intérêt, la santé de la balance des paiements d'un pays a toute son importance. Les rares nations chanceuses à cet égard devraient voir leur devise exposée à des pressions haussières. Les pays qui luttent contre la déflation ne seront probablement pas prêts à tolérer une appréciation de leur devise, mais des sorties de capitaux au niveau des positions refuge sur le dollar pourraient être observées.

Considérée isolément, la monnaie unique européenne n'offre pas de perspectives attrayantes. Les stratégies de « stop-and-go » contre la pandémie de Covid-19, destinées à concentrer les dégâts économiques pour bénéficier ensuite d'une reprise robuste, n'ont eu pour effet que d'entraîner un retard important sur la croissance américaine. L'inflation globale demeure anémique, et la perspective d'un dépassement de l'objectif de 2 % paraît complètement irréaliste. La BCE a prévu de déployer un nouvel ensemble de mesures de politique monétaire lors de sa réunion de décembre. Toutefois, si l'on part du principe que l'inertie de l'inflation est liée à une problématique structurelle, la stabilité des taux réels devrait contraster avec la baisse des taux réels outre-Atlantique et favoriser une appréciation de l'euro face au dollar. Pour l'instant, la Fed est tout simplement plus crédible en ce qui concerne sa stratégie de relance.

Les autres devises qui devraient bénéficier de balances des paiements excédentaires sont le yen, le franc suisse et le yuan.

Par le passé, les responsables politiques japonais ont été les plus virulents lorsque la devise nationale s'appréciait contre le dollar. Mais dans les faits, les autorités ne sont plus intervenues sur le marché des changes depuis 2011 (à l'époque du grand séisme à l'est du Japon, le plus grave jamais survenu dans l'histoire du pays). De plus, un changement au niveau des modèles d’échanges commerciaux devient de plus en plus évident. Aujourd'hui, le renminbi chinois a plus d'influence que le dollar américain sur la compétitivité du Japon, ce qui explique la tolérance relative des autorités nippones face à une apprciation du yen contre le billet vert.

La situation est plus complexe pour le franc suisse. Philipp Hildebrand, ancien directeur de la Banque nationale suisse (aujourd'hui employé de BlackRock) a récemment déclaré que les marchés financiers sous-estimaient, selon lui, le risque de hausse de l'inflation. Soyons honnêtes : dans le cas de la Suisse, l'augmentation de l'inflation n'est probablement pas une menace, mais bel et bien une nécessité pour échapper à la spirale déflationniste actuelle. Le taux directeur suisse étant maintenu depuis 5 ans à -0,75 % (le plus bas niveau au monde), les interventions sur le marché des changes représentent le principal outil des autorités monétaires pour lutter contre l'appréciation du franc. Le bilan de la banque centrale s'élève à près de 135 % du PIB de la Suisse, de telle sorte qu'à la prochaine intervention, le gouvernement américain risquerait d'accuser le pays de manipuler sa devise.

L'avenir de la livre sterling, quant à lui, demeure imprévisible. La période de transition du Brexit touche à sa fin, mais à l'heure où nous écrivons ces lignes, seules des rumeurs nous parviennent quant à la teneur des discussions en cours. Un accord commercial devrait doper la livre sterling en raison de la dissipation des incertitudes, mais cet élan sera limité par rapport à l'euro au regard des dommages collatéraux de la séparation.

Alors que les investisseurs obligataires recherchent désespérément du rendement, les opérateurs du marché des changes sont en quête de portage. L'une des solutions qui s'impose est de négocier la volatilité, dans l'idée que sa vente constitue une forme d'opération de portage.

La quête effrénée de portage devrait être favorable aux devises des marchés émergents. Dans certains cas, cependant, elle ne suffira pas pour couvrir des déséquilibres importants (par exemple, vulnérabilité de la balance des paiements).

L’agenda de rééquilibrage des finances publiques continueront de se concentrer sur la croissance et l'inflation, en évitant toute forme d'austérité. Il est évident, néanmoins, que la gestion des conséquences budgétaires de la crise du Covid-19 constituera le principal enjeu structurel de certains pays.

Un examen attentif de la pondération des pays au sein des indices actions et obligataires mérite donc d'être effectué, en particulier dans le cas des devises émergentes asiatiques. La Chine devrait enregistrer l'un des meilleurs taux de croissance en 2021, ce qui en fait une destination attrayante pour des capitaux étrangers. Parallèlement, Pékin œuvre activement à l'ouverture de ses marchés aux investisseurs internationaux, ce qui devrait procurer un élan supplémentaire au yuan. Celui-ci pourrait également être soutenu par les espoirs de détente dans les relations avec les États-Unis, mais probablement pas dans des proportions décisives. Pour être réalistes, au mieux, la guerre technologique ne s'envenimera pas.

THÈMES

Investissement durable

2020 restera dans les mémoires comme une année de transformation. En examinant les marchés financiers, il est évident, à nos yeux, qu'une transition massive s'opère en faveur de l'investissement durable. La croissance de ce type de placements et l'inclusion de facteurs environnementaux, sociaux et de gouvernance (ESG) dans la prise de décision financière ont atteint un niveau inégalé d’attractivité. Nous avons observé des changements significatifs dans l'attitude des investisseurs et des professionnels des marchés, tandis que les autorités prudentielles sont en train de déployer de nouvelles règles qui changeront la donne.