Alors que le

monde sort plus rapidement que prévu de l'une des pires récessions jamais

enregistrées, les prévisions de croissance se sont globalement améliorées. Le

FMI anticipe désormais une contraction de 4,4 % de l'économie mondiale en

2020. Cette amélioration de 0,8 % par rapport à l'estimation de juin

s'explique en grande partie par les vastes mesures de relance budgétaire et

monétaire déployées aux quatre coins de la planète ainsi que par l'endiguement

du virus en Chine et dans d'autres pays asiatiques. Cependant, l'ombre du

Covid-19 plane toujours sur l'économie et pourrait compromettre la reprise,

minant au passage la confiance, la consommation et l'investissement. Certains

pays sont mieux équipés que d'autres pour faire face au virus (tant du point de

vue médical que politique) et la reprise est donc très loin d'être homogène.

Aux États-Unis,

la situation se stabilise grâce aux efforts du Trésor et de la Réserve

fédérale, malgré trois millions de cas actifs. La confiance des entreprises

s'améliore et l'activité manufacturière a progressé pendant quatre mois

consécutifs avant de baisser de 0,6% en septembre (ce qui laisse augurer des

difficultés tant que le virus persiste). Du côté de la consommation, le

sentiment s'est amélioré en octobre, les ventes au détail sont plus importantes

qu'avant la pandémie (en particulier les ventes en ligne, dans les supermarchés

et dans les magasins de matériaux de construction) et le marché immobilier est

particulièrement dynamique. Toutefois, cette confiance repose en partie sur la

perspective de nouvelles mesures de relance budgétaire visant à soutenir

l'économie et le marché du travail. Bien que le taux de chômage soit tombé à

7,9 %, le nombre de chômeurs de longue durée (27 semaines de chômage

ou plus) continue d'augmenter (+781.000 dernièrement, à 2,4 millions) et

la faiblesse du marché du travail a entamé le pouvoir de négociation salariale

des employés. L'inflation reste orientée à la hausse, reflétant une embellie de

la conjoncture économique, mais rien ne suggère pour l'heure un risque de pic

soudain qui provoquerait un changement de politique de la part de la Fed (en

particulier dans le cadre de son nouvel objectif d'inflation moyenne). Les

élections suscitent une certaine anxiété et pourraient donner lieu à un accès

de volatilité à court terme (surtout si l'issue du scrutin est contestée), mais

en fin de compte, les cycles économiques sont beaucoup plus importants pour les

classes d'actifs que la composition du gouvernement américain. S'agissant des

devises, nous pensons que la situation est moins favorable au dollar américain

en raison des « déficits jumeaux » colossaux qui pourraient se

creuser davantage si les démocrates prennent le contrôle du gouvernement lors

des élections.

Dans la zone

euro, le FMI anticipe une contraction de 10,2 %. Les prévisions pourraient

cependant encore s’assombrir si le comportement des consommateurs venait à être

affecté par la deuxième vague de confinements et de restrictions. La perte de

vitesse du secteur industriel est déjà évidente et la pandémie a laissé son

empreinte sur le marché du travail, avec un taux de chômage en hausse depuis

mars (8,1 % dernièrement) tandis que l'inflation s'est pratiquement

évaporée (-0,3 % en septembre), en partie du fait de la vigueur de l'euro.

En Chine, où le

virus a presque disparu, les premiers rayons de soleil économiques commencent à

percer. Le pays fait figure d'exception dans la mesure où il devrait

enregistrer une croissance positive en 2020 (+1,9 % selon le FMI, puis

+8,2 % en 2021). La demande extérieure comme intérieure repart à la hausse

et la Chine rapatrie certaines activités qui avaient été délocalisées.

Les autres

marchés émergents sont toujours aux prises avec la pandémie. Le FMI prévoit

ainsi une croissance de -8,1 % en Amérique latine (où les séquelles de la

pandémie assombrissent des perspectives déjà incertaines) et de -10,3 % en

Inde. Les pays exportateurs de pétrole sont notamment en très mauvaise posture.

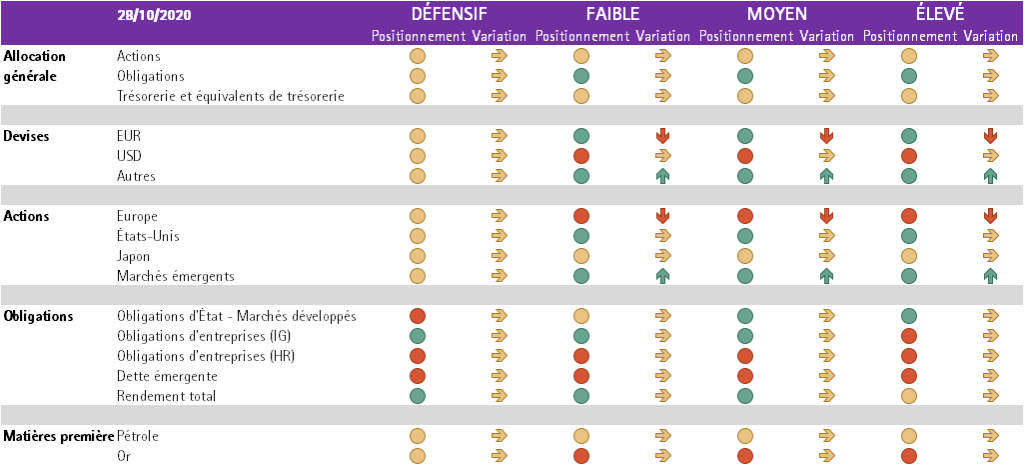

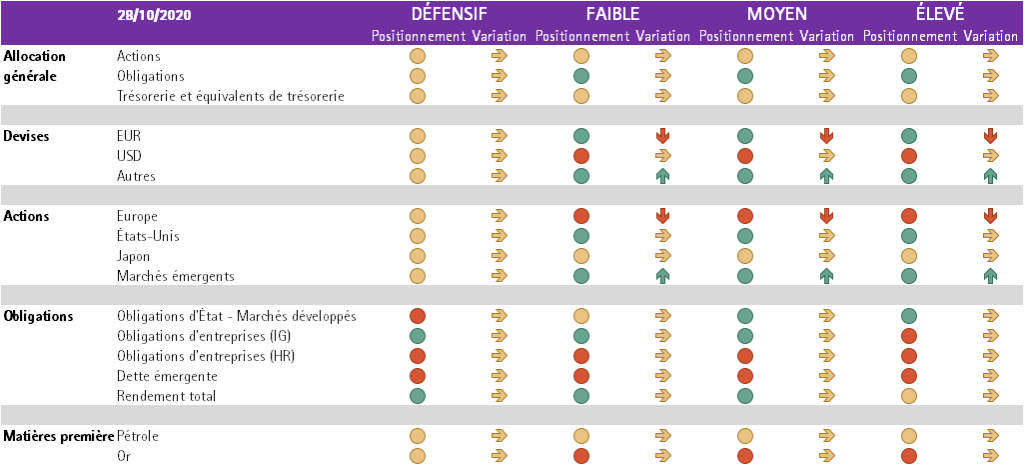

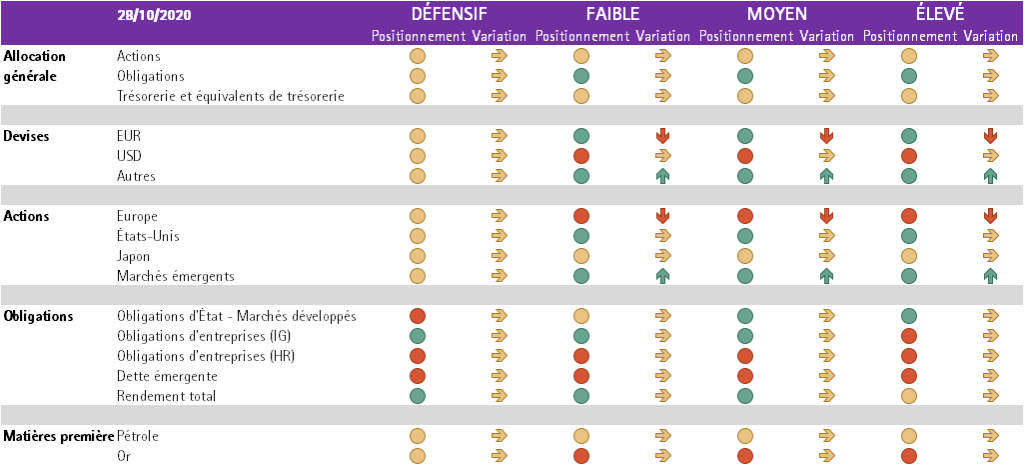

Obligations

Nous maintenons nos allocations obligataires

existantes en privilégiant les obligations d'entreprises de haute qualité, tant

sur les marchés développés que sur les marchés émergents.

Bien que nous conservions une exposition aux

emprunts d'État à titre de protection en période de volatilité accrue, nous

sommes globalement réticents vis-à-vis de cette classe d'actifs, en particulier

aux États-Unis et pour les échéances plus longues. Les sondages suggèrent que

les démocrates pourraient remporter les élections américaines. Le cas échéant,

il pourrait en résulter un plan de relance beaucoup plus important (environ

2.000 milliards USD) qu'en cas de victoire républicaine, avec à la

clé une hausse potentielle des taux. Dans ce contexte, les investisseurs privilégient

désormais un positionnement court sur les bons du Trésor.

Nous apprécions les obligations d'entreprises en

raison du soutien indéfectible des banques centrales. La BCE devrait continuer

d'acheter jusqu'à 10 milliards d'euros de titres obligataires par mois.

Les économistes s'attendent à l'annonce de nouvelles mesures de relance en

décembre 2020 et à la prolongation du programme d'urgence jusqu'à fin 2021. Aux

États-Unis, le marché obligataire n'a plus besoin de béquille et la Fed a ainsi

pu réduire ses achats d'obligations, en n'utilisant qu'une fraction de sa

puissance de feu. Bien que ces achats soient avant tout symboliques, il existe

un risque de volatilité si la Fed venait à ne pas prolonger son programme, qui

doit expirer en décembre.

Les obligations à haut rendement se sont négociées

sans tendance. Les taux de défaut sont faibles en Europe et légèrement plus

élevés aux États-Unis (cependant, 80 % des défaillances ont eu lieu dans

le secteur de l'énergie, particulièrement mis à mal). Nous nous montrons

sélectifs à l'égard de cette classe d'actifs, privilégiant les entreprises qui

ne se sont pas trop endettées. Au sein de la dette émergente, les obligations

d'entreprises demeurent le segment le plus attrayant.

Actions

Nous maintenons la surpondération des États-Unis et transférons une partie

de notre exposition européenne vers la Chine.

Malgré la hausse des niveaux d'infection, les

marchés actions américains sont restés stables après la correction de septembre

et jusqu'à la dernière semaine d'octobre. La saison des résultats du troisième

trimestre, bien que mieux orientée que prévu (plus de 80 % des entreprises

du S&P 500 ont dépassé les attentes), est cependant en passe de

devenir la deuxième moins bonne depuis la crise financière de 2008, et les

prévisions de bénéfices restent floues. Les États-Unis affichent les meilleures

perspectives dès lors que le pays abrite les principales sociétés de croissance

et acteurs de la transformation digitale. Le marché est onéreux et les espoirs

suscités par d'éventuelles nouvelles mesures de relance gonflent encore plus

les valorisations. Dans

ce contexte, le défi pour les entreprises sera donc de réaliser des bénéfices à

la hauteur des attentes en 2021. Les États-Unis sont la seule région dont les perspectives ont

été légèrement revues à la hausse par les analystes, mais cette tendance

s'atténue à mesure que ces derniers se montrent plus sceptiques. En plein cœur

de la période de publication des résultats des sociétés, nous restons très

attentifs à la révision des attentes par les analystes.

Dès lors que la zone euro sous-performe sur presque tous

les fronts, nous avons encore accentué notre sous-pondération, en transférant

une partie de notre exposition vers les actions chinoises. L'accélération des réformes

en Chine offre un meilleur accès aux investisseurs étrangers et améliore les

perspectives de croissance, tandis que des secteurs tels que la technologie,

les soins de santé et la consommation génèrent de solides rendements.

En ce qui concerne les styles, les politiques de taux

d'intérêt durablement bas sont favorables aux actions de croissance et de

qualité. Sur le plan sectoriel, nous apprécions les soins de santé, les biens

de consommation de base et les technologies de l'information, ainsi que certains

secteurs de fin de cycle tels que les matériaux et les services aux

collectivités, qui ont bénéficié d'importantes révisions. Compte tenu de la

grande dispersion des performances, il convient de se montrer sélectif, et nous

préférons toujours identifier les entreprises les plus performantes au sein de

chaque secteur plutôt que de miser sur des secteurs dans leur ensemble.

Matières premières

Malgré la

consolidation à court terme observée en septembre, nous sommes optimistes quant

à la trajectoire de l'or à plus long terme. Son prix s'inscrit en hausse, à un

niveau supérieur à sa moyenne mobile sur 100 jours, et les ETF axés sur le

métal jaune ont enregistré des entrées de capitaux record. La hausse des

prévisions d'inflation reste favorable.

Nous sommes

pessimistes à l'égard du pétrole. Bien que la demande se soit récemment

redressée, sous l'impulsion de la Chine, celle-ci pâtira probablement des

nouvelles restrictions d'activité imposées par les gouvernements. Les

reconfinements ont également limité la marge de manœuvre de l'OPEP pour réduire

l'offre, comme il était prévu de le faire en janvier 2021.

Conclusion

Au Japon, il existe pas moins de cinquante mots pour décrire la pluie. Les scénarios de reprise sont tout aussi nombreux à travers le monde, et nous cherchons à nous positionner sur les pays qui tirent le mieux leur épingle du jeu, à savoir les États-Unis et la Chine. Dans les trimestres à venir, la trajectoire de l'économie dépendra en grande partie de la capacité des pays à contenir le virus. Mais qu'il pleuve ou qu'il vente, un portefeuille bien diversifié composé d'actifs de grande qualité est le meilleur moyen de résister à la tempête jusqu'au retour du beau temps.

More

July 18, 2024

BilboardBILBoard August 2024 – Stocks get tha...

Based on the Committee of 15th July 2024 Over the past few weeks, two important developments have played out for investors. Firstly, US inflation...

July 16, 2024

NewsTourism, a fragile pillar of Europe&#...

Accounting for around 10% of the EU's GDP, tourism is one of the key pillars of the European economy, with a considerable impact on...

July 1, 2024

NewsCan US households continue driving gr...

Consumers are the Atlas holding up the American economy. With the US representing around one-quarter of global output, and with personal consumption accounting for an...

June 21, 2024

BilboardBILBoard – Summer 2024

Despite tight monetary conditions, the global economy held up remarkably well throughout the first half of 2024. From this point on, it appears to be...