Choose Language

February 18, 2020

BILBoard Februar 2020: Epidemie überschattet Berichtssaison und Daten zum Wirtschaftsklima

Es war von einer Stabilisierung der Weltwirtschaft die Rede. Der Handelsstreit zwischen den USA und China sorgte nicht mehr für Unsicherheit an den Märkten. Alle hatten sich auf eine ruhige Berichtssaison eingestellt. Doch die drei Wochen seit der letzten Sitzung unseres Ausschusses für Vermögensaufteilung waren eine nervenaufreibende Zeit für die Anleger, denn das Coronavirus überschattete all diese positiven Faktoren. Jetzt liegen die Bullen und die Bären wieder im Streit miteinander, und die Anleger fragen sich, ob sie alles beim Alten belassen oder ihre Investments neu ausrichten sollen.

Die gesamtwirtschaftliche Lage

An den ersten Geschäftstagen des

Monats werden eine Reihe von Daten zum Wirtschaftsklima veröffentlicht, unter

anderem Umfragewerte zur Einschätzung der grundsätzlichen Stimmung in der

Geschäftswelt. Die Umfragen von Anfang Februar, die durchgeführt worden waren,

bevor das Coronavirus auf der Bildfläche erschien, zeichneten ein positives

Bild von der globalen Wirtschaftsentwicklung: Der US-amerikanische

Einkaufsmanagerindex des ISM für das verarbeitende Gewerbe erreichte solide

50,8 Punkte. China hielt sich mit 51,1 Zählern auf dem

Caixin-Einkaufsmanagerindex für das verarbeitende Gewerbe im Wachstumsbereich,

während sich der entsprechende Index für die Eurozone langsam auf einen Wert

von 50 zubewegt (im Dezember hatte er bei 46,3 und im Januar bei 47,9 gelegen).

Deutschland, der „kranke Mann“ im weltweiten Fertigungssektor, verzeichnete

einen Anstieg seiner Kennzahlen auf 45,3 (gegenüber 43,7 im Dezember), denn die

Unternehmen sehen bessere Chancen, internationale Umsätze zu erzielen, und

haben somit höhere Erwartungen an das kommende Jahr.

Jetzt wird die leichte Erholung des

weltweiten Wirtschaftswachstums allerdings durch die unmittelbar vom

Coronavirus verursachten Abwärtsrisiken überschattet.

In dem Versuch, die Ausbreitung des

Virus zu verhindern, hat China rund 40 Millionen Menschen vorbeugend unter

Quarantäne gestellt. Man kann mit Sicherheit davon ausgehen, dass sich die

großräumigen Fabrikschließungen und die Beeinträchtigung des Reiseverkehrs

kurzfristig negativ in den Wirtschaftskennzahlen des Landes niederschlagen

werden. Gleiches dürfte auch für die Gruppe der Schwellenländer gelten, die auf

China als Wachstumsmotor angewiesen sind.

Zum jetzigen Zeitpunkt lassen sich

die Auswirkungen auf das gesamtwirtschaftliche Umfeld kaum vorhersagen, zumal

die Anzahl der Neuansteckungen noch nicht ihren Höhepunkt erreicht hat. Es gibt

nicht viele vergleichbare Vorfälle, an denen wir uns orientieren können –

der Ausbruch von SARS im Jahr 2003 verlief zwar ähnlich, aber das Umfeld war

ein ganz anderes als heute. In den 20 Jahren, die seitdem vergangen sind,

hat sich eine Menge getan: Die Medizintechnik ist inzwischen zehnmal so gut und

China spielt heute eine wesentlich wichtigere Rolle in der Weltwirtschaft, da

das Land fester Bestandteil globaler Lieferketten ist.

Auch die Kommunikation hat sich

weiterentwickelt. Statt einfacher Textnachrichten stehen uns heute rund um die

Uhr elektronische Medien zur Verfügung. Märkte werden von Ängsten gesteuert,

und die Angst hat heute ihre eigene weltumspannende Autobahn: die sozialen

Medien. Gleichzeitig könnte es sein, dass die Wirtschaftsklimadaten gar nicht

so stark beeinträchtigt werden, da die Kunden dem Konsum nachgehen können, ohne

das Haus zu verlassen. Nahezu alles ist im Internet verfügbar. Wenn zum

Beispiel Casinos in Macau geschlossen werden, dann beschert das philippinischen

Glücksspiel-Websites Spitzenumsätze.

Kurzum: Wir warten lieber ab, als über die

gesamtwirtschaftlichen Folgen der Krankheit zu spekulieren.

Aktien

Die Märkte müssen die gesamten

wirtschaftlichen Auswirkungen des Coronavirus erst noch einpreisen, daher reagieren

Aktien empfindlich auf weitere negative Schlagzeilen. Verschärfend kommt hinzu,

dass der Ausbruch mitten in einen Minizyklus mit erhöhten Bewertungen fiel, der

leicht aus dem Gleichgewicht geraten könnte. Da die Gewinnschätzungen kräftig

korrigiert worden waren, enttäuschte die Berichtssaison nicht, verlief aber

auch nicht gerade überwältigend. Bei Drucklegung hatten 45 % der

Unternehmen aus dem S&P 500 ihre Zahlen vorgelegt, und 69 % von

diesen konnten mit einer positiven Überraschung aufwarten. Die Zahlen lagen

jedoch nur knapp über den Erwartungen (1 %) und unter dem historischen

Durchschnitt.

Unserer Meinung nach wird hierdurch

nicht das Ende der Hausse eingeläutet. Auf die ewige Frage: „Sollte man den

Kursrückgang zum Einstieg oder zur Erhöhung seines Engagements nutzen?“

antworten wir derzeit jedoch: „Lieber erst einmal abwarten.“ Wenn wir an SARS,

EBOLA und ähnliche derartige Epidemien zurückdenken, dann erholten sich die

Märkte, als die Neuansteckungen ihren Höhepunkt erreichten. Coronaviren sind

jedoch komplex; sie mutieren bei der Vermehrung und daher ist es unmöglich

vorherzusagen, wann das Virus unter Kontrolle gebracht werden wird. Wir

stocken unsere Positionen zwar nicht auf, reduzieren sie aber auch nicht, denn

als der Ausbruch von SARS im Jahr 2003 seinen Höhepunkt erreicht hatte,

konnte der Markt bereits auf eine Erholung um 23 % zurückblicken. Die

Todesfälle infolge des Coronavirus sind zwar tragisch, doch die

Sterblichkeitsrate ist zumindest bislang relativ gering.

Obschon kein Sektor völlig immun

gegen das Virus ist, wurden der Energie- und der Grundstoffsektor (die stark

vom weltweiten Wachstum abhängig sind) sowie Nicht-Basiskonsumgüter (vor allem

Luxusgüter und die Tourismusbranche) am stärksten in Mitleidenschaft gezogen.

Chinesische Verbraucher sind für den Luxussektor von entscheidender

Bedeutung – laut Bain & Co wuchs der Luxusmarkt 2018 um

5 % auf 1,3 Bio. Euro an, und 90 % dieses Wachstums waren

chinesischen Verbrauchern zu verdanken. Wir bleiben sektorneutral, und wir

favorisieren Wachstums- und Qualitätswerte.

Festverzinsliche Anlagen

Anleger haben mit dem typischen

pawlowschen Reflex bei Krisenszenarien reagiert: Sie sind hastig auf sichere

Vermögenswerte umgestiegen und erwarten von den Zentralbanken, gesamtwirtschaftliche

Einbrüche auszugleichen.

Bei Staatsanleihen besteht das

Risiko, dass die Anleger zu pessimistisch gestimmt sind – der Markt preist

für dieses Jahr inzwischen zwei Zinssenkungen der Fed ein, während diese ihre

Politik als angemessen betrachtet. Das könnte einen Kursverfall auslösen, falls

sich das Coronavirus nicht so stark wie erwartet auf das Wachstum auswirkt. Bei

den Staatsanleihen in unserem Portfolio, mit denen wir das Aktienrisiko

ausgleichen, investieren wir daher am liebsten im mittleren Teil der Kurve, sodass die Duration unter der

des Referenzindex bleibt.

Wir halten an unserer Übergewichtung von Investment-Grade-Anleihen fest, vor allem in Europa, wo die EZB eine überdimensionale Rolle bei der Stützung des Marktes spielt. Bislang hatte die Risikoscheu noch keinen Einfluss auf die europäischen Spreads. Die Spreads im High-Yield-Segment haben sich im Gegensatz dazu ausgeweitet, allerdings nicht hinreichend, um uns zum Aufstocken unserer Allokation zu bewegen. In den Schwellenländern haben wir einige wenige Hartwährungsanleihen, die sich dank der niedrigeren US-Zinsen recht gut entwickeln. Wir bleiben dem Hartwährungssegment fürs Erste treu, denn Schwellenländerwährungen reagieren empfindlich auf Schlagzeilen, die Hoffnungen auf eine Belebung der Inflation zunichtemachen und Kapitalabflüsse in den US-Dollar als sichere Währung begünstigen. Insgesamt haben die Aktienmärkte unserer Einschätzung nach noch einen ausreichend langen Atem, sodass sich die Hausse 2020 fortsetzen kann. In Bezug auf die Risikobereitschaft nehmen wir derzeit eine neutrale Haltung ein – insbesondere solange noch unbekannt ist, welchen Einfluss das Coronavirus haben wird. Selbst wenn man die Epidemie außer Acht lässt, besteht weiterhin die gleiche Diskrepanz zwischen den hohen Kursen von Vermögenswerten und der Wirtschaftslage, auf die wir bereits im letzten Monat hingewiesen haben, d. h. es ist durchaus mit einer – wie auch immer gearteten – Korrektur zu rechnen. Tröstlich ist, dass das Coronavirus den Zentralbanken einen weiteren Grund bietet, an ihrer lockeren Geldpolitik festzuhalten, was dazu führen dürfte, dass uns die perfekten Marktbedingungen noch ein wenig länger erhalten bleiben.

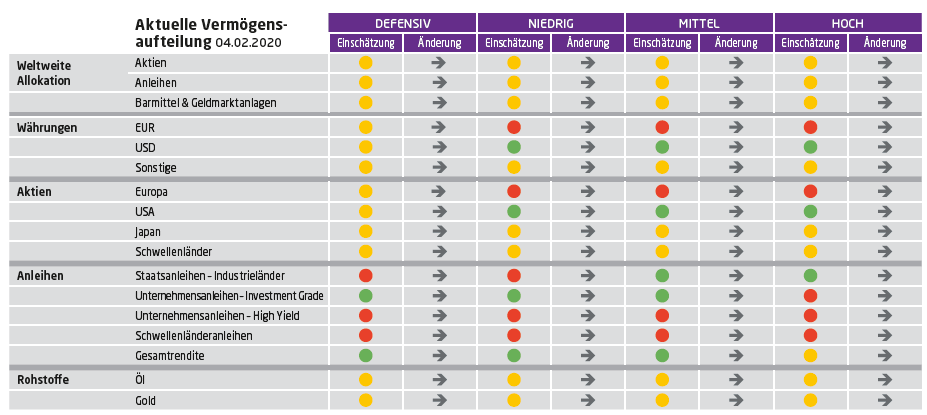

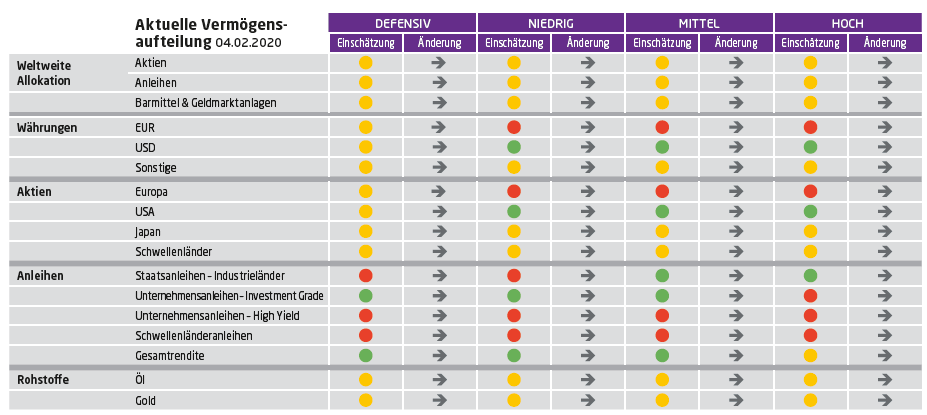

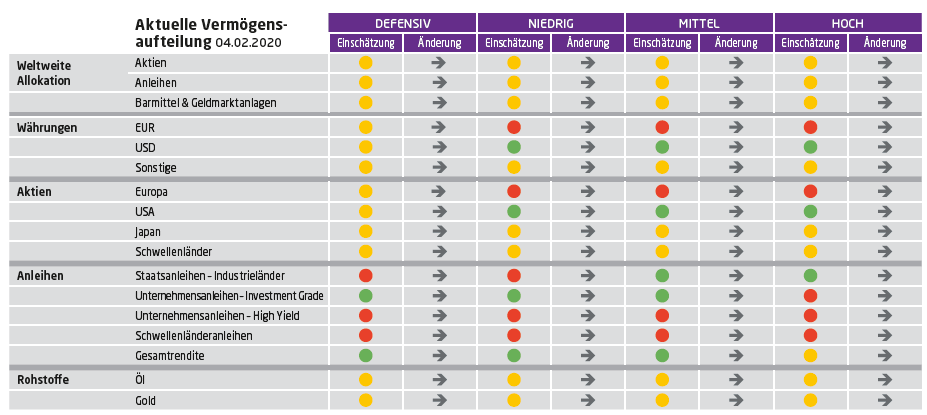

Änderung: Gibt an, wie sich unser Engagement seit der Sitzung des Ausschusses für Vermögensaufteilung im Vormonat verändert hat

More

July 18, 2024

BilboardBILBoard August 2024 – Stocks get tha...

Based on the Committee of 15th July 2024 Over the past few weeks, two important developments have played out for investors. Firstly, US inflation...

July 16, 2024

NewsTourism, a fragile pillar of Europe&#...

Accounting for around 10% of the EU's GDP, tourism is one of the key pillars of the European economy, with a considerable impact on...

July 1, 2024

NewsCan US households continue driving gr...

Consumers are the Atlas holding up the American economy. With the US representing around one-quarter of global output, and with personal consumption accounting for an...

June 21, 2024

BilboardBILBoard – Summer 2024

Despite tight monetary conditions, the global economy held up remarkably well throughout the first half of 2024. From this point on, it appears to be...