Choose Language

January 21, 2021

BilBoard januari 2021 – De rente is koning

Op 20 januari werd de Amerikaanse president Donald Trump opgevolgd door Joe Biden. Tegen de verwachtingen in slaagden de Democraten er eerder deze maand in om beide senaatszetels van Georgia in de wacht te slepen. Dankzij die blauwe golf zit Biden stevig in het zadel. Doordat de democraten een – zij het nipte – meerderheid hebben in de wetgevende, uitvoerende en rechterlijke machtsorganen, zal Biden minder weerstand ondervinden bij de uitvoering van zijn programma, al zal die weg ook weer niet helemaal vrij zijn van obstakels.

De president-elect gaf aan dat het pakket van noodmaatregelen om het economisch herstel in de VS verder te ondersteunen, bij hem de hoogste prioriteit op wetgevend gebied heeft en zijn aanpak getuigt van veel enthousiasme. Hij kondigde onlangs een gigantisch economisch noodplan aan van 1900 miljard USD, met opnieuw directe betalingen aan Amerikaanse huishoudens en steunmaatregelen voor de individuele staten en lokale overheden. Het is de bedoeling dat het pakket, als het eenmaal door het Congres is aangenomen, als een brug fungeert en om de economie draaiend te houdentotdat men het virus onder controle krijgt door groepsimmuniteit. Door de grootschalig toegezegdestimuleringsmaatregelen, de gestarte vaccinaties en de economische steun van centrale banken, gaat onze voorkeur uit naar risicovolle activa, oftewel aandelen in plaats van obligaties. Geografisch gezien geven we nog steeds de voorkeur aan de VS, waar de macro-economische situatie veerkrachtig is en het verkiezingsrisico verdwenen is. We hebben ook een voorkeur voor China, de enige grote economie van de wereld die in 2020 een krimp heeft kunnen voorkomen. De sterke opleving van de Chinese economie houdt aan, wat te danken is aan zowel de interne als de externe vraag. Laatstgenoemde profiteert van het aanhoudende herstel van de wereldeconomie. De binnenlandse economie wordt nog steeds ondersteund door de overheid (zoals nader omschreven in het nieuwe vijfjarenplan) en dat zal de komende tijd niet veranderen.

De VS mogen dan een nieuwe president hebben, de kapitaalmarkten hebben hun eigen leider, de rente, die ontwaakt uit een jarenlange slaap. Zoals we de afgelopen weken hebben gezien, worden vrijwel alle activaklassen beïnvloed door de rente. Obligatiebeleggers hopen dat de nieuwe stimuleringsmaatregelen het herstel en de kredietverlening zullen versnellen, wat uiteindelijk zal resulteren in een hogere rente. Hierdoor steeg de rente op tienjarige Amerikaanse staatsobligaties tot boven de 1,1%. Een hogere obligatierente heeft een domino-effect op de markten. De financieringskosten stijgen en de discontovoet die gebruikt wordt om het waardeverschil tussen aandelen en obligaties te bepalen, gaat ook omhoog. Nu het economisch herstel en de inflatieverwachtingen aantrekken, wordt de rente een essentiële factor die nauwgezet in het oog moet worden gehouden. Het risico bestaat erin dat de rente op hol slaat in plaats van geleidelijk te stijgen, wat een schok op de markten zou kunnen teweegbrengen, vooral bij risicovolle activa. Hoewel we denken dat de stijging vooralsnog onder controle is, beginnen we onze portefeuilles wel voor te bereiden op de mogelijkheid dat er een einde komt aan de extreem lage rente in de VS.

Aandelen

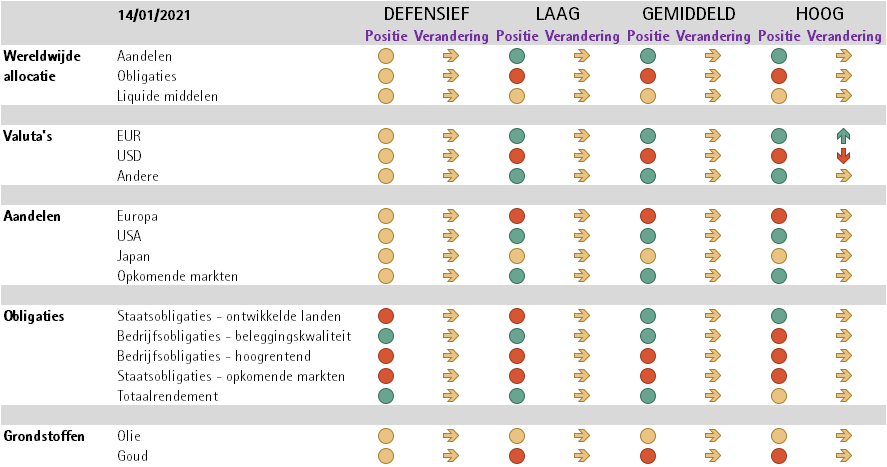

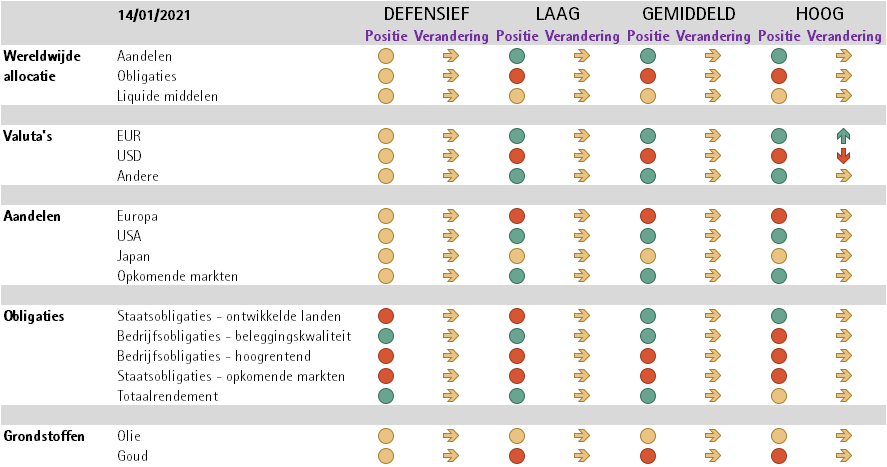

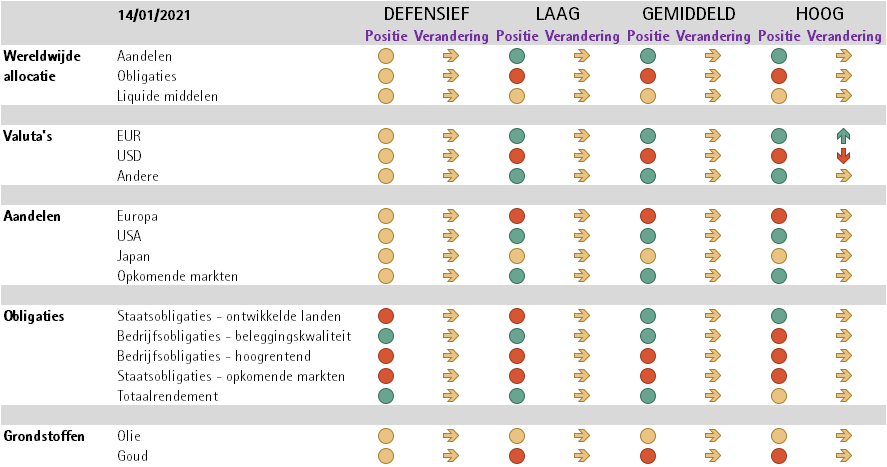

Onze aandelenblootstelling is een weerspiegeling van onze macro-economische inzichten; we geven de voorkeur aan de VS en China en blijven onderwogen in Europa, waar de vooruitzichten nog steeds worden vertroebeld door beperkende coronamaatregelen. Qua stijl adviseren we voor de komende maanden een evenwichtige allocatie aan zowel groei- als waardeaandelen. Naarmate het jaar vordert worden waardeaandelen mogelijk aantrekkelijker (omdat ze worden aangejaagd door een hogere rente en steilere curves).

Onze sectorselectie evolueert geleidelijk in de richting van sectoren die zullen profiteren van de heropening van de economie en van fiscale stimuleringsmaatregelen. Biden is immers van plan om in februari een breder economisch herstelplan aan te kondigen, inclusief infrastructuuruitgaven en initiatieven voor energietransitie. We hebben duurzame consumptiegoederen (een sector die profiteert van forse winstherzieningen) verhoogd, waardoor deze nu een overweging heeft. De spaarquote van de huishoudens is erg hoog (14%, oftewel twee keer zoveel als vóór de coronacrisis), wat de weg vrijmaakt voor een stijging van de consumentenbestedingen zodra de – zowel door de overheid opgelegde als psychologische – barrières met betrekking tot het coronavirus zijn weggenomen. Tegelijkertijd hebben we onze blootstelling aan de IT-sector teruggebracht tot neutraal. Hoewel digitalisering nog steeds een steekhoudend structureel langetermijnthema is, zijn de waarderingen in deze sector op korte termijn aan de hoge kant en zou de markt een adempauze kunnen inlassen, vooral omdat het thema thuisblijven minder pertinent wordt als de economieën weer opengaan.

Door onze overwogen positionering in de industrie -en de materialensector hebben we een zekere mate van conjunctuurgevoeligheid in de portefeuille geïntroduceerd. Als de PMI's en mogelijk ook de inflatie omhooggaan, doen industriële aandelen het goed en zou de sector in hoge mate kunnen profiteren van grootschalige fiscale stimuleringsmaatregelen. Ook de materialensector zit in de lift dankzij zeer positieve winstherzieningen. Het neusje van de zalm is de subcategorie metalen en mijnbouw, die de sterkste winstherzieningen in de sector laat zien doordat de stijgende grondstofprijzen – vooral die van ijzererts – een winstgroei hebben gegenereerd die hoger is dan het rendement op aandelen.

Terwijl we onderwogen blijven in Europese financiële instellingen, hebben we onze blootstelling aan hun Amerikaanse tegenhangers verhoogd, zodat we nu een neutrale positionering hebben. De sector is in fundamenteel opzicht goedkoop en kan profiteren van het groeiherstel. Als de rente gaat stijgen, zal het bedrijfsklimaat van Amerikaanse banken erop vooruitgaan, terwijl Europese banken nog steeds worstelen met de negatieve depositorente van de ECB.

Zoals we eerder aangaven, willen we het juiste evenwicht vinden tussen waarde- en groeiaandelen, omdat we de pandemie uiteraard nog niet onder controle hebben; er kunnen nog steeds tegenslagen komen en de Republikeinen zullen misschien proberen het door Biden voorgestelde fiscale steunpakket af te zwakken. De factor 'groei' wordt in onze portefeuille vertegenwoordigd door een overwogen positionering in gezondheidszorg en nutsbedrijven. Eerstgenoemde sector heeft de wind in de rug dankzij de pandemie, biedt een lage renteblootstelling en zal volgens schattingen van analisten de hoogste winstgroei van het vierde kwartaal van 2020 realiseren. Laatstgenoemde sector zou moeten profiteren van de wereldwijd toenemende focus op schone en hernieuwbare energie.

Obligaties

Onze blootstelling aan obligaties is ongewijzigd gebleven. Uiteraard staan we terughoudend tegenover staatsobligaties en duration. We verwachten immers dat de rente langzaam gaat stijgen. Als een portefeuille belegd is in Amerikaanse staatsobligaties – vooral met het oog op diversificatie – is het verstandig om inflatie gelinkte obligaties aan te houden. Op de obligatiemarkt gaat onze voorkeur uit naar investment-grade-bedrijfsobligaties uit ontwikkelde en opkomende landen. In het huidige klimaat van lage rente vormen bedrijfsobligaties uit opkomende markten een aantrekkelijk alternatief voor beleggers die bereid zijn hun comfortzone te verlaten. Het is een segment waarvan de spreads zouden kunnen verkrappen, terwijl de duration van dergelijke effecten korter is (d.w.z. ze zijn minder gevoelig voor rentestijgingen) dan die van staatsobligaties van opkomende landen en Amerikaanse bedrijfsobligaties.

Grondstoffen en valuta's

We hebben onze positionering in de oliesector verhoogd tot neutraal. De prijzen worden positief beïnvloed door fiscale stimuleringsmaatregelen en het akkoord van de lidstaten van de OPEC+ over een productiebeperking. We verwachten dat de vraag zal stijgen als de economieën weer opengaan en het herstel op gang komt. Voor diversificatiedoeleinden behouden we een beperkte blootstelling aan goud, al zouden de vooruitzichten kunnen worden aangetast door een mogelijk sneller economisch herstel en een (potentieel) duurzame stijging van de reële rente, die daardoor weer positief zou kunnen worden.

Op de valutamarkt houdt de opwaartse trend van de yuan ten opzichte van de dollar aan en vertonen de handels- en kapitaalstromen van China onverminderd een stijgende trend. Naar verwachting zullen de valuta's van landen met een gezonde lopende rekening, zoals Canada, volgend jaar het best presteren. Het groeiend tekort op de lopende rekening van de VS blijft daarentegen nadelig voor de dollar en we zijn dan ook negatief gestemd over de Amerikaanse munt.

Conclusie

De afgelopen maand was onze assetallocatie erop gericht om ons voor te bereiden op een geleidelijke stijging van de rente naarmate het economisch herstel doorzet (aangewakkerd door nieuwe fiscale stimuleringsmaatregelen in de VS en de alomtegenwoordige centrale banken). We zijn dus positief gestemd over risicovolle activa en stellen ons terughoudend op tegenover obligaties, met name duration. De markten hebben echter een perfect scenario ingeprijsd, maar wij zijn ons ervan bewust dat er nog tegenslagen kunnen komen. Met het oog daarop hebben we gekozen voor een evenwichtige allocatie tussen groei- en waardeaandelen en een genuanceerde sectorallocatie, gericht op zowel bedrijven die gaan profiteren van de aantrekkende economische groei als meer defensieve bedrijven. Zoals altijd is diversificatie van cruciaal belang.

More

July 18, 2024

BilboardBILBoard August 2024 – Stocks get tha...

Based on the Committee of 15th July 2024 Over the past few weeks, two important developments have played out for investors. Firstly, US inflation...

July 16, 2024

NewsTourism, a fragile pillar of Europe&#...

Accounting for around 10% of the EU's GDP, tourism is one of the key pillars of the European economy, with a considerable impact on...

July 1, 2024

NewsCan US households continue driving gr...

Consumers are the Atlas holding up the American economy. With the US representing around one-quarter of global output, and with personal consumption accounting for an...

June 21, 2024

BilboardBILBoard – Summer 2024

Despite tight monetary conditions, the global economy held up remarkably well throughout the first half of 2024. From this point on, it appears to be...