Choose Language

June 30, 2020

NewsBILBoard – juin 2020 : surdose d’optimisme

Les données de l’économie réelle commencent à

confirmer la stabilisation dépeinte par les enquêtes d’opinions. Les premiers

signes de reprise observés récemment dépassent les anticipations et laissent

espérer que la pire récession depuis les années 1930 puisse aussi être la plus

courte. Mais le risque est que les marchés se raccrochent trop à cet espoir, en

anticipant un modèle de reprise qui n’est pas cohérent avec les fondamentaux

actuels.

Depuis quelques

semaines, les données macroéconomiques s’orientent dans la bonne direction

grâce à l’aide régulière des gouvernements et des banques centrales. Aux États-Unis, les entreprises

embauchent à nouveau, les usines ont repris la production et les consommateurs

sont de retour dans les centres commerciaux ; les ventes de détail sont ressorties nettement

supérieures aux attentes, en hausse de 17,7 % contre 8,4 % attendus

(mais ce rythme ne pourra probablement pas être maintenu). Sur le front

budgétaire, un autre plan de relance d’au moins 1000 milliards de dollars

semble être en préparation afin de fournir à l’économie une nouvelle impulsion

à court terme. En Europe, les enquêtes d’opinions et les données à haute fréquence, telles que les

chiffres de la congestion automobile et de densité de circulation, laissent

espérer que le pire est passé, et un rebond tiré par l’Allemagne a commencé en mai. Sur le continent européen, un programme budgétaire (750 milliards d’euros proposés, dont

500 milliards d’euros de subventions et 250 milliards d’euros de prêts) est actuellement à

l’examen afin de recueillir l’approbation de tous les États membres.

Ces

améliorations partent d'une base très faible, et en valeur absolue, les données

sont toujours mauvaises. Peut-être faudra-t-il attendre le troisième ou le

quatrième trimestre de cette année avant que la reprise se confirme, et nous ne

pouvons pas concevoir que toute la richesse détruite pendant la crise du

coronavirus puisse être entièrement restaurée avant fin 2021 (nous consiéderons

une reprise en forme de coche (✓), par opposition à la forme de

« V » attendue par le consensus). Naturellement, notre scénario

principal est exposé à des risques : d’abord, celui d'une deuxième vague

de contaminations (de nouveaux foyers ont été découverts à Pékin, à Chennai et

dans plusieurs États américains), et celui de tensions géopolitiques. Donald

Trump a récemment déclaré qu’un découplage des économies chinoise et américaine

demeurait à l’ordre du jour et ses propos risquent de s’intensifier à

l’approche des élections présidentielles de novembre. Nous dénombrons également

des risques haussiers : la disponibilité d'un vaccin plus tôt que prévu,

ou la maîtrise rapide des nouveaux départs de l'épidémie. Ayant pesé le pour et

le contre, nous maintenons une exposition neutre au risque pour l’instant.

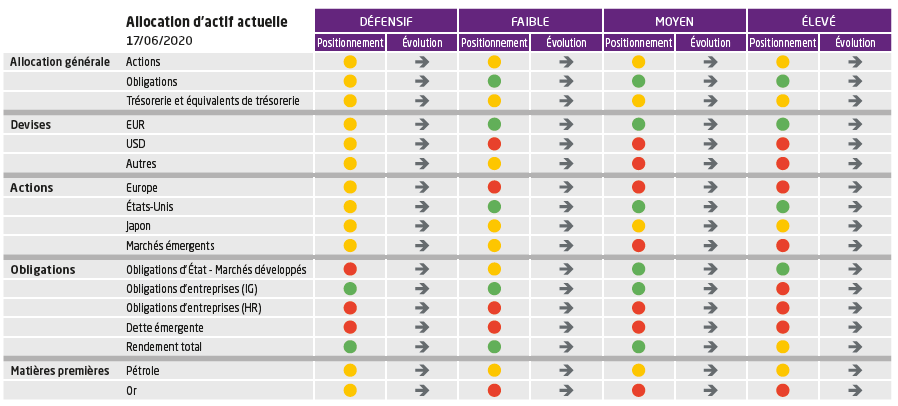

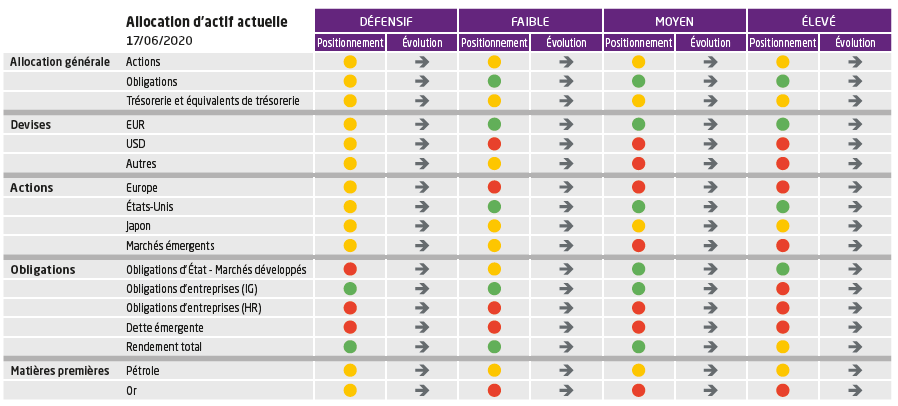

Actions : un rebond à l’arôme

doucereux

Au

regard de notre scénario de base, nous maintenons une exposition neutre

aux actions à court terme, mais la classe d'actifs nous inspire davantage de

scepticisme à moyen-long terme. Le rebond récent du marché peut être comparé à

une crème brûlée : alléchant, mais un simple coup sur la surface fera

apparaître un fond mou et flasque. Rien de solide ne sous-tend les

valorisations extrêmes que l’on observe actuellement, et qui présupposent une

croissance des bénéfices des entreprises mondiales de l’ordre de 30 % en

2021. Les données macroéconomiques vont devoir s’améliorer considérablement

pour être à la hauteur de ces attentes et tirer un tel redressement des

bénéfices. Les principaux ingrédients de l’ascension des actions sont le

sentiment et la relance : or le premier est fragile, et la seconde est un

bon soutien à court terme, mais qui ne peut pas durer éternellement. D'un point

de vue géographique, la majeure partie de notre exposition aux actions concerne

le marché américain. Notre exposition au Japon est neutre et nous

sous-pondérons l’Europe et les marchés émergents.

Depuis

peu, nous observons de violentes rotations de leadership entre les différents secteurs d’activités, et au sein même de ces

secteurs, des écarts vertigineux entre les valorisations des gagnants et des

perdants. Il convient de souligner que le retour en grâce des valeurs

décotées et des petites capitalisations semble en partie dû à l’intervention

d’investisseurs particulier (plus versatils que les investisseurs

institutionnels), utilisateurs d’applications de trading gratuites. Nous évitons pour l’instant

d'émettre des préférences marquéesentre les secteurs et préférons sélectionner

des sociétés de qualité au cas par cas (entreprises faiblement endettées, flux

de trésorerie élevés, etc.). Les secteurs des technologies de

l'information et de

la santé semblent, cependant, être les mieux positionnés pour

résister à un ralentissement tout en bénéficiant de thèmes de croissance à long

terme convaincants.

Marché obligataire : une bonne

dose de relance

L’univers des

obligations bénéficie du soutien des mesures des banques centrales. Au sein de

la Réserve fédérale, un très fort consensus règne autour

du maintien des taux directeurs à des niveaux faibles pendant une période

prolongée, et sur le front des mesures d’assouplissement quantitatif, la banque

peut maintenant acheter des titres de sociétés individueles en plus des quelque

5,5 milliards de dollars qu’elle a déjà investis en ETF depuis mars. Ses achats porteront sur des titres

investment grade et des anges déchus d’une échéance inférieure à cinq ans, dans le cadre de plafonds

auto-imposés : pas plus de 10 % du total des obligations émises par

une entreprise et aucune position individuelle d’un poids supérieur à

1,5 % à la taille du programme d’achat.

Sur les marchés de la dette

souveraine, les investisseurs sont pris

entre, d'un côté, la perspective de d’augmentation des nouvelles émissions et

d’importants déficits budgétaires à venir, et de l’autre, la capacité des

banques centrales à absorber ces nouveaux titres et maintenir des taux faibles.

À titre d’exemple, les nouvelles émissions du Trésor américain ont atteint un

niveau record et ont été trois fois plus élevées que pendant la crise de 2008.

Pour autant, la politique de la banque centrale est claire, celle-ci est

résolue à maintenir des taux faibles, et l’inflation a peu de chances d’exercer

des tensions haussières sur les taux dans l’immédiat. Certes, un rebond plus prononcé de

l’activité économique pourrait effectivement faire remonter les taux, mais

cette situation réduirait en parallèle les besoins en matière de relance

budgétaire. En Europe, l’augmentation des émissions de Bunds allemands n’empêchera

vraisemblablement pas l’offre

nette d’être négative en 2020. Nous maintenons une exposition aux emprunts d'État

dans nos profils de risque moyen et élevé, essentiellement à des fins de

compensation du risque actions, et nous restons neutres en termes de sensibilité

à la duration.

Le crédit investment grade offrant toujours des perspectives

intéressantes, nous surpondérons la classe d'actifs. Les spreads se sont à nouveau resserrés, mais demeurent relativement

élevés. Ils pourraient s'écarter à nouveau en cas de deuxième vague du virus,

mais le soutien massif des banques centrales (des deux côtés de l’Atlantique)

offre un sérieux rempart. La liquidité s’améliore, les flux sont soutenus et

d’importants volumes de trésorerie sont encore inutilisés.

Le crédit à haut rendement (HY) bénéficie

indirectement du soutien des banques centrales, dans la mesure où les

investisseurs en crédit IG sont à nouveau poussés à sortir de leur zone de

confort dans leur quête de rendements plus élevés. Dans le contexte actuel de

soutien des politiques qui contrebalance les anticipations de hausse des

défauts, les valorisations des titres HY sont justifiées ; toutefois, nous

ne maintenons qu’une

exposition très modeste, car nous ne souhaitons pas augmenter le risque pour le

moment. Nous privilégions les émetteurs de qualité et les anges déchus

au sein de cette classe d'actifs.

Les marchés émergents sont au cœur de la crise de la Covid, dont

l’Amérique latine est devenue le nouvel épicentre alors que la Chine doit

remettre en quarantaine certains quartiers pour empêcher une deuxième vague de

contaminations. L’environnement des fondamentaux de la dette émergente demeure

donc difficile, nous incitant à maintenir notre sous-pondération.

Globalement, nous restons prudents ce mois-ci en ce qui concerne notre allocation d’actifs, car nous craignons qu’avec du recul, le sentiment positif qui permet actuellement aux actions de poursuivre leur ascension soit considéré comme une surdose d'optimisme. Nous préférons attendre des données économiques plus convaincantes avant de nous exposer davantage, et le maintien d’un portefeuille résistant demeure notre priorité absolue dans le contexte actuel.

Disclaimer

All financial data and/or economic information released by this Publication (the “Publication”); (the “Data” or the “Financial data

and/or economic information”), are provided for information purposes only,

without warranty of any kind, including without limitation the warranties of merchantability, fitness for a particular

purpose or warranties and non-infringement of any patent, intellectual property or proprietary rights of any party, and

are not intended for trading purposes. Banque Internationale à Luxembourg SA (the “Bank”) does not guarantee expressly or

impliedly, the sequence, accuracy, adequacy, legality, completeness, reliability, usefulness or timeless of any Data.

All Financial data and/or economic information provided may be delayed or may contain errors or be incomplete.

This disclaimer applies to both isolated and aggregate uses of the Data. All Data is provided on an “as is” basis. None of

the Financial data and/or economic information contained on this Publication constitutes a solicitation, offer, opinion, or

recommendation, a guarantee of results, nor a solicitation by the Bank of an offer to buy or sell any security, products and

services mentioned into it or to make investments. Moreover, none of the Financial data and/or economic information contained on

this Publication provides legal, tax accounting, financial or investment advice or services regarding the profitability or

suitability of any security or investment. This Publication has not been prepared with the aim to take an investor’s particular investment objectives,

financial position or needs into account. It is up to the investor himself to consider whether the Data contained herein this

Publication is appropriate to his needs, financial position and objectives or to seek professional independent advice before making

an investment decision based upon the Data. No investment decision whatsoever may result from solely reading this document. In order

to read and understand the Financial data and/or economic information included in this document, you will need to have knowledge and

experience of financial markets. If this is not the case, please contact your relationship manager. This Publication is prepared by

the Bank and is based on data available to the public and upon information from sources believed to be reliable and accurate, taken from

stock exchanges and third parties. The Bank, including its parent,- subsidiary or affiliate entities, agents, directors, officers,

employees, representatives or suppliers, shall not, directly or indirectly, be liable, in any way, for any: inaccuracies or errors

in or omissions from the Financial data and/or economic information, including but not limited to financial data regardless of the

cause of such or for any investment decision made, action taken, or action not taken of whatever nature in reliance upon any Data

provided herein, nor for any loss or damage, direct or indirect, special or consequential, arising from any use of this Publication

or of its content. This Publication is only valid at the moment of its editing, unless otherwise specified. All Financial data and/or

economic information contained herein can also quickly become out-of- date. All Data is subject to change without notice and may not be

incorporated in any new version of this Publication. The Bank has no obligation to update this Publication upon the availability of new data,

the occurrence of new events and/or other evolutions. Before making an investment decision, the investor must read carefully the terms and

conditions of the documentation relating to the specific products or services. Past performance is no guarantee of future performance.

Products or services described in this Publication may not be available in all countries and may be subject to restrictions in some persons

or in some countries. No part of this Publication may be reproduced, distributed, modified, linked to or used for any public or commercial

purpose without the prior written consent of the Bank. In any case, all Financial data and/or economic information provided on this Publication

are not intended for use by, or distribution to, any person or entity in any jurisdiction or country where such use or distribution would be

contrary to law and/or regulation. If you have obtained this Publication from a source other than the Bank website, be aware that electronic

documentation can be altered subsequent to original distribution.

As economic conditions are subject to change, the information and opinions presented in this outlook are current only as of the date

indicated in the matrix or the publication date. This publication is based on data available to the public and upon information that is

considered as reliable. Even if particular attention has been paid to its content, no guarantee, warranty or representation is given to the

accuracy or completeness thereof. Banque Internationale à Luxembourg cannot be held liable or responsible with respect to the information

expressed herein. This document has been prepared only for information purposes and does not constitute an offer or invitation to make investments.

It is up to investors themselves to consider whether the information contained herein is appropriate to their needs and objectives or to seek advice

before making an investment decision based upon this information. Banque Internationale à Luxembourg accepts no liability whatsoever for any investment

decisions of whatever nature by the user of this publication, which are in any way based on this publication, nor for any loss or damage arising

from any use of this publication or its content. This publication, prepared by Banque Internationale à Luxembourg (BIL), may not be copied or

duplicated in any form whatsoever or redistributed without the prior written consent of BIL 69, route d’Esch ı L-2953 Luxembourg ı

RCS Luxembourg B-6307 ı Tel. +352 4590 6699 ı www.bil.com.

Read more

More

October 15, 2024

BILBoardBILBoard November 2024 – Beyond the U...

The race for the US Presidential election on November 5 is heating up, but business activity is essentially frozen given the uncertain outcome and...

October 11, 2024

Weekly InsightsWeekly Investment Insights

Hurricanes caused widespread damage last week. In the US, Florida residents rushed to evacuate ahead of Hurricane Milton, which followed closely on the heels...

October 4, 2024

Weekly InsightsWeekly Investment Insights

Comments from central bankers toyed with both currencies and rate markets over the past week. The Fed Chair Powell said that the US central...

September 30, 2024

Weekly InsightsWeekly Investment Insights

Autumn is in full swing and with the change of season came a turnabout announcement that was noticed in all corners of the market. Beijing’s...