Choose Language

July 11, 2019

BILBoard Juli 2019 – Die Zentralbanken lockern die Zügel, beim Handel stehen die Zeichen auf Frieden

Seit unserer Juni-Ausgabe des BILBoard-Newsletters („Zölle als Trumpfkarte“) haben sich die Sorgen um den Welthandel abgeschwächt.

Ein Gespräch zwischen US-Präsident Trump und dem

chinesischen Staatschef Xi Jingping am Rande des G20-Gipfels in Osaka führte zu

einem vorübergehenden „Waffenstillstand“ im Handelsstreit. Trump erklärte, die

Zölle auf weitere chinesische Waren im Wert von 300 Milliarden US-Dollar

„zumindest vorerst“ zu verschieben, und lockerte seinen harten Kurs gegenüber

Huawei (was an den früheren Fall von ZTE Technologies erinnert). Im Gegenzug

erklärte sich China bereit, mehr US-Produkte zu kaufen, um das Handelsdefizit

zu verringern. Dies verstärkte die positive Stimmung, die bei den Risikoanlagen

bereits zu spüren war, nachdem die US-Notenbank (Fed) und die Europäische

Zentralbank (EZB) bei ihren Sitzungen im Juni die Tür für eine Lockerung der

Geldpolitik aufgestoßen hatten.

Die US-Märkte gehen nun davon aus, dass mit nahezu

100 %iger Wahrscheinlichkeit im Juli eine Zinssenkung erfolgen wird,

obwohl der „Dot Plot“ der Fed darauf hindeutet, dass dies nicht vor 2020

geschehen wird. Wir tendieren jedoch zu der Ansicht, dass der Markt recht haben

könnte. Nur ein Fed-Politiker muss seine Meinung ändern, damit eine Mehrheit

für eine Zinssenkung im Jahr 2019 besteht, und obwohl die US-Wirtschaft noch in

guter Verfassung zu sein scheint (für dieses Jahr wird ein BIP-Wachstum von

2,5 % erwartet), werden in einigen Bereichen, wie der Schaffung von

Arbeitsplätzen, langsam Schwachstellen deutlich. Jerome Powell sagte, dass

„eine Unze Prävention ein Pfund Heilung wert“ sei. Mit anderen Worten: Es ist

besser zu handeln, bevor die Dinge aus dem Ruder laufen. Die Fed könnte

eine „präventive Zinssenkung“ damit rechtfertigen, dass die Inflation weiterhin

unter dem Ziel von 2 % liegt, die weltweiten Einkaufsmanagerindizes (EMI)

für das verarbeitende Gewerbe kein allzu rosiges Bild zeichnen und in Sachen

Handel noch nichts in trockenen Tüchern ist. Man erinnere sich nur an

vergangenen November, als die USA und China allem Anschein nach kurz vor einem

Handelsabkommen standen und der Dialog plötzlich abbrach.

In Europa liegen die EMI für das verarbeitende

Gewerbe weiterhin unter dem Wert von 50 (die Referenzlinie, bei deren

Unterschreitung ein Rückgang der Geschäfte vorliegt und deren Überschreitung

ein Wachstum signalisiert). Die Dienstleistungen erwiesen sich dagegen als

robust gegenüber den Handelsstreitigkeiten, sodass sich die zusammengesetzten

EMI etwas stabilisieren konnten. Die wichtigste Nachricht ist die Ernennung von

Christine Lagarde zur Nachfolgerin von EZB-Präsident Mario Draghi, dessen

Amtszeit im Oktober endet. Die Anleihenanleger begrüßten diese Entscheidung, da

davon ausgegangen wird, dass Lagarde die Wirtschaft durch Zinssenkungen und

eine Neuauflage der Anleihenkäufe weiter ankurbeln wird. Mario Draghi machte

bei der letzten Notenbankkonferenz in Sintra bereits entsprechende Andeutungen,

und aus der nächsten Sitzung zur Geldpolitik am 25. Juli dürfte dies

klarer hervorgehen. Die Märkte preisen derzeit eine Senkung des Zinssatzes für

die Einlagefazilität um 10 Basispunkte (von -0,4 % auf -0,5 %)

bis September ein. In den USA lautet die Schlüsselfrage, ob die Fed den Wunsch

der Wall Street erfüllen und die Zinsen im Juli senken wird; in Europa lautet

sie dagegen, ob der EZB geeignete Instrumente zur Verfügung stehen.

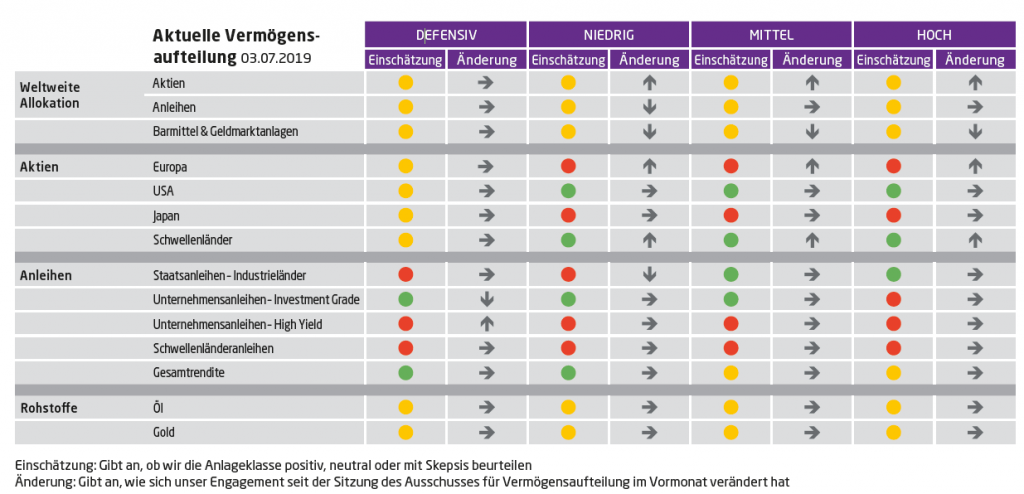

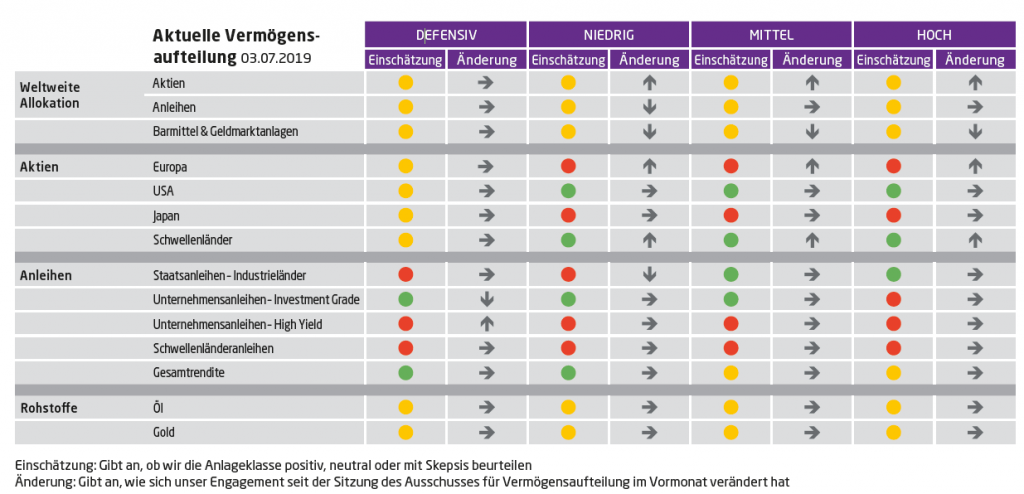

Aktien

Vor dem G20-Treffen, das wir als „binäres“ Ereignis

betrachteten, das in die eine und in die andere Richtung hätte gehen können,

ließen wir Vorsicht walten, stellten die Call-Optionen, die wir bei unserer

Juni-Allokation eröffnet hatten, glatt und verbuchten die Gewinne.

Anschließend – in Anbetracht der lockeren Geldpolitik

der Zentralbanken und des vorübergehenden „Waffenstillstands“ im Handelsstreit

(wodurch ein kurzfristiges Absacken von Risikoanlagen ins Bodenlose verhindert

wurde) – stockten wir unser Aktienengagement in der Juli-Sitzung des

Anlageausschusses von untergewichtet auf neutral auf und tätigten Käufe in

Europa und den (überwiegend asiatischen) Schwellenländern. Beide Regionen

werden von einer positiven Entwicklung im Handelsstreit profitieren.

Wir nähern uns der nächsten Berichtssaison und Europa

(mit einem Forward-KGV von 14,2) erscheint allmählich ein wenig attraktiv

gegenüber dem bereits teuren US-Markt (Forward-KGV von 18,1). Zudem gehen die

Konsenserwartungen von einem positiven Gewinnwachstum von 4,3 % in Europa

aus. Die Schwellenländer sind sensibel gegenüber dem globalen Konjunkturzyklus,

und nun, da sich eine Verlängerung der Aufschwungphase durch die Maßnahmen der

Zentralbanken abzeichnet, scheint ein geringeres Risiko für sie zu bestehen.

Die Bewertungen sind angemessen (Forward-KGV von 13,0) und bei den

Gewinnrevisionen geht der Trend nach oben. Des Weiteren könnte ein lockererer

Kurs der Fed einen Abwärtsdruck auf den starken Dollar ausüben, der eine

Herausforderung für die Schwellenländer war.

Wir

behalten unsere Sektorgewichtungen vor der Berichtssaison unverändert bei und

bevorzugen Basiskonsumgüter. In Nicht-Basiskonsumgütern sind wir

untergewichtet.

Anleihen

An den Anleihemärkten stellt sich die Situation ein

wenig anders dar: Die Anleihenanleger teilen den Optimismus der Aktienmärkte

nicht. Die Treasury-Märkte nahmen vom positiven Ausgang des G20-Treffens kaum

Notiz und der einst exklusive Club der Länder mit negativen langfristigen

Renditen hat mit Dänemark, den Niederlanden, Österreich, Frankreich, Schweden

und Finnland einen starken Mitgliedszuwachs erfahren.

Wir bevorzugen europäische Investment-Grade-Anleihen,

die von einer geldpolitischen Lockerung der EZB profitieren werden. Die

Nachfrage nach dieser Anlageklasse ist nach wie vor stark, was sich an den

Mittelzuflüssen bei Fonds und der Tatsache zeigt, dass neue Emissionen leicht

zu platzieren sind. Unsere Duration in diesem Segment ist leicht übergewichtet,

da wir keine offensichtlichen Triebkräfte für höhere Renditen sehen. Bei allen

anderen festverzinslichen Anlagen ist unsere Duration neutral.

US-amerikanische Investment-Grade-Anleihen sind

neutral gewichtet. Zu den positiven Einflussfaktoren für diesen Markt gehört

die Tatsache, dass die Hedging-Kosten für internationale Anleger, die sich für

die USA interessieren, gesunken sind, während sich das Universum der Anleihen

mit negativen Renditen vergrößert hat. Dadurch werden

US-Investment-Grade-Anleihen relativ attraktiv. Weil sich außerdem immer mehr

US-Unternehmen in Euro finanzieren, könnte sich das Angebot auf dem

Dollar-Markt reduzieren. Schließlich haben sich die Spreads, obwohl der

S&P 500 Index ein Allzeithoch erklommen hat, kaum bewegt und es könnte

sein, dass es zu einem Nachholeffekt am Unternehmensanleihemarkt kommt.

Andererseits sind die Fundamentaldaten weiter schwierig.

Wir behalten unsere Untergewichtung in Staatsanleihen

bei und richten unser geringes Exposure auf Peripherieländer mit attraktiveren

Renditen aus.

Währungen

Der Anlageausschuss ergriff die Gelegenheit, um das

Dollarengagement in den Portfolios über Absicherungen zu neutralisieren. Sollte

die Fed im Juli Zinssenkungen vornehmen, wird der Dollar einen Abwärtsdruck

erfahren. Wir hielten es daher für sinnvoll, für einen ausgewogeneren

Währungsmix zu sorgen.

Insgesamt sehen wir noch keine Anzeichen für einen

Konjunktur- oder Gewinnrückgang, und die Zentralbanken scheinen entschlossen zu

sein, den Konjunkturzyklus in Würde altern zu lassen. Dieser hat zudem in

diesem Monat einen neuen Rekord aufgestellt: Seit nunmehr 121 Monaten ist

seine Expansion ungebrochen – das ist länger als die Beatles zusammen waren!

Da sich die USA und China nun nicht mehr unmittelbar am Rande eines Handelskriegs befinden, hielten wir ein neutraleres Aktienengagement vorerst für gerechtfertigt. Selbstverständlich erfolgt eine regelmäßige Neubeurteilung der Situation, und im Falle einer Verstärkung der Risiken werden wir zu einer Untergewichtung zurückkehren.

Disclaimer

All financial data and/or economic information released by this Publication (the “Publication”); (the “Data” or the “Financial data

and/or economic information”), are provided for information purposes only,

without warranty of any kind, including without limitation the warranties of merchantability, fitness for a particular

purpose or warranties and non-infringement of any patent, intellectual property or proprietary rights of any party, and

are not intended for trading purposes. Banque Internationale à Luxembourg SA (the “Bank”) does not guarantee expressly or

impliedly, the sequence, accuracy, adequacy, legality, completeness, reliability, usefulness or timeless of any Data.

All Financial data and/or economic information provided may be delayed or may contain errors or be incomplete.

This disclaimer applies to both isolated and aggregate uses of the Data. All Data is provided on an “as is” basis. None of

the Financial data and/or economic information contained on this Publication constitutes a solicitation, offer, opinion, or

recommendation, a guarantee of results, nor a solicitation by the Bank of an offer to buy or sell any security, products and

services mentioned into it or to make investments. Moreover, none of the Financial data and/or economic information contained on

this Publication provides legal, tax accounting, financial or investment advice or services regarding the profitability or

suitability of any security or investment. This Publication has not been prepared with the aim to take an investor’s particular investment objectives,

financial position or needs into account. It is up to the investor himself to consider whether the Data contained herein this

Publication is appropriate to his needs, financial position and objectives or to seek professional independent advice before making

an investment decision based upon the Data. No investment decision whatsoever may result from solely reading this document. In order

to read and understand the Financial data and/or economic information included in this document, you will need to have knowledge and

experience of financial markets. If this is not the case, please contact your relationship manager. This Publication is prepared by

the Bank and is based on data available to the public and upon information from sources believed to be reliable and accurate, taken from

stock exchanges and third parties. The Bank, including its parent,- subsidiary or affiliate entities, agents, directors, officers,

employees, representatives or suppliers, shall not, directly or indirectly, be liable, in any way, for any: inaccuracies or errors

in or omissions from the Financial data and/or economic information, including but not limited to financial data regardless of the

cause of such or for any investment decision made, action taken, or action not taken of whatever nature in reliance upon any Data

provided herein, nor for any loss or damage, direct or indirect, special or consequential, arising from any use of this Publication

or of its content. This Publication is only valid at the moment of its editing, unless otherwise specified. All Financial data and/or

economic information contained herein can also quickly become out-of- date. All Data is subject to change without notice and may not be

incorporated in any new version of this Publication. The Bank has no obligation to update this Publication upon the availability of new data,

the occurrence of new events and/or other evolutions. Before making an investment decision, the investor must read carefully the terms and

conditions of the documentation relating to the specific products or services. Past performance is no guarantee of future performance.

Products or services described in this Publication may not be available in all countries and may be subject to restrictions in some persons

or in some countries. No part of this Publication may be reproduced, distributed, modified, linked to or used for any public or commercial

purpose without the prior written consent of the Bank. In any case, all Financial data and/or economic information provided on this Publication

are not intended for use by, or distribution to, any person or entity in any jurisdiction or country where such use or distribution would be

contrary to law and/or regulation. If you have obtained this Publication from a source other than the Bank website, be aware that electronic

documentation can be altered subsequent to original distribution.

As economic conditions are subject to change, the information and opinions presented in this outlook are current only as of the date

indicated in the matrix or the publication date. This publication is based on data available to the public and upon information that is

considered as reliable. Even if particular attention has been paid to its content, no guarantee, warranty or representation is given to the

accuracy or completeness thereof. Banque Internationale à Luxembourg cannot be held liable or responsible with respect to the information

expressed herein. This document has been prepared only for information purposes and does not constitute an offer or invitation to make investments.

It is up to investors themselves to consider whether the information contained herein is appropriate to their needs and objectives or to seek advice

before making an investment decision based upon this information. Banque Internationale à Luxembourg accepts no liability whatsoever for any investment

decisions of whatever nature by the user of this publication, which are in any way based on this publication, nor for any loss or damage arising

from any use of this publication or its content. This publication, prepared by Banque Internationale à Luxembourg (BIL), may not be copied or

duplicated in any form whatsoever or redistributed without the prior written consent of BIL 69, route d’Esch ı L-2953 Luxembourg ı

RCS Luxembourg B-6307 ı Tel. +352 4590 6699 ı www.bil.com.

Read more

More

July 3, 2025

NewsThe clock is ticking on EU-US trade n...

This article was written on July 1 The July 9 deadline by which US trading partners must have reached a trade deal with the...

July 1, 2025

BILBoardBILBoard Summer 2025 – Always wear su...

From the brink of a bear market, US stocks have staged a ten-trillion-dollar rally, bringing record highs within reach. Summer is in full swing in...

June 24, 2025

NewsAfter the shipping surge: What’s next...

As the world grappled with the threat of tariffs from the United States, global trade experienced a dramatic yet short-lived boom. Now, as the dust...

June 20, 2025

Weekly InsightsWeekly Investment Insights

Saturday 21 June marks the summer solstice in the Northern Hemisphere. This is the day with the most daylight hours in the year and...

June 16, 2025

Weekly InsightsWeekly Investment Insights

The short week kicked off with a thaw in trade tensions between the US and China as representatives from the world’s two largest economies...