Choose Language

May 24, 2019

BILBoard Mai 2019 – In puncto Wachstum sind die Würfel zwar noch nicht gefallen, doch das Spielbrett birgt mehr Rutschen als Leitern

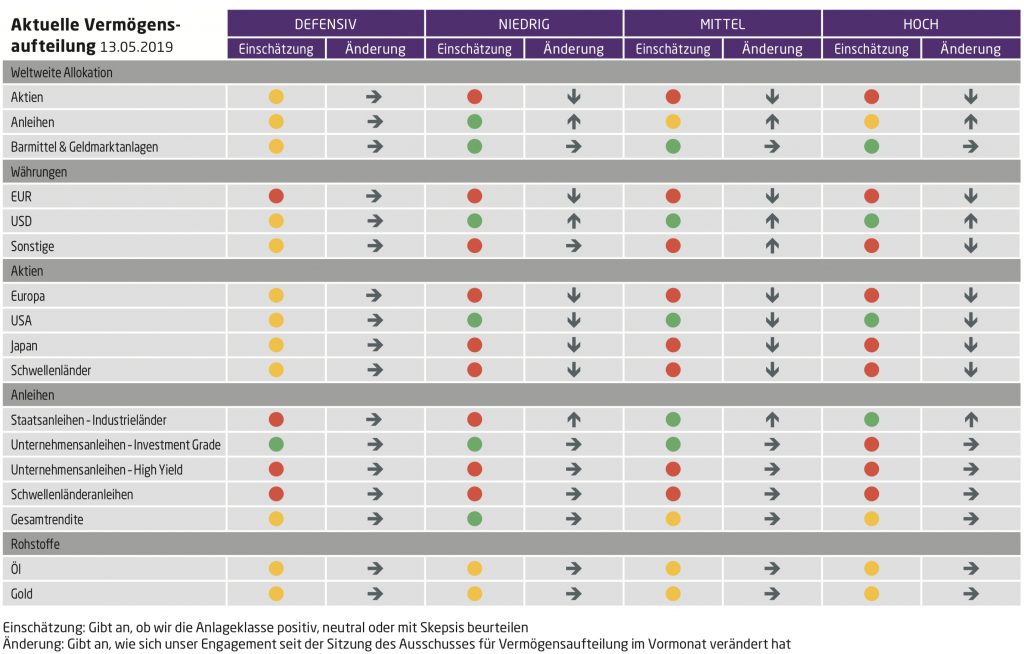

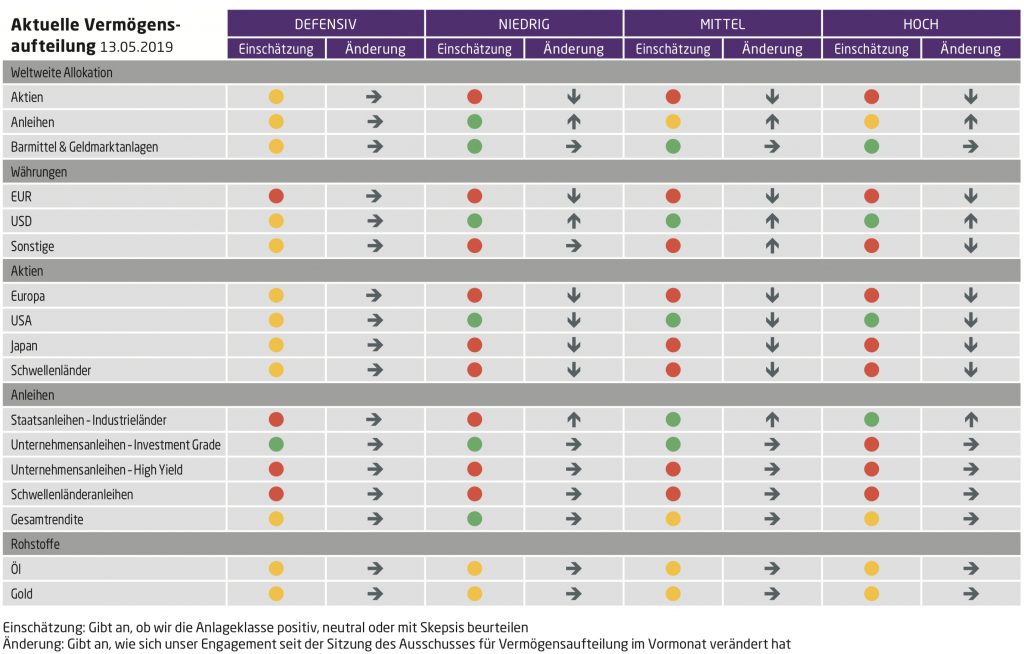

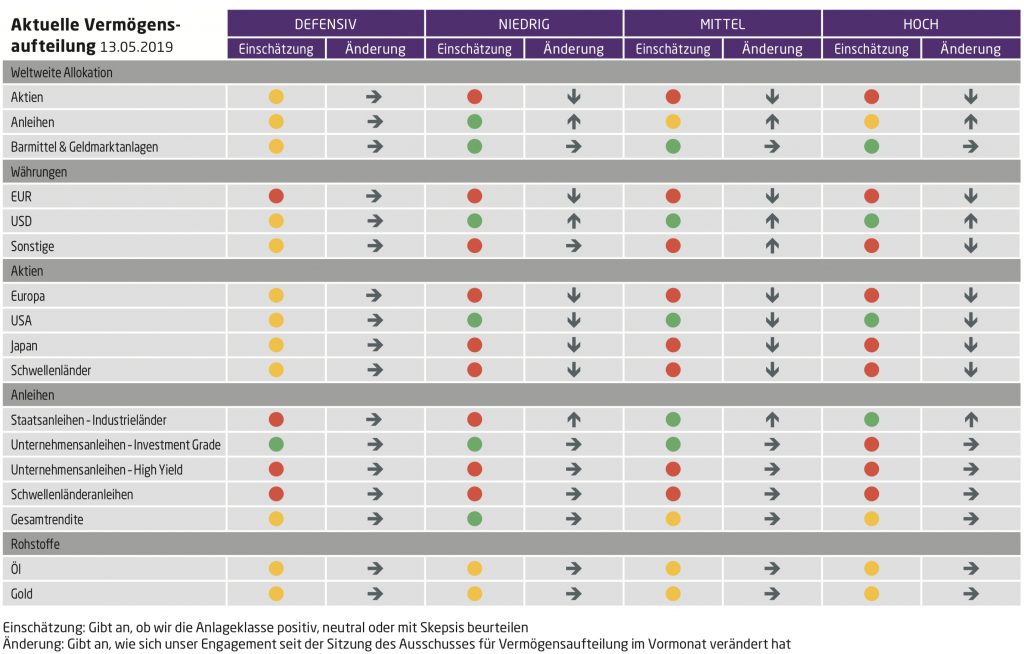

Das Leiterspiel zählt zu den beliebtesten Brettspiel-Klassikern weltweit. Die Spieler müssen dabei vom Startfeld über eine Kette von Spielfeldern, die üblicherweise im Zickzack gewunden ist, zum Zielfeld vorrücken, wobei sich ihnen eine Reihe von Rutschen und Leitern in den Weg stellt. Gewinner ist, wer als Erster das Zielfeld erreicht. Spieler, die das Glück auf ihrer Seite haben, landen nicht auf den Feldern mit Rutschen, die sie einige Felder zurückfallen lassen, sondern erreichen Felder mit Leitern, auf denen sie hinaufklettern und einige Felder in Richtung Ziel gutmachen können. Wenn man sich nun den derzeitigen Markt als Leiterspiel vorstellen würde, dann enthielte das Spielbrett im Hinblick auf Risikoanlagen wesentlich mehr Rutschen als Leitern. Zudem wären die Leitern unverhältnismäßig kürzer, das heißt das Aufwärtspotential für Risikoanlagen ist verhalten, wohingegen sich das Abwärtsrisiko als ziemlich gefährlich erweisen könnte. Aus diesem Grunde haben wir uns dazu entschieden, auf ein sichereres Blatt zu setzen und damit unser Risiko zu mindern, indem wir die Gewichtung unseres Aktienexposures von „neutral“ auf „untergewichtet“ herabgesetzt haben. Die Erlöse haben wir in als sicherer Hafen geltende Anlagen umgeschichtet, genauer gesagt in US-Treasuries und auf Euro lautende höchst liquide Instrumente von Emittenten mit guter Bonität.

Dieser Zug

erfolgte nach Erreichen der jüngsten „Rutsche“, nämlich der Entscheidung der

US-Regierung, weitere Zölle auf chinesische Importe zu erheben (Erhöhung von

10 % auf 25 % auf Waren im Wert von 200 Mrd. US-Dollar), was die

maßgeblichen Indizes in den roten Bereich absacken ließ (S&P 500

-2,5 %). China konterte diese Maßnahme seinerseits mit der Anhebung seiner

Zölle von 5 % auf 15 % auf US-Waren im Wert von 60 Mrd.

US-Dollar. Darin zeigt sich, dass im Handelsstreit zwischen den USA und China

für keine der beiden Seiten ein Remis zur Debatte steht und sich das Tauziehen

bei weitem nicht als schnelle Partie Dame gestaltet. Vielmehr erscheint es als

langwierige, auf Kalkül und Strategie beruhende Schachpartie, bei der beide

Spieler bei jedem Zug auf der Hut sein müssen. Solange sich hierbei keine kurzfristige

Lösung herauskristallisiert, wird sich an den Märkten weiterhin ein

Jo-Jo-artiges Auf und Ab bemerkbar machen. Langfristig werden die höheren Zölle

jedoch nicht ohne Folgen für das Wirtschaftswachstum bleiben. Eine Studie der

US-Notenbank in Zusammenarbeit mit der Princeton University und der Columbia

University ergab, dass mit den bisherigen Steuererhöhungen die Kosten für

US-Verbraucher um 1,4 Mrd. US-Dollar pro Monat gestiegen sind. Die höheren

Preise könnten ihrerseits die Konsumfreudigkeit der Verbraucher dämpfen, dabei

stellt der private Konsum das Rückgrat der US-Wirtschaft dar. Gleichzeitig

könnte dies zu einem Anstieg der Inflation führen, was in puncto Geldpolitik

potenziell eine Änderung der Spielregeln zur Folge haben könnte. Gegenwärtig

sitzt die Fed mit ihrer abwartenden Haltung in der Zwickmühle, insbesondere

angesichts der schwachen, unter dem 2 %-Ziel verharrenden Inflation und

der weltweit vorherrschenden Unsicherheitsfaktoren. Für das laufende Jahr

rechnen wir daher mit keinem Zinsschritt, wohingegen der Markt derzeit eine

Zinssenkung einpreist. Entsprechend besteht die Gefahr, dass dies die Märkte

auf dem falschen Fuß erwischen könnte, da die US-Wirtschaft – vom

Handelskrieg einmal abgesehen – mit einer Wachstumsrate von 3,2 % im

ersten Quartal weiterhin in guter Verfassung erscheint. Das Wachstum wird nach

wie vor von den Investitionen und dem Konsum getragen, und die Lage am

Arbeitsmarkt ist äußerst angespannt: Die Arbeitslosenquote liegt derzeit bei

3,6 % und damit auf dem niedrigsten Stand seit 1969.

In der

Eurozone gestaltet sich die Lage etwas prekärer, da der Fertigungssektor

(insbesondere in Deutschland) in großen Schwierigkeiten steckt. Die

Auftragszahlen bleiben aufgrund der schwankenden (Inlands- sowie

Auslands-)Nachfrage weiterhin gering. Die zahlreichen regional gestreuten

Risiken erinnern unterdessen ein wenig an die Schlangengruben aus den

Indiana-Jones-Filmen.

China brachte indes im ersten Quartal ein ansehnliches Wachstum von

6,4 % hervor, und die Konsenserwartungen gehen davon aus, dass es sich in

diesem Jahr bei rund 6,3 % stabilisieren dürfte. Die Industrieproduktion

und der Binnenkonsum konnten sich mit einem Anstieg um 8,5 % bzw.

8,7 % gut behaupten, während der Einkaufsmanagerindex wieder im expansiven

Bereich von über 50 Zählern liegt. Die Regierung setzt auf einen

pragmatischen Ansatz und hält die Wirtschaft des Landes am Laufen. So kaufte

Peking kürzlich zwecks Schadensbegrenzung in Folge der jüngsten Zollerhöhungen

sogar eine Reihe chinesischer Aktien auf.

Aktien

Insgesamt hat sich das Wachstum auf einem ansehnlichen Niveau einpendelt.

Auf diesem Stand dürfte es aller Erwartung nach weiter verharren, was Aktien

zugute kommen würde. Allerdings bestehen derzeit nicht viele Faktoren, die

Aktien weiteren Auftrieb verleihen könnten, und bis zur nächsten Leiter, die

wohl in der Berichtssaison zum ersten Quartal auf uns wartet, werden wir eine

Runde aussetzen müssen. Die Risiken scheinen unterdessen nicht abzureißen: Zu

den Hürden, die uns bevorstehen, zählen unter anderem der Brexit, die

Europawahlen mit dem drohenden Erstarken populistischer Außenseiterparteien und

der weitere protektionistische Kurs der USA mit all seinen Licht- und

Schattenseiten. Angesichts des asymmetrischen Risikoumfelds haben wir einen

Strategiewechsel vorgenommen und sind zu einer Untergewichtung in Aktien

übergegangen. Innerhalb dieses eingeschränkteren Universums bevorzugen wir

weiterhin US-Sektoren, in denen die Rezession nicht als unmittelbares Risiko

wahrgenommen wird, in denen die Gewinnerwartungen auf realistischere Stände

zurückgegangen sind (die Konsenserwartungen prognostizieren derzeit ein

4 %iges Wachstum der Gewinne je Aktie für den S&P 500) und in

denen die Preise durch eine Welle von Rückkäufen gestützt werden dürften. Den

größten Bogen machen wir derzeit um Europa. Neben den politischen Risiken

besteht auch die Gefahr, dass in Folge der Prüfung der potenziellen Bedrohung

für den US-Automobilsektor im Rahmen der US Section 232 die Erhebung

von Zöllen auf Automobilimporte veranlasst werden könnte. Dies könnte der

entscheidende Stein sein, der den wackeligen Jenga-Turm des europäischen

Fertigungssektors letztendlich zum Einsturz bringt. Hinzu kommt, dass auch

Finanzwerte, die einen beträchtlichen Anteil des europäischen Marktes ausmachen,

mit einer ganzen Fülle von Problemen zu kämpfen haben, darunter

Geldwäscheskandale, niedrige Zinsen, geringe Kreditnachfrage uvm.

Derzeit sind wir in Japan aufgrund seiner Sensitivität gegenüber dem

mikroökonomischen Zyklus und der schwachen Gewinnerwartungen untergewichtet.

Eine weitere dunkle Wolke am Horizont für die Region besteht in der für Oktober

festgeschriebenen Erhöhung der Verbrauchssteuer, die sich aller

Wahrscheinlichkeit nach negativ auf das Verbrauchervertrauen auswirken wird. Auch

in den Schwellenländern sind wir untergewichtet, da diese nach ihrer guten

Entwicklung wieder an Dynamik verloren haben. Der weitere Ausblick für die

Region wird in hohem Maße von den Ergebnissen der Handelsgespräche abhängen.

Nach Sektoren bleiben wir im Technologiesektor übergewichtet, was für unser

Gewinnwachstum förderlich ist. In Versorgern sind wir dagegen untergewichtet

und in den übrigen Sektoren neutral positioniert.

Festverzinsliche Anlagen

Nachdem wir die Erlöse aus den Verkäufen unserer Aktien in qualitativ

hochwertige, liquide Anleihen reinvestiert haben, ist unser Exposure in

festverzinslichen Anlagen nun neutral. Innerhalb dieser Portfoliokomponente

weisen wir weiterhin eine Untergewichtung in High-Yield-, Staats- und

Schwellenländeranleihen sowie eine Übergewichtung in

Investment-Grade-Unternehmensanleihen auf. Unser Leitmotiv besteht hier

weiterhin in der Qualität. Zudem haben wir unsere Risikoexposition durch

Umschichtung in Instrumente mit besserem Kreditrating sowie durch Reduzierung unseres

Engagements in hybriden Unternehmensanleihen und nachrangigen Finanzanleihen

minimiert. Der breitere Markt scheint diese Risikoaversion zu teilen, und

selbst während der jüngsten Rally sind die Anleger nicht konsequent in

riskantere Anleihen zurückgekehrt (wie sich am weiten Kreditspread zwischen

Anleihen mit A- und BBB-Rating zeigt). Insgesamt liegen die Spreads im

Investment-Grade-Segment im Bereich ihres jeweiligen historischen

Durchschnitts, und die Nachfrage ist groß. Selbst ohne das unsichtbare Zutun

der Zentralbanken hätten die Neuemissionen ohne weiteres vom Markt aufgenommen

werden können. Dessen ungeachtet ist jedoch keine Anlageklasse immun gegen die

Auswirkungen der Handelsgespräche, und die Spannungen könnten ebenso wie ein

Fluss an Neuemissionen zu einer erneuten Ausweitung der Spreads führen.

Unter dem Strich sind die Würfel also für unser Thema des globalen Wirtschaftswachstums noch nicht gefallen. Doch ist die Konjunkturverlangsamung gegenwärtig und schreitet immer weiter voran, so dass wir es angesichts der überwiegenden Risiken für angebracht hielten, auf ein sichereres Blatt zu setzen und unser Exposure gegenüber Risikoanlagen auf unterhalb der neutralen Schwelle zu senken.

More

July 18, 2024

BilboardBILBoard August 2024 – Stocks get tha...

Based on the Committee of 15th July 2024 Over the past few weeks, two important developments have played out for investors. Firstly, US inflation...

July 16, 2024

NewsTourism, a fragile pillar of Europe&#...

Accounting for around 10% of the EU's GDP, tourism is one of the key pillars of the European economy, with a considerable impact on...

July 1, 2024

NewsCan US households continue driving gr...

Consumers are the Atlas holding up the American economy. With the US representing around one-quarter of global output, and with personal consumption accounting for an...

June 21, 2024

BilboardBILBoard – Summer 2024

Despite tight monetary conditions, the global economy held up remarkably well throughout the first half of 2024. From this point on, it appears to be...