Choose Language

September 25, 2020

BILBoard Septembre 2020 – Réveiller l’économie

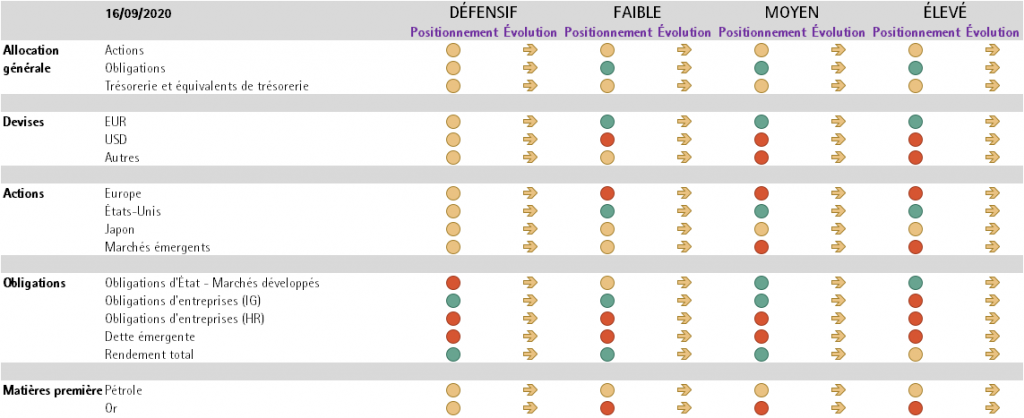

Les acteurs du marché n’aiment pas le mois de septembre et il le leur rend bien : cette année, les turbulences de la rentrée ont entraîné une correction du Nasdaq, qui fait la part belle à la technologie. Selon nous, le repli s’explique surtout par des prises de bénéfices et la force de rappel de la loi de la gravitation, et non par une dégradation des perspectives fondamentales. Tournant la page du coronavirus, Wall Street avait en effet déjà retrouvé ses points hauts d’avant la pandémie et les valorisations (notamment celles des valeurs technologiques et des entreprises liées au virus et au travail à domicile) semblaient particulièrement élevées. Suggérant un incroyable rebond de l’économie mondiale, qui renaîtrait de ses cendres sanitaires pour former une éblouissante reprise en V, elles étaient d’ailleurs en décalage avec la conjoncture macroéconomique. Ce n’est pas un scoop : il est parfois difficile de sortir de la douce torpeur du sommeil, et l’économie mondiale n’y fait pas exception. Malgré une double dose de caféine servie par les banques centrales et les pouvoirs publics, elle peine à revenir à la normale.

MACRO

Notre scénario de base (qui table

sur une reprise progressive) n’a pas changé, mais la progression devrait

prendre quelques trimestres plutôt que quelques mois et ne se fera pas sans

à-coups. Élections américaines, Brexit, bras de fer sino-américain,

coronavirus… : les menaces qui pèsent sur les perspectives mondiales ne

manquent pas.

Aux États-Unis, le président de la

Fed, Jerome Powell, a déclaré que « la reprise a progressé plus rapidement

que prévu », tout en prévenant que « l’activité est toujours

nettement inférieure au niveau pré-pandémie » et que le rythme de reprise

pourrait ralentir car « les incertitudes restent très fortes ». Pour soutenir

l’économie, la Fed poursuit sa politique accommodante qui allie achats

d’obligations, facilités de crédit et taux ultra-bas (ces derniers devraient

continuer d’osciller entre 0 % et 0,25 %

jusqu’en 2023, selon le tout dernier scénario des membres de la Réserve

Fédérale). Des tensions inflationnistes semblent se former mais il est peu

probable qu’elles entraînent un changement de cap car, dans le cadre de son

nouveau dispositif de ciblage de l’« inflation moyenne », la banque

centrale américaine tolère désormais une inflation supérieure à son objectif.

Sur une note plus positive, la Fed

a relevé ses prévisions de croissance et table désormais sur une baisse

de 3,7 % du PIB cette année, alors qu’elle redoutait une chute

de 6,5 % en juin. Selon la Fed, l’économie américaine retrouvera son

niveau pré-pandémie fin 2021. Le secteur manufacturier va de l’avant et

les commandes de biens durables suggèrent un lent rebond de l’investissement

des entreprises. En revanche, les bénéfices sont toujours à la peine (-15 %

au T1 et -8 % au T2) et il faudra que la consommation reparte

pour que les marges se redressent.

En quête de bonheur, la frénésie

d’achat post-déconfinement, marque aujourd’hui le pas avec des indicateurs de

confiance des ménages léthargiques, face aux signaux que les cordons de la

bourse pourraient à nouveau se serrer. De fait, la consommation dépend de la

bonne santé du marché du travail, et 11,5 millions d’emplois ont été

détruits depuis février. Rien d’étonnant, donc, à ce que le plein emploi soit

désormais un objectif majeur de la Fed, qui table sur un taux de chômage médian

de 7,6 % en 2020 (contre une prévision de 9,3 % en

juin).

Les mesures budgétaires ont apporté un soutien crucial aux ménages et aux petites entreprises. Un prolongement des aides est vraisemblablement encore nécessaire. Mais les politiciens américains semblent être aujourd’hui dans une impasse dans leurs négotiations bipartisanes. Le montant et le calendrier restent donc toujours flous. Pour l’heure, l’économie a bien résisté à l’expiration des mesures d’aide, mais sans nouveau coup de pouce budgétaire, la demande latente pourrait s’évaporer.

"En Europe, il semble que le bouton « snooze » du réveil matin à été enclenché, la phase de reprise semble marquer une pause."

En Europe, il semble que le bouton « snooze » du réveil matin à été enclenché, la phase de reprise semble marquer une pause. Les statistiques récentes révèlent une perte de vitesse du secteur industriel et un manque de dynamisme de la consommation des ménages, suscitant des doutes quant à la pérennité du rebond initial, notamment dans un contexte d’augmentation des taux d’infection et de chômage. L’inflation est toujours plongée dans un profond sommeil, supprimant tout dilemne pour le maintient de cap par la BCE. Lors de sa dernière réunion de politique monétaire, celle-ci a maintenu ses taux à -0,5 %, tout en s’engageant à exécuter son programme de rachat pour 1.350 milliards d’euros d’actifs jusqu’à fin juin 2021 au moins.

"En Chine, l’économie est moins léthargique"

En Chine, l’économie est moins

léthargique : de toutes les grandes économies, c’est là-bas que l’activité

est la plus proche de son niveau pré-pandémie. Plusieurs mois après les

entreprises, ce sont les ménages qui ont enfin rejoint l’effort de reprise. Les

ventes de détail ont progressé pour la première fois de l’année en août

(+0,5 %), tandis que le chômage a reculé à 5,6 %,

contre 5,7 % en juillet. Par ailleurs, la tendance à la détente de

l’inflation donne davantage de marge de manœuvre à la banque centrale.

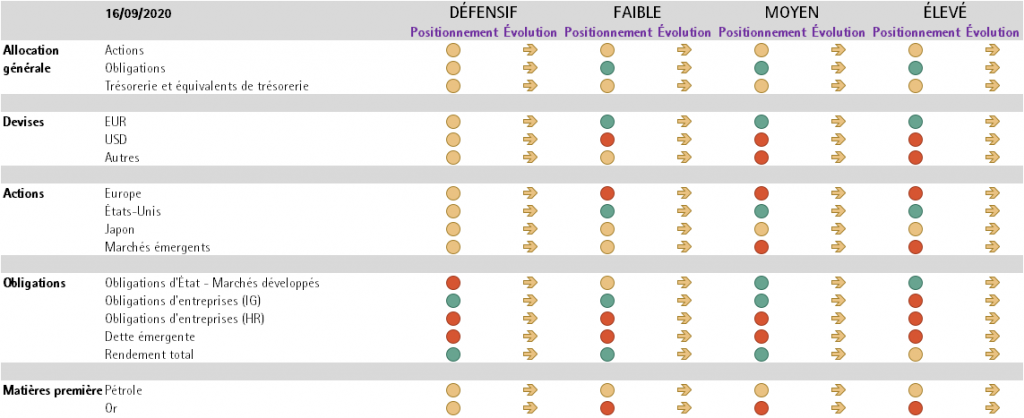

ACTIONS

La correction du marché n’a pas bouleversé les valorisations des actions,

qui restent plutôt élevées. Les résultats trimestriels, pourtant meilleurs que

prévu, n’ont pas engendré de fortes révisions des prévisions pour les

trimestres à venir. A noter cependant que les États-Unis ont été la seule zone

géographique où les prévisions globales de résultats ont été très légèrement

relevées. Même s’il s’agit de la région la plus chère, nous continuons de

préférer les États-Unis. C’est là-bas que se trouvent les plus grands acteurs de

l’économie numérique, entreprises qui continueront d’avoir le vent en poupe

tant que le virus sévira. Nous sous-pondérons toujours les actions européennes,

qui sous-performent le marché. Nos positions sur les marchés émergents ont été

ajustées pour refléter notre préférence pour les actions chinoises, qui ont mieux

résisté à la correction récente et bénéficient de fondamentaux solides. Pour

les autres pays émergents, notamment l’Inde et les pays d’Amérique latine, la

situation est plus complexe, ceux-ci luttant toujours contre la première vague

de Covid-19.

En termes de style, la rotation des actions de croissance en faveur des

actions « value » aura été brève et essentiellement américaine. Selon

nous, il n’existe actuellement aucun élément déclencheur capable d’assurer une

surperformance durable à ces dernières. De manière générale, compte tenu de la forte dispersion des rendements,

nous préférons sélectionner au cas par cas des valeurs de qualité dans

différents secteurs, tout en gardant un œil sur les secteurs bon marché et ceux

dont les prévisions de résultats pourraient être revues à la hausse.

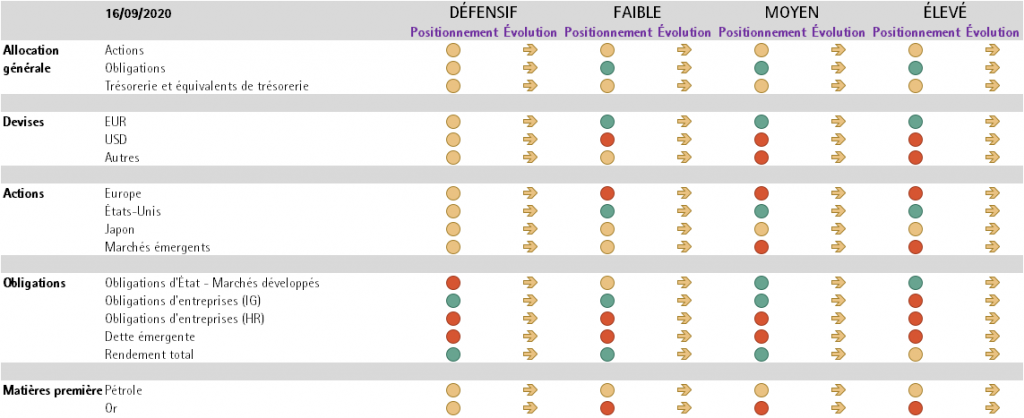

MARCHE OBLIGATAIRE

Les largesses continues des banques centrales dopent les

prix des emprunts d'État et, pour l’heure, les rendements semblent stables.

Nous conservons néanmoins notre exposition aux titres indexés sur l’inflation

dans ce segment, car ils devraient continuer de progresser au fur et à mesure

que la reprise montera en puissance et que la probabilité de raffermissement de

l’inflation augmentera.

Du côté des obligations d’entreprises, la quête de

rendement s’intensifie et les spreads se sont fortement resserrés. Ils

devraient désormais évoluer dans une fourchette : l’action des banques

centrales empêche tout élargissement significatif et il faudrait un catalyseur

puissant (un vaccin, par exemple) pour provoquer un nouveau resserrement. La

tendance à la dégradation des notes de crédit semble avoir touché son point

d’inflexion au troisième trimestre grâce aux nombreuses émissions d’obligations

« d’usage général », les entreprises continuant de renforcer leurs

bilans. Parallèlement, les investisseurs font preuve d’un solide appétit pour

les nouvelles émissions et refusent de délaisser les anges déchus.

Sur le

segment de la dette émergente, nous pensons que les titres d’entreprises

devraient se redresser à la faveur de la réduction des dépenses

d’investissement et de la rigueur financière. Plus précisément, la baisse des taux locaux permet aux entreprises des

marchés émergents de remplacer leur dette en devise forte par une dette en

devise locale, ce qui accroît la solidité de leurs bilans. En outre, les

valorisations sont attrayantes : corrigé de la duration, le différentiel

de rendement par rapport aux obligations d'entreprises américaines reste

historiquement élevé (environ 316 points de base). Pour les profils

défensifs et à faible risque, l’exposition à la dette émergente, jusqu’alors

entièrement axée sur les emprunts d’État en devise forte, a été déplacée vers

les crédits en devise forte (la moitié de l’exposition pour les profils

défensifs, la totalité pour les profils à faible risque).

CONCLUSION

Si l’économie était une personne, elle serait en train de bailler, de s’étirer mollement, d’envisager de se lever, avec la chanson de Greenday, «Wake me up when September ends », en fond sonore, pendant que les banques centrales et les pouvoirs publics lui enlèvent la couette et essaient de la pousser hors du lit. Les marchés, se nourrissant d’espoir, de liquidité et de dynamique des résultats, semblent oublier que cela prend du temps et que seul un vaccin (efficace et accepté) convaincra l’économie mondiale de sortir de sa torpeur.

More

July 18, 2024

BilboardBILBoard August 2024 – Stocks get tha...

Based on the Committee of 15th July 2024 Over the past few weeks, two important developments have played out for investors. Firstly, US inflation...

July 16, 2024

NewsTourism, a fragile pillar of Europe&#...

Accounting for around 10% of the EU's GDP, tourism is one of the key pillars of the European economy, with a considerable impact on...

July 1, 2024

NewsCan US households continue driving gr...

Consumers are the Atlas holding up the American economy. With the US representing around one-quarter of global output, and with personal consumption accounting for an...

June 21, 2024

BilboardBILBoard – Summer 2024

Despite tight monetary conditions, the global economy held up remarkably well throughout the first half of 2024. From this point on, it appears to be...