mars 1, 2023

BILBoardBILBoard Mars 2023 : Données robustes et inflation persistante

Si l’économie est certes en perte de vitesse, elle se montre plus résiliente que ne le pensaient initialement les marchés. L’inflation demeure quant à elle trop élevée, plaidant en faveur d’une poursuite du resserrement monétaire des banques centrales. Par conséquent, l’aversion pour le risque est de mise sur les marchés, certains participants commençant une nouvelle fois à envisager un scénario de stagflation.

Jusqu’ici, les acteurs des marchés étaient tout disposés à croire que les banques centrales ne tarderaient pas à contenir l’inflation et qu’un revirement accommodant était imminent. Les données publiées récemment dépeignent toutefois un tableau radicalement différent. L’indicateur d’inflation privilégié par la Fed, à savoir l’indice des dépenses de consommation des ménages (PCE), a enregistré dernièrement sa progression mensuelle la plus importante en près de deux ans. Dans la zone euro, l’inflation sous-jacente a une fois de plus battu un record en janvier, et les estimations flash en provenance d’Espagne et de France indiquent que les prix ont continué de grimper en février. En bref, les statistiques démontrent que la désinflation des biens a ses limites et que les pressions sur les prix dans le secteur des services seront plus difficiles à éradiquer.

Dès lors que le marché du travail se montre obstinément robuste de part et d’autre de l’Atlantique (même si de légères brèches apparaissent à qui sait se montrer attentif), le risque d’une poursuite des pressions haussières sur les salaires, avec à la clé une augmentation de la demande et de la consommation, demeure bien réel.

Les banques centrales se livrent ainsi à un véritable numéro d’équilibriste : elles doivent mettre juste ce qu’il faut de pression pour éviter une spirale salaires-prix, tout en évitant d’aller trop loin dans leur resserrement pour éviter un « atterrissage brutal ». La marge d’erreur est considérable, d’autant lorsque l’on sait que les mesures prises jusqu’ici n’ont pas encore exercé leur plein effet sur l’économie réelle.

Comme l’a suggéré récemment Claudio Borio, Chef du Département monétaire et économique de la Banque des règlements internationaux (souvent considérée comme la banque des banques centrales), il pourrait s’agir d’un processus en dents de scie : « Les banques centrales peuvent tout à fait ralentir le rythme du resserrement pour l’ajuster, puis devoir l’accélérer à nouveau. Il n’y a aucun mal à cela... Le plus important à l’heure actuelle, c’est de ne pas crier victoire trop vite. »

À l’origine, les marchés avaient tablé sur un atterrissage tout en douceur, les banques centrales atteignant simplement leur taux terminal avant de commencer à l’abaisser vers la fin de l’année, permettant ainsi à l’économie de repartir. Certains pensaient même que l’on échapperait à un atterrissage quel qu’il soit.

Toutefois, il devient de plus en plus manifeste que le retour à des niveaux d’inflation que la Fed et la BCE peuvent tolérer sera long, douloureux et complexe.

Dans le cycle de resserrement à l’œuvre partout dans le monde, la Chine fait figure d’exception. En effet, les incertitudes entourant la trajectoire de la politique monétaire en vigueur dans le pays ne préoccupent pas autant les investisseurs. L’inflation y est contenue, et l’économie reprend des couleurs à la suite de l’abandon de la politique « zéro Covid ». Pékin a promis d’apporter un soutien « indéfectible » aux entreprises tant publiques que privées, et semble vouloir alimenter la demande intérieure, grâce à’une enveloppe de 5 milliards CNY (720 millions USD) qui a été consacrée à l’émission de bons d’achat et de subventions destinées à favoriser la consommation.

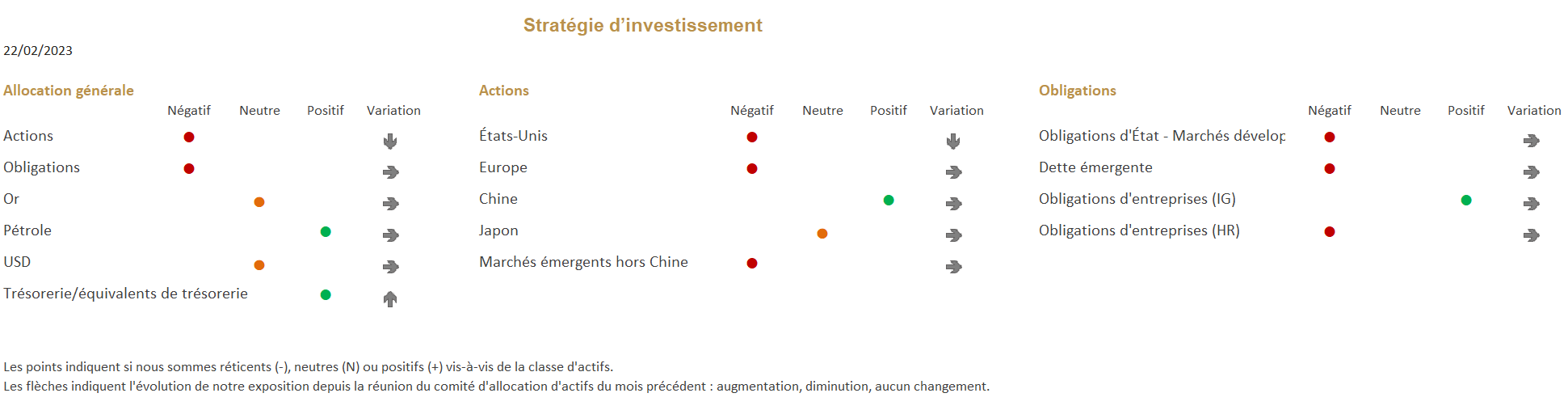

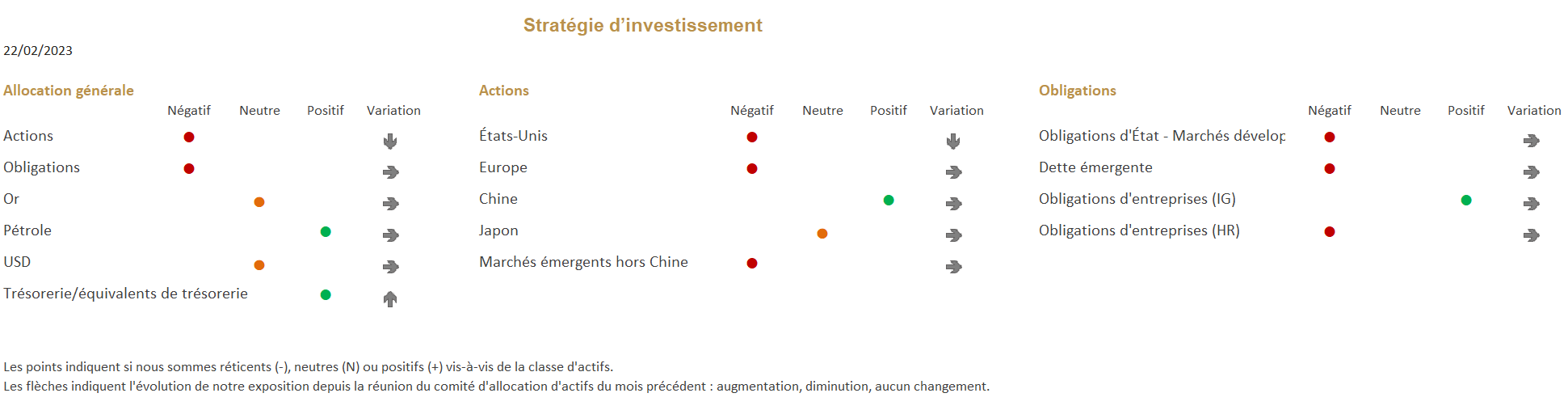

Stratégie d’investissement

La persistance de l’inflation, avec les mesures politiques que cela implique, a mis les investisseurs dans une situation difficile, ce que les Anglais appellent métaphoriquement un « sticky wicket ». Les férus de sport savent que cette expression nous vient du cricket. Elle désigne un terrain qui sèche rapidement sous l’effet du soleil après une averse et sur lequel il est difficile de frapper dès lors que les mouvements des balles peuvent y être imprévisibles. La métaphore convient tout particulièrement ici. En effet, elle rend bien le fait que les liquidités injectées par les banques centrales s’évaporent, entraînant volatilité et évolutions imprévisibles sur les marchés financiers. Dans un tel contexte, nous continuons pour l’heure de sous-pondérer les actions et les obligations.

Sur le front des actions, difficile d’imaginer les marchés internationaux poursuivre encore longtemps leur progression tant qu’il n’apparaîtra pas plus clairement que la Fed et les autres banques centrales peuvent abandonner progressivement leur trajectoire de resserrement. Ainsi, nous avons à nouveau réduit notre sous-pondération aux actions américaines et affichons désormais la même allocation aux actions américaines et européennes. Parmi les mandats défensifs, qui ne sont pas exposés aux actions, nous avons atténué le risque en réduisant notre surpondération des obligations investment grade (nous avons verrouillé des bénéfices après une période de contraction des spreads). Le produit de ces deux opérations a été conservé sous forme d’équivalents de trésorerie, afin de pouvoir réinvestir lorsque les conditions seront plus intéressantes. Pour les mandats exposés aux actions, nous privilégions la Chine en termes de régions ainsi qu’une approche de type barbell entre les styles croissance et valeur.

Dans l’univers obligataire, le rebond international de tous les records a été interrompu par de nouvelles craintes concernant l’inflation et la perspective de politiques monétaires préconisant des taux « plus élevés pendant une période prolongée ». Les attentes du marché se mettent progressivement au diapason des orientations des banques centrales et les taux à long terme se situent désormais aux alentours de nos niveaux cibles de fin d’année. Dans ce contexte, nous nous sommes demandé s’il convenait ou non d’allonger la duration. Dès lors que le sentiment est actuellement baissier sur le marché et que nous avons étoffé la duration à l’occasion du comité intérimaire du 10 février, nous avons décidé d’attendre, mais surveillons la situation de près afin de déceler un point d’entrée nous permettant d’exploiter la hausse des rendements.

Nous maintenons la surpondération des obligations investment grade. La compression des spreads semble marquer une pause après une période robuste, bien que nous notions que les spreads européens demeurent larges par rapport à leurs homologues américains d’un point de vue historique. Nous apprécions notamment les emprunts hypothécaires danois, assortis de perspectives de performance séduisantes (en particulier pour les coupons entre 5-6 %).

Les flux en faveur des obligations ont fait machine arrière ces dernières semaines, notamment à l’extrémité la plus risquée du spectre du crédit. Nous sommes pour l’heure satisfaits de notre sous-pondération sur les titres à haut rendement (HR), étant donné que les valorisations ne reflètent pas pleinement le risque de récession selon nous. Là où nous sommes exposés à cette classe d’actifs, nous privilégions le segment BB ainsi que les CoCo (coupons intéressants et banques toujours bien capitalisées qui offrent des bénéfices généreux). À noter que le HR européen est légèrement mieux valorisé, son homologue américain affichant une duration plus longue et une qualité moindre.

L’or a clôturé le mois de janvier en hausse de plus de 5 % avant de subir une correction en février, le dollar ayant fait montre d’un regain de vigueur aidé par des mesures plus incisives du côté de la Fed. À plus long terme, l’or conserve tout son attrait en tant que source de valeur et de diversification au sein d’un portefeuille. Nous conservons toutefois une exposition neutre dès lors que le marché du travail demeure tendu aux États-Unis et que l’IPC sous-jacent suggère une inflation persistante, deux facteurs susceptibles de continuer à soutenir le dollar et, partant, à faire pression sur le cours de l’or.

Conclusion

Jusqu’à récemment, les investisseurs voyaient pour ainsi dire la vie en rose, convaincus que les banques centrales seraient à même de maîtriser rapidement et efficacement les pressions exercées sur les prix. Mais il apparaît de plus en plus clairement que la tâche ne sera pas aussi facile que prévu. Si les autorités monétaires n’ont cessé de marteler que les taux resteraient élevés pendant une période prolongée, les marchés n’étaient visiblement pas disposés à écouter. Aujourd’hui, les données les ramènent à la dure réalité et leur imposent le constat suivant : les banques centrales sont encore loin d’arriver au bout de leur combat contre l’inflation.

Authors

Disclaimer

All financial data and/or economic information released by this Publication (the “Publication”); (the “Data” or the “Financial data

and/or economic information”), are provided for information purposes only,

without warranty of any kind, including without limitation the warranties of merchantability, fitness for a particular

purpose or warranties and non-infringement of any patent, intellectual property or proprietary rights of any party, and

are not intended for trading purposes. Banque Internationale à Luxembourg SA (the “Bank”) does not guarantee expressly or

impliedly, the sequence, accuracy, adequacy, legality, completeness, reliability, usefulness or timeless of any Data.

All Financial data and/or economic information provided may be delayed or may contain errors or be incomplete.

This disclaimer applies to both isolated and aggregate uses of the Data. All Data is provided on an “as is” basis. None of

the Financial data and/or economic information contained on this Publication constitutes a solicitation, offer, opinion, or

recommendation, a guarantee of results, nor a solicitation by the Bank of an offer to buy or sell any security, products and

services mentioned into it or to make investments. Moreover, none of the Financial data and/or economic information contained on

this Publication provides legal, tax accounting, financial or investment advice or services regarding the profitability or

suitability of any security or investment. This Publication has not been prepared with the aim to take an investor’s particular investment objectives,

financial position or needs into account. It is up to the investor himself to consider whether the Data contained herein this

Publication is appropriate to his needs, financial position and objectives or to seek professional independent advice before making

an investment decision based upon the Data. No investment decision whatsoever may result from solely reading this document. In order

to read and understand the Financial data and/or economic information included in this document, you will need to have knowledge and

experience of financial markets. If this is not the case, please contact your relationship manager. This Publication is prepared by

the Bank and is based on data available to the public and upon information from sources believed to be reliable and accurate, taken from

stock exchanges and third parties. The Bank, including its parent,- subsidiary or affiliate entities, agents, directors, officers,

employees, representatives or suppliers, shall not, directly or indirectly, be liable, in any way, for any: inaccuracies or errors

in or omissions from the Financial data and/or economic information, including but not limited to financial data regardless of the

cause of such or for any investment decision made, action taken, or action not taken of whatever nature in reliance upon any Data

provided herein, nor for any loss or damage, direct or indirect, special or consequential, arising from any use of this Publication

or of its content. This Publication is only valid at the moment of its editing, unless otherwise specified. All Financial data and/or

economic information contained herein can also quickly become out-of- date. All Data is subject to change without notice and may not be

incorporated in any new version of this Publication. The Bank has no obligation to update this Publication upon the availability of new data,

the occurrence of new events and/or other evolutions. Before making an investment decision, the investor must read carefully the terms and

conditions of the documentation relating to the specific products or services. Past performance is no guarantee of future performance.

Products or services described in this Publication may not be available in all countries and may be subject to restrictions in some persons

or in some countries. No part of this Publication may be reproduced, distributed, modified, linked to or used for any public or commercial

purpose without the prior written consent of the Bank. In any case, all Financial data and/or economic information provided on this Publication

are not intended for use by, or distribution to, any person or entity in any jurisdiction or country where such use or distribution would be

contrary to law and/or regulation. If you have obtained this Publication from a source other than the Bank website, be aware that electronic

documentation can be altered subsequent to original distribution.

As economic conditions are subject to change, the information and opinions presented in this outlook are current only as of the date

indicated in the matrix or the publication date. This publication is based on data available to the public and upon information that is

considered as reliable. Even if particular attention has been paid to its content, no guarantee, warranty or representation is given to the

accuracy or completeness thereof. Banque Internationale à Luxembourg cannot be held liable or responsible with respect to the information

expressed herein. This document has been prepared only for information purposes and does not constitute an offer or invitation to make investments.

It is up to investors themselves to consider whether the information contained herein is appropriate to their needs and objectives or to seek advice

before making an investment decision based upon this information. Banque Internationale à Luxembourg accepts no liability whatsoever for any investment

decisions of whatever nature by the user of this publication, which are in any way based on this publication, nor for any loss or damage arising

from any use of this publication or its content. This publication, prepared by Banque Internationale à Luxembourg (BIL), may not be copied or

duplicated in any form whatsoever or redistributed without the prior written consent of BIL 69, route d’Esch ı L-2953 Luxembourg ı

RCS Luxembourg B-6307 ı Tel. +352 4590 6699 ı www.bil.com.

Read more

More

octobre 22, 2024

BILBoardBILBoard Novembre 2024 – Au-delà des ...

Si la course à la présidentielle américaine du 5 novembre s'accélère, l'activité demeure pour l’essentiel au point mort en raison de l’issue incertaine du scrutin...

octobre 2, 2024

BILBoardBILBoard octobre 2024 – La saison des...

Résumé Avec l’arrivée de l'automne, nous avons observé une poussée de volatilité sur les marchés des capitaux. Aux mauvais jours ont rapidement succédé de meilleurs...

septembre 3, 2024

BILBoardBILBoard Septembre 2024 – Les astres ...

Le mois d'août a été marqué par une super lune bleue, un phénomène rare qui ne se reproduira plus avant 2037. Il a également donné...

juillet 23, 2024

BILBoardBILBoard Août 2024 – Les actions affi...

Basé sur la Committee du 15 juillet 2024 Ces dernières semaines ont eu lieu deux événements notables, favorables aux investisseurs. Premièrement, l’inflation aux États-Unis...