février 27, 2024

BILBoardBILBoard mars 2024 – Les paris sur une baisse des taux d’intérêt s’amenuisent face à des données solides

Le printemps n’est plus très loin. Les journées s’allongent un peu et le soleil se fait moins timide. D’ailleurs le cerisier sur le parvis du siège de la BIL est déjà en fleurs. Les dernières statistiques économiques ont également un avant-goût de printemps.

Comme l’écrit le FMI dans ses dernières perspectives économiques, « l’économie mondiale fait toujours preuve d’une résilience remarquable et nous sommes désormais dans la descente finale avant un atterrissage en douceur, caractérisée par une diminution régulière de l’inflation et une croissance qui résiste ». Le consensus des économistes estime que la probabilité d’une récession au cours des 12 prochains mois s’amenuise de part et d’autre de l’Atlantique.

L’économie américaine se démarque vraiment par sa vigueur persistante dans la durée. Les entreprises sont optimistes quant aux conditions futures et l’activité manufacturière semble connaître un rattrapage par rapport aux services sur fond de reconstitution des stocks et de demande intérieure soutenue. La confiance des consommateurs a atteint son plus haut niveau depuis deux ans en janvier, notamment grâce à un marché du travail toujours dynamique : 353.000 emplois ont été créés en janvier, quasiment deux fois plus que ne le prévoyaient les marchés et nettement plus que les 100.000 postes par mois nécessaires pour accompagner la croissance de la population active. Le taux de chômage est quant à lui ressorti à 3,7 %.

Les excellentes statistiques publiées depuis le début de l’année permettent à la Fed de temporiser pour s’assurer que l’inflation suit un chemin durable vers les 2 %. L’inflation globale s’élève actuellement à + 3,1 % mais elle s’avère particulièrement persistante pour la composante des services (+ 5,4% en glissement annuel), en partie à cause de l’augmentation du coût du travail que les entreprises répercutent sur leurs clients. La bonne nouvelle est que les investisseurs ont revu à la baisse leurs anticipations de réduction des taux sans que cela ne perturbe les marchés. Début 2024, ils tablaient sur pas moins de sept baisses de taux cette année, contre seulement trois ou quatre désormais. Cela correspond mieux au diagramme en pointillés (« dot-plot ») de la Fed, qui laisse entrevoir une diminution cumulée de 0,75 point d’ici décembre. À la BIL, l’hypothèse de trois baisses de taux cette année à compter de juillet nous semble raisonnable.

Même dans la zone euro, les statistiques mettent en évidence une petiteembellie. Face à l’absence de récession technique, à la diminution de l’inflation et aux baisses de taux directeurs qui se profilent à l’horizon, le moral des investisseurs institutionnels (mesuré par l’indice ZEW), des consommateurs et des entreprises s’améliore. Si les indices des directeurs d’achats (PMI) ne montrent pas de reprise économique, ils indiquent cependant que l’activité s’est stabilisée. Tout n’est pas rose pour autant. Le durcissement des conditions financières se fait toujours sentir sur l’économie réelle, et le gros de l’impact reste à venir. 30 % des crédits hypothécaires à taux fixe arriveront à échéance cette année dans la zone euro, ce qui expose les ménages à des taux d’intérêts plus élevés. Cela pourrait freiner le rebond de la consommation qui devrait soutenir la croissance. Par ailleurs, le secteur de la construction reste soumis à une intense pression en raison de la hausse des taux d’intérêt et de l’essor du télétravail, qui ont perturbé les marchés de l’immobilier résidentiel et commercial.

En janvier, l’inflation annuelle est ressortie à + 2,8 % à l’échelle de la zone euro, contre + 2,9 % le mois précédent. Encore une fois, le principal coupable est le secteur des services, où la désinflation a été enrayée, les prix étant ressortis en hausse de 4 % sur un an pour le troisième mois d’affilée. Cela n’a pas échappé à la BCE, qui a souligné la nécessité d’observer unfrein de l’inflation salariale. Il y a tout de même undétail encourageant: la progression du salaire négocié est tombée à 4,5 % au quatrième trimestre 2023, contre 4,7 % précédemment. Toutefois, pour s’assurer qu’une tendance à la baisse s’est bien installée, la BCE a besoin d’au moins un autre trimestre de données et il faudra pour cela attendre la réunion du mois de juin.

Comme aux États-Unis, les investisseurs ont revu à la baisse leurs anticipations de réduction des taux dans la zone euro. La probabilité d’une diminution des taux de la BCE en avril s’élève désormais à 65 % alors que les cours reflétaient 1,5 baisse de taux début janvier. À la BIL, nous pensons que la première baisse des taux de la BCE interviendra en juin (ce qui reviendrait à devancer la Fed, ce qui est possible si les statistiques fléchissent) ou en juillet.

En Chine, l’économie reste faible et la reprise dépendra largement de mesures de relance gouvernementales. De bons chiffres de la consommation pendant les festivités du Nouvel An chinois ne sauraient être interprétés comme l’amorce d’un rebond durable de la consommation des ménages, ces derniers ayant tendance à épargner et à dépenser uniquement lors des grandes occasions. Par ailleurs, il convient de ne pas sous-estimer les répercussions potentielles de l’élection présidentielle aux États-Unis, notamment sur la bourse chinoise. En outre, Pékin poursuit le durcissement de la réglementation financière. Même s’il s’agit d’une amélioration nécessaire au développement à long terme des marchés de capitaux chinois, cela risque de miner encore plus le moral des investisseurs.

Stratégie d’investissement

Obligations

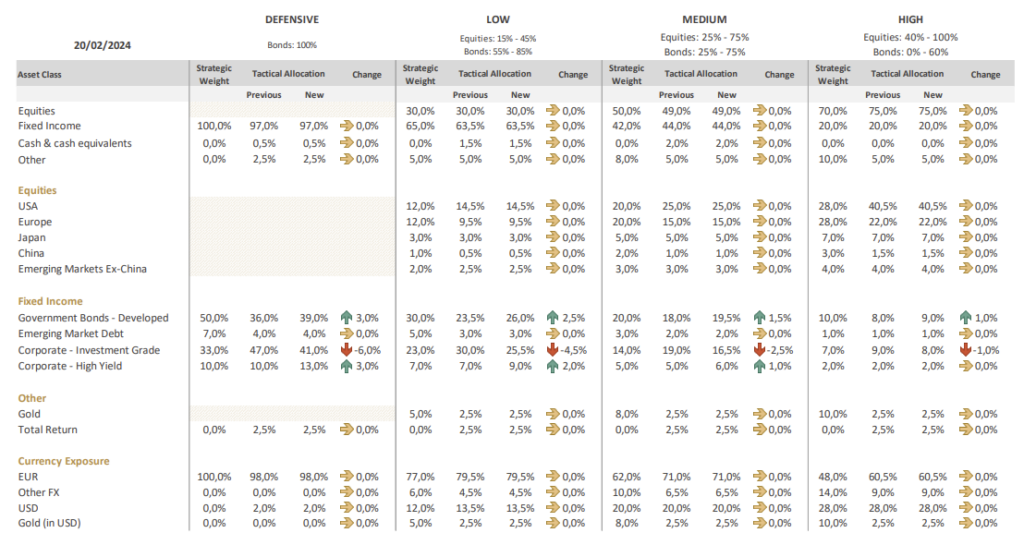

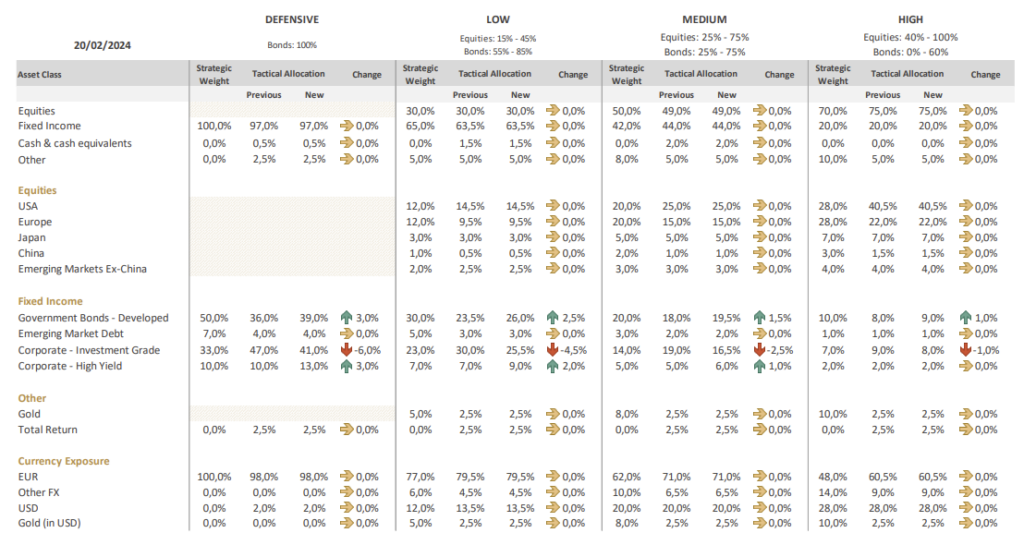

Conformément à notre objectif d’augmenter progressivement la duration, nous avons profité d’une correction pour accroître l’exposition aux obligations d’État. Dans la mesure où les rendements souverains ont enregistré une correction de part et d’autre de l’Atlantique et où les perspectives économiques en Europe sont moins bonnes, nous préférons renforcer notre exposition aux emprunts d’État européens plutôt qu’aux bons du Trésor américain. Même si les rendements pourraient encore augmenter légèrement, nous pensons que l’essentiel de la hausse est déjà derrière nous. Cela nous permet de profiter des rendements attrayants tant que nous en avons encore l’opportunité, ainsi que de renforcer notre protection contre un ralentissement économique. Nous avons financé cette opération en vendant la totalité de notre exposition résiduelle aux obligations à taux variable.

Pour tous les profils sauf le plus risqué (celui avec l’exposition aux actions la plus élevée), nous avons réduit notre exposition aux obligations investment grade (IG) au profit des obligations à haut rendement (HR) américaines, qui offrent un portage attrayant. L’année a bien commencé pour les obligations à haut rendement de part et d’autre de l’Atlantique. Cependant, avec les obstacles à la maturité qui se profilent en Europe, notre préférence va aux États-Unis, où cet problème est moins répandu. Comme c’est le cas sur le marché IG, les investisseurs parient sur un scénario d’atterrissage en douceur qui se traduira par des niveaux de spreads serrés. Les obligations HR restent sur une bonne dynamique et les prévisions formulées par les entreprises ne suggèrent pas de ralentissement soudain. Les taux de défaut devraient encore augmenter cette année mais devraient rester gérables et nettement inférieurs aux niveaux observés lors des crises précédentes. Néanmoins, nous privilégions les segments les plus qualitatifs du marché. Les positions concernées ont été couvertes en euros. À plus long terme, le dollar semble surévalué face à l’euro, d’où le maintien d’une exposition neutre au billet vert.

Dans l’ensemble, nous surpondérons toujours les obligations IG, qui sont portées par de puissants facteurs techniques, notamment une demande supérieure à l’offre. Nous observons toutefois que les spreads sont serrés. Par conséquent, un léger élargissement de ces derniers ne saurait être exclue. L’écart entre le segment IG européen et son homologue américain demeure important.

Actions

Dans l’ensemble, nous maintenons un positionnement neutre à l’égard des actions, avec une sous-pondération de l’Europe et de la Chine et une exposition neutre à l’égard des marchés émergents hors Chine et du Japon.

Les États-Unis font toujours l’objet d’une surpondération. Après 14 semaines de progression d’affilée (une série inédite depuis 1972), les actions américaines sont vraiment chères. Toutefois, la révision à la baisse des estimations de bénéfices est l’occasion pour les entreprises américaines de dépasser les attentes du marché, d’autant que la croissance économique est forte à l’heure actuelle. Nous sommes d’autant plus sereins que nous disposons toujours d’une protection à la baisse (par le biais d’options) si jamais la volatilité devait s’accentuer.

Les actions américaines offrent une exposition sans égal aux thèmes structurels que sont l’intelligence artificielle (IA) et la numérisation. Il est possible que nous soyons à l’aube d’un nouveau cycle tiré par l’IA, avec à la clé des gains de productivité et une meilleure rentabilité. Dans un contexte de relocalisation de l’industrie et de relance orchestrée par l’État (CHIPS Act et IRA), les entreprises américaines investissent massivement dans leur capacité manufacturière, dans l’IA et la robotique. Ces efforts semblent déjà porter leurs fruits avec une productivité au plus haut depuis 2009 aux États-Unis (abstraction faite de la pandémie).

Sur le plan sectoriel, nous continuons de surpondérer l’énergie (une protection contre le risque géopolitique), la consommation de base (pour son profil défensif) et les valeurs américaines de la consommation discrétionnaire. Nous recommandons toujours de surpondérer le secteur des technologies de l’information, tout en conseillant aux investisseurs qui ont profité du rebond tiré par l’IA amorcé en octobre 2023 de veiller à rééquilibrer leur exposition afin de prendre une partie de leurs plus-values.

Le secteur des services aux collectivités est ramené de positif à neutre. Le prix auquel les opérateurs peuvent vendre l’électricité est étroitement lié au prix du gaz et, par conséquent, leurs marges pourraient connaître une certaine érosion à l’avenir. L’Europe a entamé l’année 2024 avec des stocks de gaz historiquement élevés (86 % des capacités), qui s’explique notamment par une demande atone en raison de l’activité économique poussive et d’une météo clémente (comme en témoigne le cerisier en fleurs évoqué plus haut). Les tarifs restent élevés mais l’attractivité du secteur en tant que pari sur les dividendes s’en trouve amoindrie.

Disclaimer

All financial data and/or economic information released by this Publication (the “Publication”); (the “Data” or the “Financial data

and/or economic information”), are provided for information purposes only,

without warranty of any kind, including without limitation the warranties of merchantability, fitness for a particular

purpose or warranties and non-infringement of any patent, intellectual property or proprietary rights of any party, and

are not intended for trading purposes. Banque Internationale à Luxembourg SA (the “Bank”) does not guarantee expressly or

impliedly, the sequence, accuracy, adequacy, legality, completeness, reliability, usefulness or timeless of any Data.

All Financial data and/or economic information provided may be delayed or may contain errors or be incomplete.

This disclaimer applies to both isolated and aggregate uses of the Data. All Data is provided on an “as is” basis. None of

the Financial data and/or economic information contained on this Publication constitutes a solicitation, offer, opinion, or

recommendation, a guarantee of results, nor a solicitation by the Bank of an offer to buy or sell any security, products and

services mentioned into it or to make investments. Moreover, none of the Financial data and/or economic information contained on

this Publication provides legal, tax accounting, financial or investment advice or services regarding the profitability or

suitability of any security or investment. This Publication has not been prepared with the aim to take an investor’s particular investment objectives,

financial position or needs into account. It is up to the investor himself to consider whether the Data contained herein this

Publication is appropriate to his needs, financial position and objectives or to seek professional independent advice before making

an investment decision based upon the Data. No investment decision whatsoever may result from solely reading this document. In order

to read and understand the Financial data and/or economic information included in this document, you will need to have knowledge and

experience of financial markets. If this is not the case, please contact your relationship manager. This Publication is prepared by

the Bank and is based on data available to the public and upon information from sources believed to be reliable and accurate, taken from

stock exchanges and third parties. The Bank, including its parent,- subsidiary or affiliate entities, agents, directors, officers,

employees, representatives or suppliers, shall not, directly or indirectly, be liable, in any way, for any: inaccuracies or errors

in or omissions from the Financial data and/or economic information, including but not limited to financial data regardless of the

cause of such or for any investment decision made, action taken, or action not taken of whatever nature in reliance upon any Data

provided herein, nor for any loss or damage, direct or indirect, special or consequential, arising from any use of this Publication

or of its content. This Publication is only valid at the moment of its editing, unless otherwise specified. All Financial data and/or

economic information contained herein can also quickly become out-of- date. All Data is subject to change without notice and may not be

incorporated in any new version of this Publication. The Bank has no obligation to update this Publication upon the availability of new data,

the occurrence of new events and/or other evolutions. Before making an investment decision, the investor must read carefully the terms and

conditions of the documentation relating to the specific products or services. Past performance is no guarantee of future performance.

Products or services described in this Publication may not be available in all countries and may be subject to restrictions in some persons

or in some countries. No part of this Publication may be reproduced, distributed, modified, linked to or used for any public or commercial

purpose without the prior written consent of the Bank. In any case, all Financial data and/or economic information provided on this Publication

are not intended for use by, or distribution to, any person or entity in any jurisdiction or country where such use or distribution would be

contrary to law and/or regulation. If you have obtained this Publication from a source other than the Bank website, be aware that electronic

documentation can be altered subsequent to original distribution.

As economic conditions are subject to change, the information and opinions presented in this outlook are current only as of the date

indicated in the matrix or the publication date. This publication is based on data available to the public and upon information that is

considered as reliable. Even if particular attention has been paid to its content, no guarantee, warranty or representation is given to the

accuracy or completeness thereof. Banque Internationale à Luxembourg cannot be held liable or responsible with respect to the information

expressed herein. This document has been prepared only for information purposes and does not constitute an offer or invitation to make investments.

It is up to investors themselves to consider whether the information contained herein is appropriate to their needs and objectives or to seek advice

before making an investment decision based upon this information. Banque Internationale à Luxembourg accepts no liability whatsoever for any investment

decisions of whatever nature by the user of this publication, which are in any way based on this publication, nor for any loss or damage arising

from any use of this publication or its content. This publication, prepared by Banque Internationale à Luxembourg (BIL), may not be copied or

duplicated in any form whatsoever or redistributed without the prior written consent of BIL 69, route d’Esch ı L-2953 Luxembourg ı

RCS Luxembourg B-6307 ı Tel. +352 4590 6699 ı www.bil.com.

Read more

More

juillet 3, 2025

NewsNégociations UE-États-Unis : la date ...

Écrit le 1er juillet L'échéance du 9 juillet, date à laquelle les partenaires commerciaux des États-Unis doivent avoir conclu un accord commercial pour éviter les...

juillet 3, 2025

BILBoardBILBoard Été 2025 – Sous le soleil de...

Depuis les creux d'un marché baissier, les actions américaines ont orchestré un rallye de dix mille milliards de dollars, atteignant des sommets historiques. L’été...

juin 24, 2025

NewsLe rebond en trompe l’œil du commerce...

La menace des droits de douane américains a déclenché une augmentation du commerce international aussi bref que spectaculaire. Alors que le calme revient, entreprises, économistes...

juin 12, 2025

NewsPerspectives à mi-année 2025 : Approf...

Un début d'année 2025 en dents de scie Lorsque nous avons publié nos perspectives pour 2025, intitulées "Tides of Change", nous nous attendions à une...