Choose Language

May 4, 2021

NewsBILBoard – Avril/mai 2021 – La lumière au bout du tunnel : une lumière plus intense, un tunnel plus court

Meilleures que prévu, les données macroéconomiques du mois d’avril donnent à penser que le rebond de l’économie est en bonne voie, dans certaines régions plus que dans d’autres. La reprise est soutenue par des politiques budgétaires et monétaires accommodantes, tandis que l’accélération de la campagne de vaccination (plus d'un milliard de doses ont été injectées à l’échelle mondiale) laisse entrevoir une lumière plus intense au bout du tunnel de la pandémie.

Mais selon l’adage que l’on ne peut pas faire d’omelette sans casser des œufs, l’inflation pourrait toutefois voler la vedette. Les goulets d’étranglement dans les chaînes d’approvisionnement, la pénurie mondiale de puces électroniques, la demande latente et la hausse des cours des matières premières sont autant de facteurs qui accréditent le scénario d’un rebond de l’inflation. Cela étant, nous pensons que les pressions sur les prix seront temporaires et qu’elles n’augurent pas d’un resserrement monétaire prématuré. Les communiqués des grandes banques centrales et les points morts d’inflation donnent à penser que les autorités et les marchés partagent ce point de vue.

Vient ensuite la question des taux d’intérêt. En début d’année, dicté par l’évolution des taux des emprunts d’état américain – le premier marché mondial, qui détermine les prix des actifs mondiaux –, les obligations ont cédé du terrain, la perspective d'une hausse de l’inflation incitant les investisseurs à les écarter de leurs portefeuilles. Les rendements des bons du Trésor américain à 10 ans ont ainsi dépassé la barre des 1,7 %. Depuis, les banques centrales semblent avoir apaisé les craintes des marchés, en les assurant qu’elles ne leur couperaient pas l’herbe sous le pied tant que la reprise ne sera pas solidement installée. Pour l’instant, nous estimons que la possibilité d’une nouvelle pentification de la courbe américaine est limitée et nous tablons sur une augmentation progressive des rendements à 10 ans, le mot clé ici étant « progressive ».

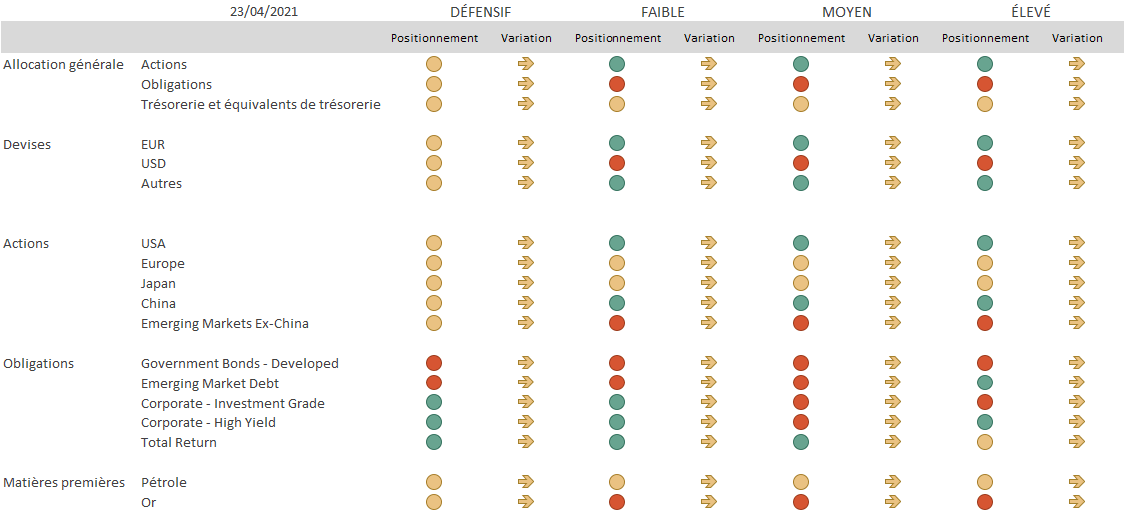

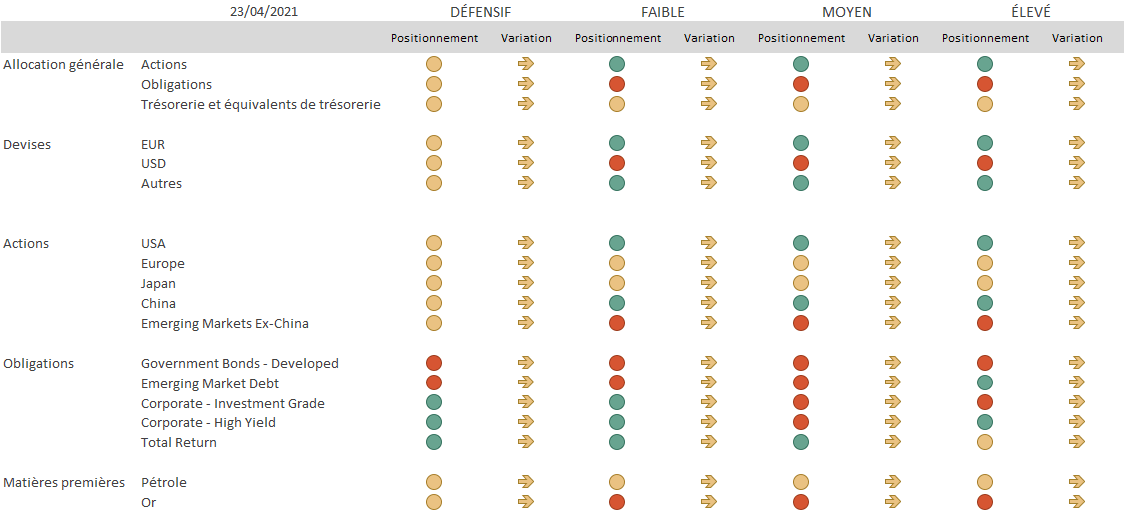

Ce scénario – légère hausse des taux conjuguée à une embellie des données économiques – est favorable à la prise de risque. Par conséquent, nous surpondérons les actions et la dette d’entreprise et sous-pondérons les emprunts d’État « core » et la duration.

Actions

Les actions s’inscrivent toujours en hausse tout en affichant une volatilité relativement faible, soutenues par des révisions de bénéfices positives, des liquidités abondantes et l’optimisme entourant la réouverture prochaine des économies. Une hausse modérée des taux d’intérêt, notre scénario de base, ne devrait pas compromettre la tendance générale à la reprise, mais elle signifie que les décisions en matière d’allocation sectorielle et de style seront déterminantes pour la performance.

Sur le plan de l’allocation géographique, nous continuons de privilégier les États-Unis et la Chine. Ces régions, en véritables locomotives, devraient ouvrir la voie à une reprise mondiale généralisée. Aux États-Unis, la consommation et les entreprises jouent pleinement leur rôle de moteurs de la croissance (les ventes au détail ont augmenté de 9,8 % en mars) et le président Biden joue à fond la carte de la relance budgétaire. Pour financer cette dernière, les démocrates proposent une hausse de l’impôt sur les sociétés ainsi qu’une augmentation de l’impôt sur les plus-values pour les Américains les plus fortunés (le taux de ce dernier passerait de 20 à 39,6 %). L’économie américaine devrait selon nous pouvoir largement absorber les hausses d’impôts proposées et les marchés, d’ailleurs, ont à peine réagi à ces annonces. L’opposition des Républicains pourrait toutefois conduire à une révision à la baisse des mesures proposées. Il est d’ailleurs à noter que si ce projet de loi est adopté, une grande partie de l’argent sera réinjectée dans l’économie et redistribuée notamment aux ménages à faibles revenus, dopant ainsi leur pouvoir d’achat, ce qui serait une bonne chose pour les perspectives macroéconomiques et, in fine, pour les entreprises.

S’agissant du style, nous affichons un biais en faveur des valeurs de rendement aux États-Unis, où la dynamique macroéconomique est plus solide. Sur le plan sectoriel, nous avons une préférence pour les valeurs cycliques, qui devraient profiter du raffermissement de l’économie et des investissements dans les infrastructures (valeurs du secteur des matériaux de bases et de l’industrie). D’après Moody's, les ménages, à l’échelle mondiale, ont épargné 5.400 milliards USD supplémentaires (plus de 6 % du PIB), dont 2.000 milliards pour les ménages américains (il s’agit pour l’essentiel d’une épargne de précaution mais ce chiffre s’explique aussi par la fermeture ou la réduction de l’activité de nombreuses entreprises). La réouverture devrait inciter les ménages à réinjecter cette épargne dans l’économie, ce qui devrait donner un coup de fouet au secteur de la consommation discrétionnaire. Nous avons également une préférence pour les services aux collectivités, en particulier pour les valeurs qui profiteront de la transition énergétique (Joe Biden, pour rappel, s’est engagé à réduire de moitié les émissions nettes de gaz à effet de serre de son pays d’ici à 2030 par rapport aux niveaux de 2005).

La Chine, locomotive de l’économie mondiale, a enregistré une croissance de 18,3 % (annualisée) au premier trimestre. Après la récente correction, les valorisations sont relativement bon marché par rapport aux autres places mondiales et le marché d’actions onshore est soutenu par l’afflux massif de capitaux étrangers et par la dynamique des introductions en bourse.

En Europe, le rebond de la croissance est freiné par le retard pris dans la campagne de vaccination et par le fait que tous les États membres de l’UE n’ont pas encore approuvé le plan de relance de 750 milliards EUR, laissant la BCE assumer le gros du fardeau au moins jusqu’à juillet. Au chapitre des bonnes nouvelles, la Cour constitutionnelle allemande a finalement donné son feu vert à la ratification du plan par l’Allemagne. La confiance des ménages reste fragile, ce qui n’est guère surprenant au regard de la dynamique du marché de l’emploi et des restrictions liées au Covid-19. Bien que l’Europe ait traditionnellement un profil « value » et profite à ce titre de la hausse des taux et de la pentification de la courbe, nous hésiterons à surpondérer la région tant que les perspectives resteront incertaines.

Les marchés émergents hors Chine sont encore aux prises avec la pandémie, en particulier l’Inde, tandis que plusieurs banques centrales (Russie, Brésil, Turquie…) ont commencé à relever leurs taux face à la montée de l’inflation. Nous sous-pondérons par conséquent les actions émergentes.

Obligations

La hausse des rendements a marqué une pause temporaire, mais au bout du compte, nous pensons qu’ils continueront d’augmenter progressivement au fur et à mesure de la reprise économique. Par conséquent, nous sous-pondérons les emprunts d’État et la duration.

Dans la mesure où les banques centrales devraient continuer d’apporter un certain soutien, où la situation macroéconomique s’améliore et où les investisseurs semblent envisager l’issue de la pandémie, les obligations d’entreprises investment grade devraient continuer d’afficher de bonnes performances. La forte demande pour les nouvelles émissions, le ralentissement de l’offre des nouvelles émissions et les flux entrants élevés créent une situation favorable et les spreads de crédit enregistrent une volatilité très faible. Limiter le risque de duration tout en descendant sur l’échelle de la qualité de crédit reste la meilleure recette.

Pour les investisseurs qui peuvent supporter des risques supplémentaires, le marché des obligations à haut rendement est le choix idéal. Les flux de capitaux, les liquidités abondantes et les plans de relance gouvernementaux sont autant de facteurs de soutien (auxquels s’ajoute la hausse des cours du pétrole pour le marché américain). Les tendances continuent de s’améliorer pour l’évolution des notations, avec un ratio d’amélioration vs. dégradation qui s’approche de 2 aux États-Unis et en Europe, en clair qu’il y a presque deux fois plus de relèvements de note que de rétrogradations.

La conjoncture est favorable à la dette émergente et le restera, tant que les taux réels américains demeureront négatifs et que la hausse des rendements sera progressive. Au sein de notre exposition à la dette émergente, nous privilégions les titres d’entreprise libellés en devise forte, qui affichent des profils ajustés du risque plus intéressants. Les obligations d'entreprises résistent mieux à une hausse des rendements réels que les emprunts d’État.

Devises et matières premières

Nos prévisions à long terme sur le dollar américain restent négatives. En l’absence d’un durcissement de ton de la part de la Fed et compte tenu des déficits jumeaux, nous pensons que le billet vert restera sous pression, même s’il pourrait profiter provisoirement d’une recrudescence de la pandémie, des risques géopolitiques et d’une prolongation des confinements en Europe.

Nous adoptons un positionnement neutre sur l’or, que nous utilisons dans nos portefeuilles à des fins de diversification. Toutefois, si les cours devaient atteindre le seuil de résistance supérieur (1825 USD), nous envisagerions d'alléger nos positions. Notre positionnement sur le pétrole est également neutre. Les cours sont soumis à des forces opposées. Côté hausse, un dollar faible, une offre limitée de l’OPEP et une demande qui grimpe timidement (en particulier avec la reprise des vols des compagnies aériennes). Côté baisse, la prolongation des confinements et l’intention de l’Iran de reprendre la production.

Conclusion

Comme à pratiquement chaque reprise économique, la reprise actuelle n’est pas parfaitement synchronisée et les disparités entre les pays sont visibles. Toutefois, il est préférable, pour les investisseurs que nous sommes, de nous concentrer sur les opportunités plutôt que d’accorder une importance excessive aux nuages qui obscurcissent le tableau. Pour l'instant, nous sommes bien positionnés pour profiter de la phase haussière du cycle dans les régions où les indicateurs macroéconomiques sont au vert. Comme indiqué précédement, les décisions en matière de style et d’allocation sectorielle seront déterminantes pour la performance. Les rendements dépendent en grande partie des mouvements des marchés de taux et il faudra donc surveiller ces derniers de près.

More

July 18, 2024

BilboardBILBoard August 2024 – Stocks get tha...

Based on the Committee of 15th July 2024 Over the past few weeks, two important developments have played out for investors. Firstly, US inflation...

July 16, 2024

NewsTourism, a fragile pillar of Europe&#...

Accounting for around 10% of the EU's GDP, tourism is one of the key pillars of the European economy, with a considerable impact on...

July 1, 2024

NewsCan US households continue driving gr...

Consumers are the Atlas holding up the American economy. With the US representing around one-quarter of global output, and with personal consumption accounting for an...

June 21, 2024

BilboardBILBoard – Summer 2024

Despite tight monetary conditions, the global economy held up remarkably well throughout the first half of 2024. From this point on, it appears to be...