Choose Language

July 11, 2019

BILBoard Juillet 2019 – Des banques centrales conciliantes et un rameau d’olivier pour les échanges commerciaux

Depuis l'édition de juin du BILBoard, « Donald Trump fait des tarifs douaniers son arme de persuasion massive », les inquiétudes relatives au commerce mondial se sont apaisées.

Le président américain Donald Trump et le dirigeant

chinois Xi Jingping se sont rencontrés en marge du sommet du G20 à Osaka, une

réunion qui s’est soldée par une trêve temporaire dans le cadre du conflit

commercial. Donald Trump a gelé « au moins pour le moment » le projet

de relèvement des droits de douane sur 300 milliards de dollars

supplémentaires de produits chinois et a adopté une attitude plus conciliante à

l’égard de Huawei (ce qui n’est pas sans rappeler ce qui s’est passé avec le

groupe ZTE). En contrepartie, la Chine a accepté d’augmenter ses achats de

produits américains afin de réduire le déficit commercial. Ces décisions ont

amplifié le sentiment positif qui avait déjà gagné les actifs risqués après

l'annonce par la Réserve fédérale (Fed) et la Banque centrale européenne (BCE)

d'un éventuel assouplissement monétaire lors de leurs réunions de juin.

Aux États-Unis, les marchés tablent désormais sur une

réduction des taux d’intérêt en juillet avec une probabilité proche de

100 %, bien que le graphique à point de la Fed (« Fed dot

plot ») implique qu'une telle décision ne sera pas prise avant 2020.

Pourtant, nous avons tendance à croire que le marché pourrait avoir raison sur

ce point. Il suffit qu’un responsable de la Fed change d’opinion pour que la

majorité penche en faveur d'une baisse de taux en 2019. Et même si l’économie

américaine semble toujours relativement bien se porter (2,5 % de

croissance du PIB attendu cette année), elle commence à donner des signes de

faiblesse dans certains domaines comme la création d’emplois. Jerome Powell a

déclaré qu’il valait mieux prévenir que guérir, autrement dit qu’il vaut mieux

agir avant que les choses ne se dégradent. La Fed pourrait justifier une

« réduction préventive » par le fait que l’inflation reste inférieure

à son objectif de 2 %, que les PMI manufacturiers mondiaux ne sont pas si

favorables et que rien n’a été scellé au niveau du commerce mondial. En effet,

n'oublions pas qu'en novembre dernier, les États-Unis et la Chine semblaient

être sur le point de conclure un accord quand le dialogue s’est soudainement

interrompu.

En Europe, l’indice PMI manufacturier reste sous la

barre des 50 (qui délimite la frontière entre contraction et expansion), mais

les services résistent bien à la guerre commerciale, ce qui permet aux PMI

composites de se stabiliser quelque peu. La principale nouvelle est la

nomination de Christine Lagarde à la tête de la BCE pour succéder à Mario

Draghi au terme de son mandat en octobre. Les investisseurs en obligations ont

bien accueilli cette décision, car Mme Lagarde devrait renforcer les mesures de

relance par le biais de baisses de taux et d'une nouvelle série d’achats

d’obligations. Mario Draghi y a déjà fait allusion lors de la dernière réunion

à Sintra, et nous espérons que des éclaircissements seront apportés le 25

juillet, à l’occasion de la prochaine réunion de politique monétaire. Les

marchés anticipent une réduction de 10 points de base (de -0,4 % à

-0,5 %) du taux de la facilité de dépôt avant septembre. Toutefois, tandis

qu'aux États-Unis les observateurs se demandent si la Fed satisfera les

attentes de Wall Street et baissera les taux en juillet, la question clé en

Europe est de savoir si la BCE dispose des outils nécessaires pour mener à bien

sa politique.

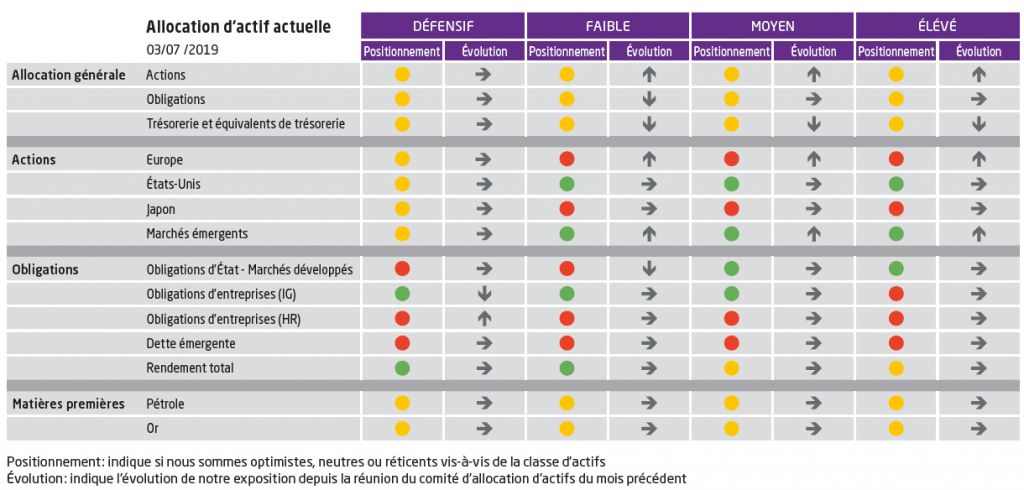

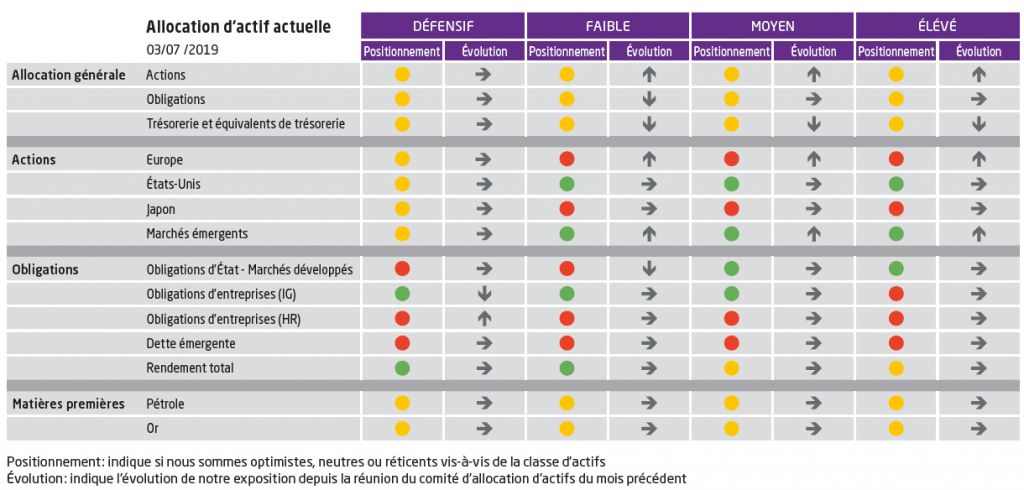

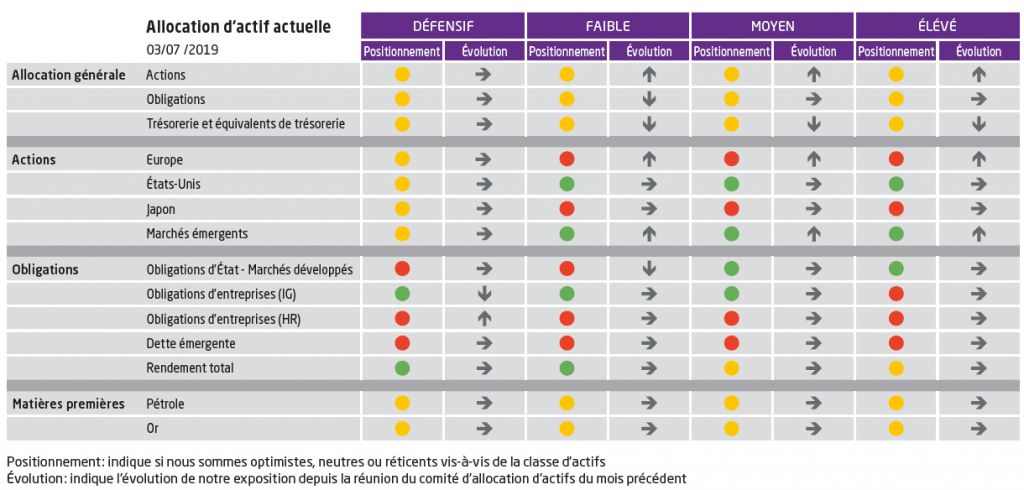

Marché des actions

En amont de la réunion du G20, que nous considérions

comme un événement n’ayant que deux issues possibles, nous avons fait preuve de

prudence et clôturé les options d’achat ouvertes lors de notre comité

d'allocation de juin, en prenant les bénéfices.

Puis, au regard du ton accommodant des banques

centrales et de la trêve temporaire de la guerre commerciale (qui a créé un

plancher à court terme pour les actifs risqués), nous avons relevé notre

exposition aux actions de sous-pondération à neutre lors du comité de juillet,

en effectuant des achats en Europe et dans les marchés émergents (avec une

préférence pour l’Asie émergente). Ces deux régions tireront parti d’une

évolution plus favorable des négociations sur le commerce.

À l’approche de la prochaine saison de publication

des résultats, l’Europe (avec un rapport cours / bénéfice prévisionnel de

14,2x) commence à paraître quelque peu attrayante par rapport au marché

américain déjà onéreux (rapport cours / bénéfice prévisionnel de 18,1x), alors

que le consensus table sur une croissance des bénéfices positive, de 4,3 %

en Europe. Les marchés émergents sont sensibles au cycle mondial et, maintenant

que les banques centrales entrent en jeu pour prolonger l'expansion, ils

semblent moins exposés au risque. Les valorisations sont raisonnables (rapport

cours / bénéfice prévisionnel de 13,0x) et les révisions de bénéfices sont

orientées à la hausse. En outre, l’adoption par la Fed d’une politique plus

accommodante pourrait exercer une pression baissière sur le dollar, dont la

vigueur a historiquement pénalisé les marchés émergents.

Dans

l’attente de la publication des résultats des entreprises, nous conservons nos

pondérations sectorielles qui favorisent les biens de consommation de base.

Nous sous-pondérerons la consommation discrétionnaire.

Marché obligataire

La situation sur les marchés obligataires est quelque

peu différente, les investisseurs en obligations hésitant à partager

l’optimisme affiché sur les marchés d’actions : les marchés des emprunts

d'État ont à peine répercuté les résultats positifs du G20 et le club autrefois

très exclusif des pays affichant des rendements à long terme négatifs s’est

élargi pour accueillir le Danemark, les Pays-Bas, l’Autriche, la France, la

Suède et la Finlande.

Nous privilégions les obligations européennes Investment

Grade (IG), qui tireront parti de l’assouplissement de la politique de la

BCE. La demande pour cette classe d’actifs reste soutenue, comme en témoignent

les flux de capitaux et le fait que les nouvelles émissions sont facilement

absorbées. Nous surpondérons légèrement la duration dans ce segment, en

l'absence de moteurs évidents de hausse des rendements. Pour ce qui est de nos

autres placements obligataires, nous conservons une duration neutre.

Notre positionnement sur les obligations IG

américaines est neutre. Sur ce marché, un des facteurs favorables est la

diminution des coûts de couverture supportés par les investisseurs

internationaux qui se tournent vers les États-Unis, tandis que l’univers de la

dette à rendement négatif s’est élargi, ce qui rend les obligations IG

américaines relativement intéressantes. En outre, étant donné que de plus en

plus d’entreprises américaines se financent en euros, l’offre pourrait diminuer

sur le marché du dollar. Enfin, alors que le S&P 500 a atteint un

sommet historique, les spreads ont à peine évolué et le marché du crédit

pourrait rattraper une partie de son retard. A contrario,, la situation reste plus

compliquée sur le front des fondamentaux de solvabilité .

Nous maintenons la sous-pondération des obligations

d’État, et axons notre faible exposition sur les pays périphériques pour des

raisons de portage.

Devises

Le comité a profité de cette occasion pour

neutraliser l’exposition au dollar au sein des portefeuilles via une

couverture. En effet, si la Fed baisse ses taux en juillet, cela exercera une

pression à la baisse sur le billet vert, et nous avons jugé prudent d’avoir une

exposition aux devises plus équilibrée.

Globalement, nous ne décelons pas encore de signes de

récession économique ni de tassement des bénéfices, et les banques centrales

semblent déterminées à laisser le cycle s’achever en douceur. Ce dernier a

battu un record au cours du mois en enregistrant son 121e mois

d’expansion ininterrompue : les Beatles ne sont pas restés ensemble aussi

longtemps !

Les États-Unis et la Chine s’éloignant désormais du précipice où les plongerait une guerre commerciale, nous estimons qu’une exposition plus neutre aux actions est justifiée. Naturellement, nous réévaluerons régulièrement notre position et, si les risques s’intensifient, nous reviendrons à une sous-pondération.

More

July 18, 2024

BilboardBILBoard August 2024 – Stocks get tha...

Based on the Committee of 15th July 2024 Over the past few weeks, two important developments have played out for investors. Firstly, US inflation...

July 16, 2024

NewsTourism, a fragile pillar of Europe&#...

Accounting for around 10% of the EU's GDP, tourism is one of the key pillars of the European economy, with a considerable impact on...

July 1, 2024

NewsCan US households continue driving gr...

Consumers are the Atlas holding up the American economy. With the US representing around one-quarter of global output, and with personal consumption accounting for an...

June 21, 2024

BilboardBILBoard – Summer 2024

Despite tight monetary conditions, the global economy held up remarkably well throughout the first half of 2024. From this point on, it appears to be...