März 27, 2024

BILBoardBILBoard-Newsletter – April 2024: Die Wanderdünen der Investitionslandschaft

Die Investitionslandschaft hat sich insofern neu formiert, als die maßgeblichen Zentralbanken die Inflation offenbar erfolgreich unter Kontrolle gebracht haben, ohne einen tiefgreifenden Wirtschaftsabschwung auszulösen. Gleichzeitig sind die Erwartungen an Zinssenkungen etwas zurückgegangen, ohne dass dies zu Marktstörungen führte. Diese Entwicklungen haben in Kombination mit Unternehmensgewinnen, die besser als erwartet ausfielen, sowie der Begeisterung um KI die globalen Aktienindizes im vergangenen Monat auf neue Allzeithochs getrieben. Der S&P 500, der Nasdaq, der japanische Nikkei 225, der deutsche DAX und der französische CAC 40 haben allesamt neue Höchststände erreicht. Trotz der teureren Bewertungen könnte die Dynamik in nächster Zeit stark bleiben, und weniger risikoscheue Anleger könnten auf den Zug aufspringen, um das Aufwärtspotenzial zu nutzen – ganz so, wie wir es Mitte März bei unseren Profilen mit hoher Risikotoleranz getan haben.

Gesamtwirtschaftlicher Ausblick

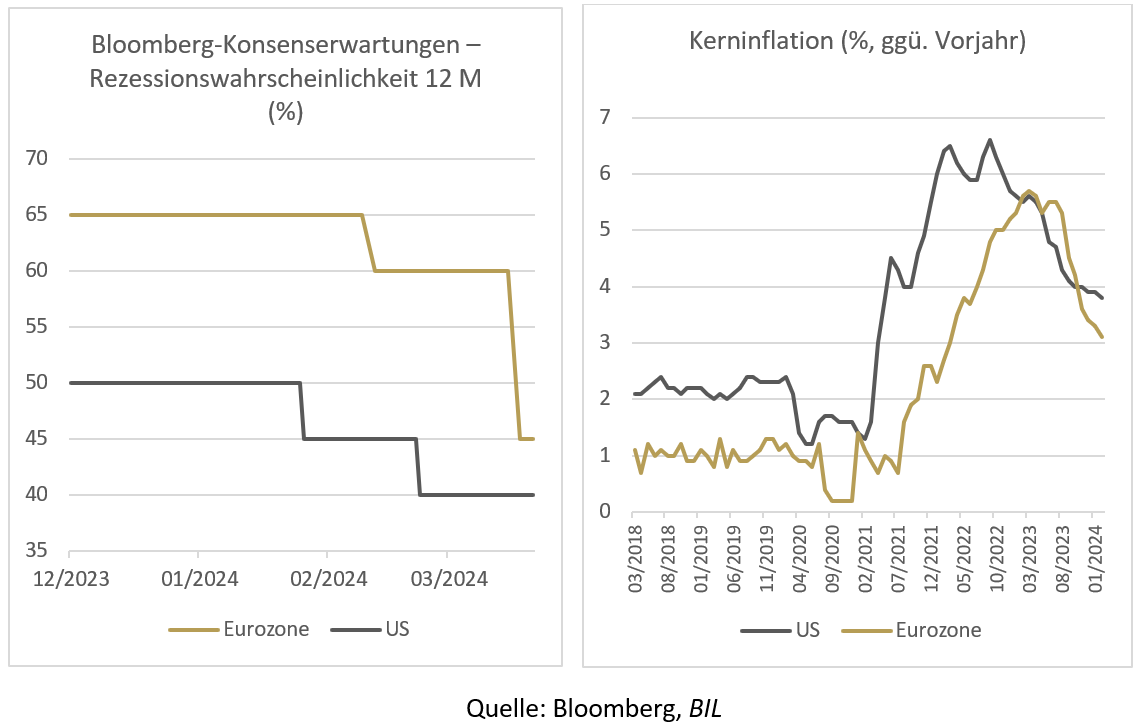

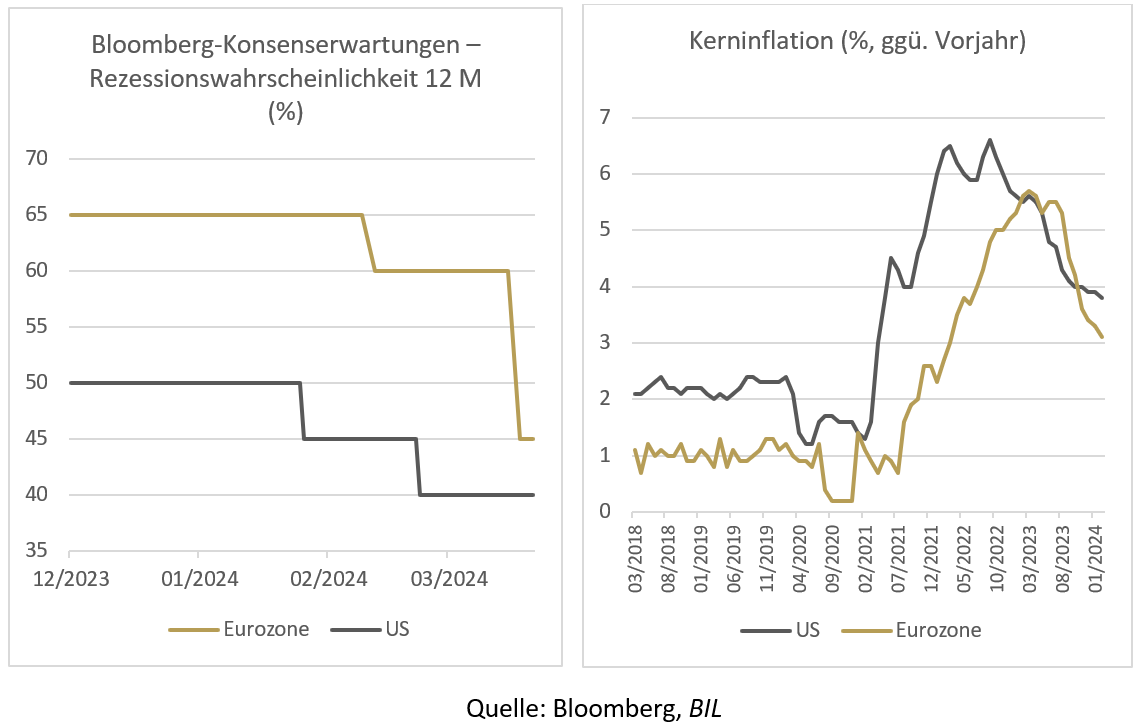

Die neuesten Daten deuten auf ein stabiles makroökonomisches Umfeld hin, während die Wirtschaftsexperten auf beiden Seiten des Atlantiks ihre Rezessionserwartungen zurückgeschraubt haben.

In den USA wird erwartet, dass sich das zuvor hohe Wachstum (3,2 % im vierten Quartal) dieses Jahr abschwächt und sich das „No Landing“-Szenario bewahrheitet. Die Kerninflation setzt ihren allmählichen Abwärtstrend fort und es gibt Anzeichen für eine Entspannung am Arbeitsmarkt, sodass eine Zinssenkung im Juni denkbar wäre. Aktien haben Ende 2023 aufgrund der Hoffnung, dass die Fed in diesem Jahr bis zu sechs Zinssenkungen vornehmen könnte, stark angezogen. Und obwohl die Erwartungen der Anleger mit nur noch drei oder vier Zinssenkungen (das Punktdiagramm der Fed deutet auf drei hin) inzwischen moderater ausfallen, hat sich diese Rally fortgesetzt. Zinssenkungen werden also wieder ausgeklammert – nicht etwa, weil die Anleger sich übermäßig um die Inflation sorgen, sondern weil sie in Bezug auf die Wirtschaft optimistischer sind. Diese These wird durch die unerwartet starken Unternehmensgewinne untermauert, denn die Unternehmen im S&P 500 übertrafen die Schätzungen insgesamt um 8 %.

In der Eurozone werden keine großen Erwartungen an das diesjährige Wachstum gehegt. Da das Wachstum jedoch nur sehr kurz unter null gesunken ist, könnte die Abwendung einer stärkeren Rezession vielleicht bereits als weiche Landung wahrgenommen werden. Der Arbeitsmarkt als entscheidender Faktor weist eine Arbeitslosenquote von 6,4 % auf, was ein neues Allzeittief darstellt. Unterdessen scheinen die EMI die Talsohle dank des Dienstleistungssektors durchschritten zu haben, und der europäische Economic Surprise Index ist zum ersten Mal seit Mai 2023 wieder positiv.

Wenngleich Deutschland noch immer mit strukturellen Problemen zu kämpfen hat, gibt es einige Anzeichen für eine Verbesserung. So stieg der ifo-Geschäftsklimaindex im Februar leicht an, da die Unternehmen die Zukunftsaussichten weniger negativ einschätzten, und die deutsche Industrieproduktion stieg zum ersten Mal seit neun Monaten wieder an. Bezüglich der Geldpolitik hat die EZB signalisiert, dass sie im Juni erstmals Zinssenkungen vornehmen könnte. Sie wartet auf weitere Daten zu den Lohnabrechnungen sowie den Preisanpassungen der Unternehmen, die in der Regel zu Beginn des Kalenderjahres erfolgen.

In Japan leiten die Rückkehr der Inflation und der darauffolgende Ausstieg aus der Negativzinspolitik eine Wende ein. Die Makrodaten, die durch den Konsum belastet werden, könnten sich allmählich verbessern: Bei den jährlichen Tarifverhandlungen im Frühjahr (Shuntō) erwirkten die japanischen Arbeitnehmer die größte Lohnerhöhung seit drei Jahrzehnten (durchschnittlich 4 %, nach 3,6 % im Vorjahr).

Die gesamtwirtschaftliche Lage in China ist nach wie vor schwierig. Die Anleger hatten gehofft, dass die jährlichen „Zwei Sitzungen“ ein konkretes, großangelegtes Konjunkturpaket der Regierung hervorbringen würden, was jedoch im Sande verlief.

Anlagestrategie

Wachsender Optimismus bezüglich der Weltwirtschaft und verbesserte Erträge tragen zu einem Anstieg der globalen Aktienmärkte bei. Die Marktbreite verbessert sich, und wir glauben, dass die Dynamik auf kurze Sicht anhalten könnte, da die Anleger nicht nur die wenigen handverlesenen KI-Gewinner wahrnehmen, sondern auch Chancen in anderen Sektoren sowie Regionen außerhalb der USA in Betracht ziehen.

Da Zinssenkungen ohne eine kurz darauffolgende Rezession die Aktienmärkte in der Regel in die Höhe treiben, ist es sinnvoll, das Engagement in Aktien der Industrienationen aufzustocken, sofern dies mit der Risikobereitschaft vereinbar ist.

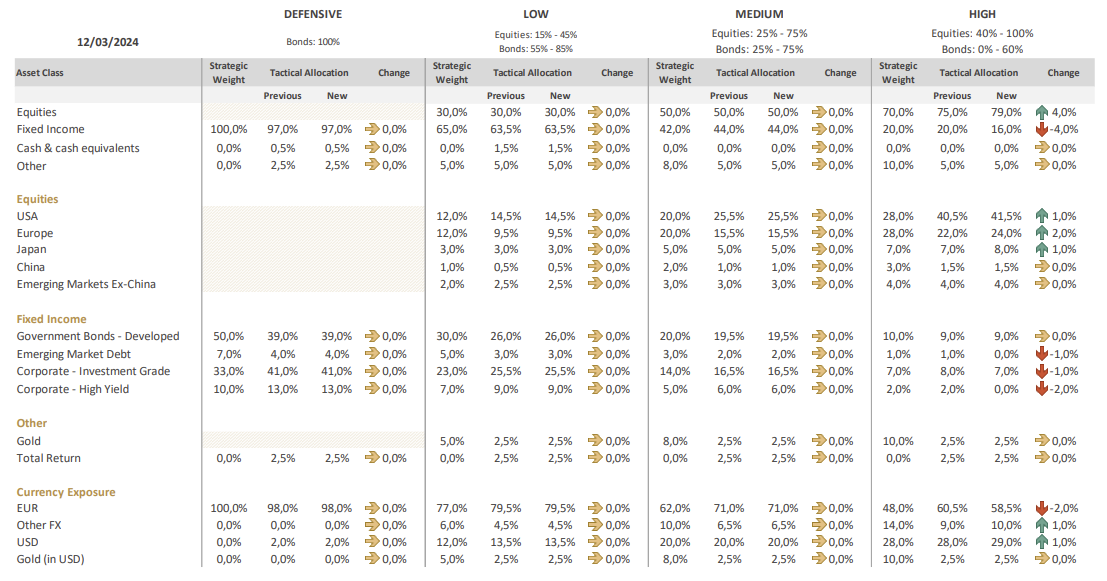

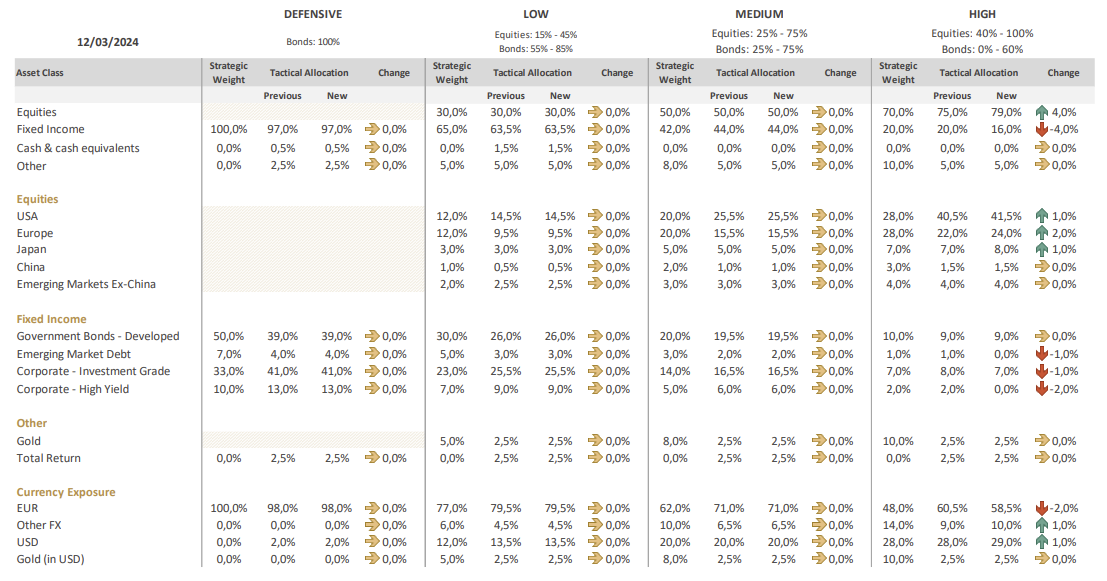

Daher haben wir bei hohen Risikoprofilen unsere allgemeine Übergewichtung in Aktien wie folgt erhöht:

- Aufstockung des Engagements in den USA – Die USA haben eine einzigartige Stellung bei strukturellen Themen wie KI und Digitalisierung, während die Erträge 2024 aufgrund der robusten Wirtschaft, sinkender Zinsen und eines schwächeren USD weiterhin positiv überraschen könnten.

- Verringerung unserer Untergewichtung von europäischen Aktien – Die Bewertungen sind niedrig und in bestimmten Branchen sehen wir Lichtblicke. Zum Beispiel entwickelt sich eine Handvoll Luxusunternehmen trotz der Schwäche in China gut, und einige Unternehmen haben ein Quasi-Monopol in Teilen der Halbleiterlieferkette. Wir weisen darauf hin, dass unser Schwerpunkt auf Kerneuropa liegt und wir derzeit auf britische und Schweizer Aktien verzichten.

- Umgewichtung Japans von neutral zu übergewichtet – Während die jüngsten Makrodaten besser sind als befürchtet, fördern die Unternehmensreformen den Shareholder Value und die Eigenkapitalrendite.

Zur Finanzierung dieser Käufe reduzierten wir unser Engagement an den Kreditmärkten und erhöhten damit die Gesamtduration des risikoreichen Portfolios.

In Portfolios mit geringem und mittlerem Risiko ist das Aktienengagement unserer Ansicht nach angemessen und insgesamt neutral positioniert, da die geringere Gewichtung von Aktien durch eine Übergewichtung von europäischen Investment-Grade-Unternehmensanleihen und US-Hochzinsanleihen kompensiert wird.

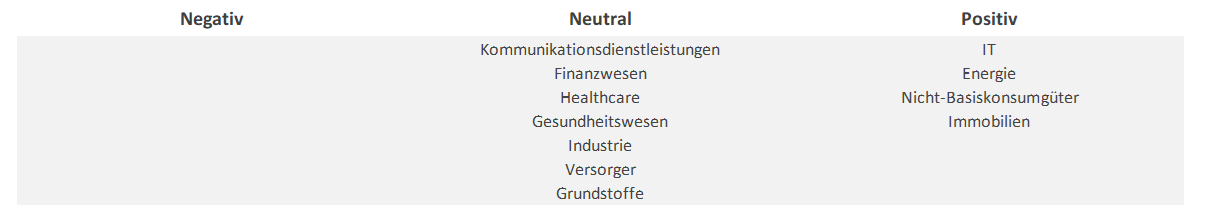

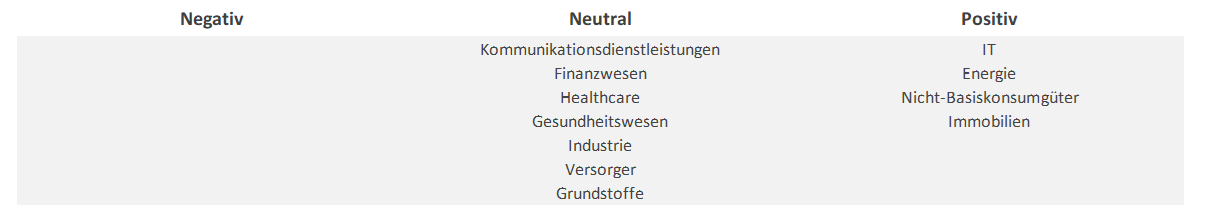

Außerdem haben wir im Rahmen unserer März-Sitzung unsere Sektorpräferenzen überarbeitet, um den aktuellen Entwicklungen Rechnung zu tragen.

Immobilien stuften wir von neutral auf positiv, da der Sektor aufgrund der niedrigeren Zinsen aufatmen kann. Im Übrigen meiden wir Gewerbeimmobilien und konzentrieren uns auf Logistik- und Wohnimmobilien.

Die europäischen Nicht-Basiskonsumgüter wurden ebenfalls von neutral auf positiv heraufgestuft, da der Sektor von dem wiedergewonnenen Vertrauen in Luxusgüter und Autos profitiert. Darüber hinaus dürften eine niedrigere Inflation und nicht ausgegebene überschüssige Ersparnisse dazu beitragen, dass sich der Konsum in Europa in der zweiten Jahreshälfte 2024 erholt.

Gleichzeitig wurde der Basiskonsumgütersektor auf neutral herabgestuft. In den USA macht sich die Kluft zwischen der florierenden Wirtschaft und einkommensschwächeren Haushalten deutlich bemerkbar. Unternehmen, deren Zielgruppe der herkömmliche Privatverbraucher ist, bekommen diesen Druck zu spüren. Des Weiteren besteht das Risiko, dass der Markt die Auswirkungen von Medikamenten zur Gewichtsreduktion auf die Nachfrage nach Lebensmitteln und Snacks überbewertet. Dadurch könnte dieser defensive Sektor weniger stark zulegen als in der Vergangenheit, selbst wenn die Stimmung am Markt zu mehr Risikobereitschaft umschwenkt. Denn die Erträge bleiben durch die begrenzte Volumenerholung und die beobachtete Einschränkung des Lebensmittel- und Alkoholkonsums gefährdet.

Der Grundstoffsektor wurde von negativ auf neutral hochgestuft. Besonders schätzen wir den Teilsektor Baustoffe, da die Hersteller die Preise hier erfolgreich erhöhen, während ihre Inputkosten sinken: Die Kosten für Energie (Elektrizität, Erdgas und Kohle), Stahl usw. sind im Vergleich zu 2023 allesamt zurückgegangen. In den kommenden Monaten könnte das Volumen weiterhin stagnieren, doch die Zahl der Baugenehmigungen und Baubeginne dürfte durch Zinssenkungen steigen, sodass das Volumen letztlich zunehmen könnte. Der Bergbau steht allerdings aufgrund der anhaltenden Schwäche des chinesischen Immobiliensektors nach wie vor unter Druck. Eisenerz nähert sich einem Siebenmonatstief, was negative Auswirkungen auf die Unternehmen des Teilsektors hat.

Bevorzugte Sektoren

Fazit

Filmfans haben vielleicht gemerkt, dass der Blockbuster „Dune: Part Two“ dem BILBoard-Newsletter dieses Monats als Inspiration diente. Wie auf dem Planeten Arrakis mit seinen Sandstürmen lauern auch hier weiterhin Gefahren unter der Oberfläche, und wie bei den scharfzahnigen Sandwürmern aus dem Film weiß man nie, wann sie auftauchen. Wenngleich die makroökonomischen Aussichten derzeit günstig sind, können wir einen unerwarteten Schock nicht ausschließen, da die finanziellen Bedingungen schwieriger werden, wobei Gewerbeimmobilien besonders anfällig erscheinen. Gleichzeitig ist die geopolitische Lage unsicher. Das vielleicht größte Risiko besteht jedoch in der wechselhaften Stimmung, die sehr schnell umschlagen könnte.

Aus diesem Grund bemühen wir uns nur bei Profilen mit einer hohen Risikotoleranz um eine Steigerung der Zugewinne. Beruhigend ist allerdings die Tatsache, dass der Löwenanteil unserer Aktienübergewichtung in den USA liegt, wo wir über Optionen, die erst nach der Juni-Sitzung des FOMC auslaufen, einen beträchtlichen Abwärtsschutz erworben haben.

Disclaimer

All financial data and/or economic information released by this Publication (the “Publication”); (the “Data” or the “Financial data

and/or economic information”), are provided for information purposes only,

without warranty of any kind, including without limitation the warranties of merchantability, fitness for a particular

purpose or warranties and non-infringement of any patent, intellectual property or proprietary rights of any party, and

are not intended for trading purposes. Banque Internationale à Luxembourg SA (the “Bank”) does not guarantee expressly or

impliedly, the sequence, accuracy, adequacy, legality, completeness, reliability, usefulness or timeless of any Data.

All Financial data and/or economic information provided may be delayed or may contain errors or be incomplete.

This disclaimer applies to both isolated and aggregate uses of the Data. All Data is provided on an “as is” basis. None of

the Financial data and/or economic information contained on this Publication constitutes a solicitation, offer, opinion, or

recommendation, a guarantee of results, nor a solicitation by the Bank of an offer to buy or sell any security, products and

services mentioned into it or to make investments. Moreover, none of the Financial data and/or economic information contained on

this Publication provides legal, tax accounting, financial or investment advice or services regarding the profitability or

suitability of any security or investment. This Publication has not been prepared with the aim to take an investor’s particular investment objectives,

financial position or needs into account. It is up to the investor himself to consider whether the Data contained herein this

Publication is appropriate to his needs, financial position and objectives or to seek professional independent advice before making

an investment decision based upon the Data. No investment decision whatsoever may result from solely reading this document. In order

to read and understand the Financial data and/or economic information included in this document, you will need to have knowledge and

experience of financial markets. If this is not the case, please contact your relationship manager. This Publication is prepared by

the Bank and is based on data available to the public and upon information from sources believed to be reliable and accurate, taken from

stock exchanges and third parties. The Bank, including its parent,- subsidiary or affiliate entities, agents, directors, officers,

employees, representatives or suppliers, shall not, directly or indirectly, be liable, in any way, for any: inaccuracies or errors

in or omissions from the Financial data and/or economic information, including but not limited to financial data regardless of the

cause of such or for any investment decision made, action taken, or action not taken of whatever nature in reliance upon any Data

provided herein, nor for any loss or damage, direct or indirect, special or consequential, arising from any use of this Publication

or of its content. This Publication is only valid at the moment of its editing, unless otherwise specified. All Financial data and/or

economic information contained herein can also quickly become out-of- date. All Data is subject to change without notice and may not be

incorporated in any new version of this Publication. The Bank has no obligation to update this Publication upon the availability of new data,

the occurrence of new events and/or other evolutions. Before making an investment decision, the investor must read carefully the terms and

conditions of the documentation relating to the specific products or services. Past performance is no guarantee of future performance.

Products or services described in this Publication may not be available in all countries and may be subject to restrictions in some persons

or in some countries. No part of this Publication may be reproduced, distributed, modified, linked to or used for any public or commercial

purpose without the prior written consent of the Bank. In any case, all Financial data and/or economic information provided on this Publication

are not intended for use by, or distribution to, any person or entity in any jurisdiction or country where such use or distribution would be

contrary to law and/or regulation. If you have obtained this Publication from a source other than the Bank website, be aware that electronic

documentation can be altered subsequent to original distribution.

As economic conditions are subject to change, the information and opinions presented in this outlook are current only as of the date

indicated in the matrix or the publication date. This publication is based on data available to the public and upon information that is

considered as reliable. Even if particular attention has been paid to its content, no guarantee, warranty or representation is given to the

accuracy or completeness thereof. Banque Internationale à Luxembourg cannot be held liable or responsible with respect to the information

expressed herein. This document has been prepared only for information purposes and does not constitute an offer or invitation to make investments.

It is up to investors themselves to consider whether the information contained herein is appropriate to their needs and objectives or to seek advice

before making an investment decision based upon this information. Banque Internationale à Luxembourg accepts no liability whatsoever for any investment

decisions of whatever nature by the user of this publication, which are in any way based on this publication, nor for any loss or damage arising

from any use of this publication or its content. This publication, prepared by Banque Internationale à Luxembourg (BIL), may not be copied or

duplicated in any form whatsoever or redistributed without the prior written consent of BIL 69, route d’Esch ı L-2953 Luxembourg ı

RCS Luxembourg B-6307 ı Tel. +352 4590 6699 ı www.bil.com.

Read more

More

Oktober 22, 2024

BILBoardBILBoard November 2024 – Die US-Wahle...

Der Wahlkampf nimmt im Vorfeld der US-Präsidentschaftswahlen am 5. November an Fahrt auf. Die Geschäftstätigkeit ist derweil aufgrund der Ungewissheit über den Wahlausgang und die...

Oktober 2, 2024

BILBoardBILBoard Oktober 2024 – Erntezeit

Zusammenfassung Mit dem Herannahen des Herbstes war eine erhöhte Volatilität an den Kapitalmärkten zu verzeichnen. Auf schlechte Tage folgten schnell ausgeprägte Rallys, und unsere Bildschirme...

September 3, 2024

BILBoardBILBoard September 2024 – Die Sterne ...

Im August konnte man am Nachthimmel das seltene Phänomen eines „blauen Supermonds“ bestaunen, das erst 2037 wieder auftreten wird. Außerdem kam es zu einem...

Juli 24, 2024

BILBoardBILBoard August 2024 – Sonnige Aussic...

Basierend auf dem Ausschuss vom 15. Juli 2024 In den letzten Wochen gab es zwei wichtige Entwicklungen für Anleger. Erstens schwächte sich die US-Inflation...