Oktober 24, 2023

BilboardBILBoard Oktober 2023 – Einstiegspunkte und Gewinne

Stand: 13.10.2023

Wirtschaftslage

Das Wachstum schwächt sich weltweit weiter ab, da die Auswirkungen der restriktiveren Finanzierungsbedingungen spürbar werden. Allerdings wirkt sich die geldpolitische Straffung mit unterschiedlicher Geschwindigkeit auf die einzelnen Volkswirtschaften aus.

Bisher hat sich das Wachstum in den USA bemerkenswert gut gehalten, und die aktuellen Monatsdaten deuten auf ein starkes BIP im dritten Quartal hin – die erste Schätzung wird am 26. Oktober erwartet. Die Einzelhandelsumsätze sind noch immer recht robust, und es zeigt sich, dass die ursprünglichen Schätzungen der überschüssigen Ersparnisse offenbar zu konservativ waren. Auch die Tatsache, dass es sich bei der überwiegenden Mehrheit der US-Immobiliendarlehen um langfristige Festzinsdarlehen handelt (70 % mit einer Zinsbindung von 30 Jahren, 9 % mit einer Zinsbindung von 15 Jahren und 10 % mit anderen Zinsbindungen), stützt den Konsum. Der Arbeitsmarkt schwächt sich bei einem leichten Rückgang der Löhne geringfügig ab, ohne dass die Arbeitslosigkeit nennenswert steigt. Die Arbeitslosenquote von 3,8 % im September deutet auf einen weiterhin angespannten Arbeitsmarkt hin, während die durchschnittlichen Stundenlöhne um 4,2 % im Vergleich zum Vorjahr gestiegen sind, was deutlich über dem Niveau liegt, das die Fed als mit ihrem Inflationsziel von 2 % vereinbar ansieht. Vor diesem Hintergrund sowie angesichts steigender Energiepreise und einer nach wie vor hartnäckigen Dienstleistungsinflation kann sich die Fed noch nicht auf ihren Lorbeeren ausruhen. Ob sie die Zinsen in diesem Jahr noch einmal um 25 Bp. anheben wird, bleibt abzuwarten. Sicher ist aber, dass sie die Zinsen länger auf hohem Niveau halten wird. Dies wird letztlich zu einer Konjunkturabkühlung führen, und Frühindikatoren wie die Einkaufsmanagerindizes und das Verbrauchervertrauen beginnen zu drehen.

In Europa haben die harten Konjunkturdaten bereits in mehreren Bereichen enttäuscht. Der Euroraum befindet sich seit dem Ausbruch des Krieges in der Ukraine im vergangenen Jahr am Rande einer Rezession. Die Industrie hat sich noch nicht vollständig vom Energiepreisschock des letzten Jahres erholt, und die Haushalte geben einen größeren Teil ihres Einkommens für teure Energie, Kredite und Hypothekenzahlungen aus (etwa 30 % der Haushalte in den Mitgliedstaaten haben Hypotheken mit variablem Zinssatz), was die Nachfrage nach anderen Gütern belastet. Der Einkaufsmanagerindex für den Dienstleistungssektor hat sich dem des schwächelnden verarbeitenden Gewerbes angenähert. Dies deutet darauf hin, dass die Wirtschaft im dritten Quartal geschrumpft sein könnte. Auch wenn die sich verschlechternden makroökonomischen Bedingungen für ein baldiges Ende des Straffungskurses der EZB sprechen, wäre es verfrüht, eine Lockerung zu erwarten. Die Inflation ist nach wie vor hoch (4,3 % ggü. dem Vorjahr), und die EZB geht nicht davon aus, dass sie vor 2026 zum Ziel von 2 % zurückkehren wird.

Ein schwacher Hoffnungsschimmer für Europa ist, dass sich die makroökonomischen Daten Chinas zu stabilisieren scheinen. So sind beispielsweise die Industriegewinne im August zum ersten Mal seit 2022 auf Monatsbasis gestiegen. Weitere Anreize seitens der chinesischen Regierung könnten das globale verarbeitende Gewerbe ankurbeln, das möglicherweise die Talsohle erreicht.

Anlagestrategie

Seit mehreren Monaten wird das Marktumfeld von den Erwartungen an die künftige Zinsentwicklung bestimmt. Die Zentralbanken erklärten immer wieder, dass die Zinsen noch länger hoch bleiben würden. Die Marktteilnehmer schenkten diesen Aussagen jedoch keinen Glauben und an den Terminmärkten wurden weiterhin Zinssenkungen für das vierte Quartal dieses Jahres eingepreist. Am Ende kapitulierten die Marktteilnehmer und es kam zu einem Einbruch bei Anleihen. Um das Ausmaß der Verkaufswelle zu verdeutlichen: Die Rendite 10-jähriger US-Staatsanleihen stieg auf 4,8 % – den höchsten Stand seit 2007. Die Rendite der deutschen Pendants kletterte fast auf 3 %, auf ein Niveau, das zuletzt im Jahr 2011 erreicht worden war. Die Kurse und Renditen von Anleihen entwickeln sich gegenläufig.

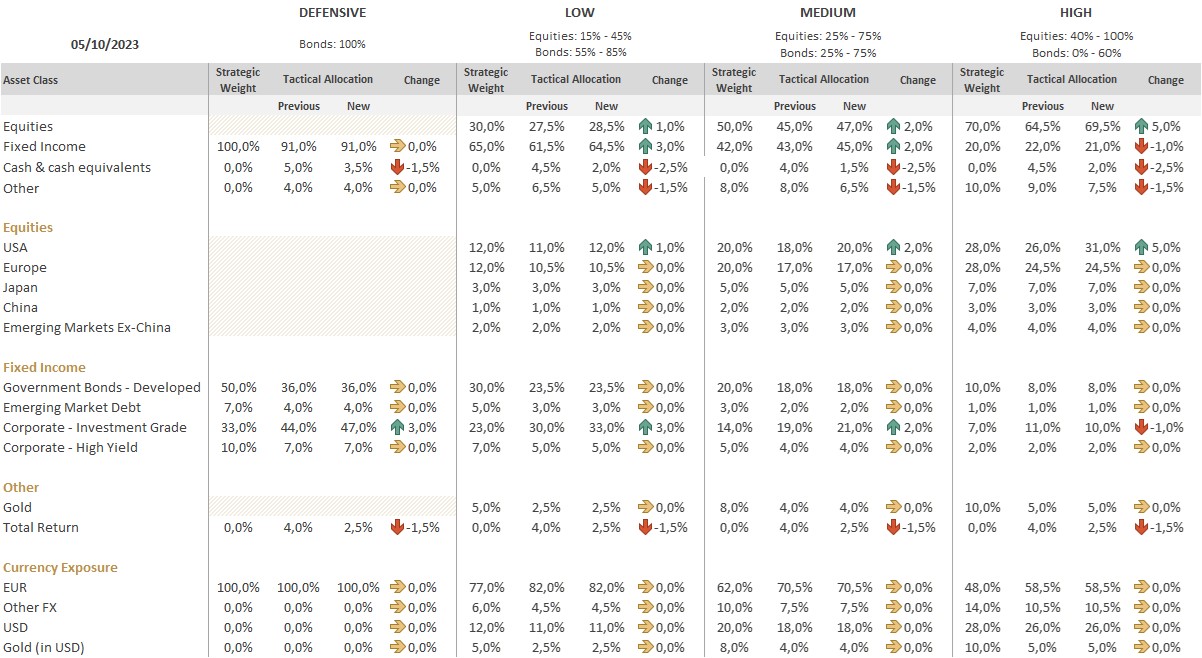

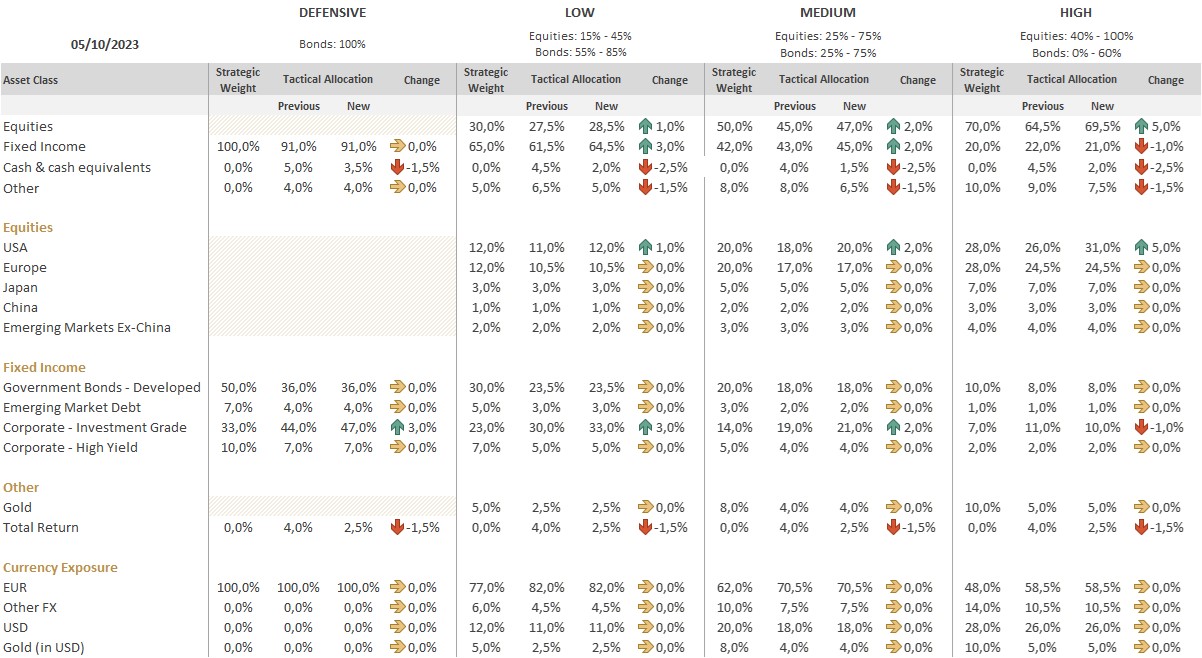

Die Verkaufswelle bei Anleihen ging mit einem Rückgang an den US-Aktienmärkten einher. Wir nutzten den Kursrückgang und die attraktiveren Bewertungen, um unser Engagement in US-Aktien wieder auf ein neutrales Niveau (bzw. eine leichte Übergewichtung bei hohen Risikoprofilen) zu bringen. Diese Transaktionen sicherten wir gegen den Euro ab, um kein zusätzliches Währungsrisiko einzugehen.

Der Grund für unsere Entscheidung, die Allokation in US-Aktien zu erhöhen, liegt darin, dass die Märkte bis vor kurzem von den Anleiherenditen bestimmt wurden. Nachdem die schmerzhafte Anpassung der Markterwartungen an den Ausblick der Zentralbanken weitgehend hinter uns liegt, ist es an der Zeit, dass die Gewinne die Richtung an den Märkten vorgeben. Nun läuft die Berichtssaison für das dritte Quartal an, und es bestehen gute Chancen, dass die Unternehmen die niedrigen Erwartungen übertreffen – es wird nur mit einem Gewinnanstieg von 0,05 % gerechnet. Wie im Abschnitt über die makroökonomische Entwicklung erwähnt sind die harten Konjunkturdaten bisher robust geblieben. Die Hoffnung ist, dass die Gewinne wie bereits im ersten und zweiten Quartal höher als erwartet ausfallen, was die Erwartungen noch weiter nach oben treibt. Wenn die Gewinnerwartungen nach oben korrigiert werden, werden auch die Aktienkurse steigen. Kurzum: Eine starke Gewinnsaison für das dritte Quartal könnte der Katalysator für eine Jahresendrally sein. Selbst wenn sich die makroökonomischen Daten verschlechtern, könnten sich US-Aktien kurzfristig gut behaupten (schlechte Nachrichten sind insofern gut, als sie die Zinserwartungen dämpfen).

Bei den Sektoren haben wir zwei Änderungen vorgenommen. Erstens sind wir zu einer positiven Haltung gegenüber dem europäischen Energiesektor übergegangen. Die Angebotsverknappung infolge der Produktionskürzungen der OPEC+ in Kombination mit einer starken Nachfrage schafft ein sehr günstiges Umfeld für Energieaktien. Infolgedessen war der Energiesektor in Europa zuletzt einer der Sektoren mit der besten Wertentwicklung, auch wenn er noch immer hinter der Entwicklung des Ölpreises zurückbleibt. Der Sektor zeichnet sich durch niedrige Bewertungen, üppige Dividenden, Nettorückkäufe und hohe Free-Cashflow-Renditen aus. Außerdem könnten die Gewinne weiter steigen, und die Anlegerstimmung könnte sich verbessern. Darüber hinaus kann der Energiesektor bei geopolitischen Verwerfungen, wie wir sie derzeit im Nahen Osten erleben, als Absicherung dienen.

Zweitens stuften wir den US-IT-Sektor von neutral auf positiv herauf. Nach der Bewertungskorrektur schätzen wir den Sektor wieder positiv ein, der durch langfristige strukturelle Veränderungen gestützt wird. Auch wenn die Bewertung nach wie vor über dem KGV des S&P 500 von 18 liegt, macht die Prognostizierbarkeit des Gewinnwachstums der IT-Unternehmen den Sektor attraktiv. Zusammen mit den zu erwartenden Aktienrückkäufen dürfte der Gewinn pro Aktie stärker wachsen als der des Gesamtmarktes.

Des Weiteren bevorzugen wir weiterhin Basiskonsumgüter (eine defensive Position, die die Portfolios stützen dürfte, wenn das Rezessionsrisiko wieder stärker in den Fokus rückt) und Nicht-Basiskonsumgüter (dieser Sektor bleibt in Zeiten steigender Zinsen in der Regel hinter dem Markt zurück, und da der Zinsgipfel in Sicht ist, könnte die Untergewichtung in aktiven Fonds schnell aufgehoben werden).

Bei den festverzinslichen Anlagen haben wir unsere Übergewichtung von auf Euro lautenden Investment-Grade-Unternehmensanleihen in allen Profilen außer den hohen Risikoprofilen (wo wir stärker in Aktien engagiert sind) weiter erhöht. Da sich die Renditen der Marke von 5 % nähern (dem höchsten Stand seit der globalen Finanzkrise von 2008), können wir so weiterhin Ertragschancen nutzen und gleichzeitig die Duration leicht erhöhen. Die Fundamentaldaten sind mit einer niedrigen Verschuldung und einem noch immer hohen Schuldendeckungsgrad solide. Deshalb dürften Investment-Grade-Unternehmensanleihen einen Konjunkturabschwung ohne größere Probleme überstehen. Diese Transaktionen wurden aus liquiden Mitteln und durch eine Reduzierung des Engagements in Total-Return-Strategien finanziert.

Fazit

Eines der größten Risiken in diesem Jahr war die erhebliche Diskrepanz zwischen dem Ausblick der Zentralbanken und der aus den Marktkursen abgeleiteten impliziten Zinsentwicklung. Die Märkte stellen sich inzwischen nicht mehr gegen das Narrativ längerfristig höherer Zinsen, und die schmerzhafte Anpassung liegt nun weitgehend hinter uns. Vor diesem Hintergrund sanken die Bewertungen auf ein attraktiveres Niveau. Dies nutzten wir, um im Vorfeld einer möglicherweise erneut positiven Berichtssaison wieder in den US-Aktienmarkt einzusteigen. Gleichzeitig konzentrierten wir uns weiterhin darauf, Ertragschancen zu nutzen, und bauten unser Engagement in Investment-Grade-Unternehmensanleihen weiter aus.

More

Juli 24, 2024

BilboardBILBoard August 2024 – Sonnige Aussic...

Basierend auf dem Ausschuss vom 15. Juli 2024 In den letzten Wochen gab es zwei wichtige Entwicklungen für Anleger. Erstens schwächte sich die US-Inflation...

Juni 25, 2024

BilboardBILboard-Newsletter – Sommer 2024

Die Weltwirtschaft hielt sich trotz straffer geldpolitischer Bedingungen im ersten Halbjahr 2024 erstaunlich gut. Nun scheint sie wieder in Schwung zu kommen, und der Beginn...

Mai 29, 2024

BilboardBILBoard Juni 2024 – Sollten Aktienan...

Einer Studie zufolge könnte es für US-Amerikaner, die diesen Sommer Taylor Swifts rekordverdächtige Eras Tour erleben möchten, günstiger sein, dafür nach Europa zu kommen. Da...

April 25, 2024

BilboardBILBoard Mai 2024 – So sieht die Real...

In den vergangenen Monaten gab es eine ganze Reihe unerwartet guter Daten aus den USA, was die Theorie eines Szenarios ohne Landung weiter untermauert....

März 27, 2024

BilboardBILBoard-Newsletter – April 2024: Die...

Die Investitionslandschaft hat sich insofern neu formiert, als die maßgeblichen Zentralbanken die Inflation offenbar erfolgreich unter Kontrolle gebracht haben, ohne einen tiefgreifenden Wirtschaftsabschwung auszulösen. Gleichzeitig...