août 7, 2023

NewsBILBoard Août 2023 – Une résilience sous pression

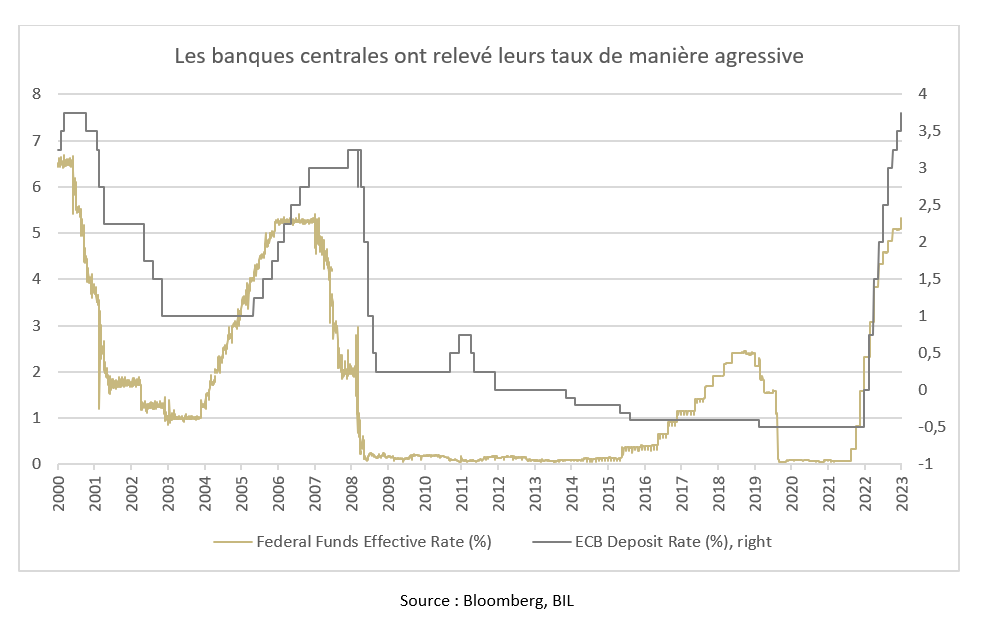

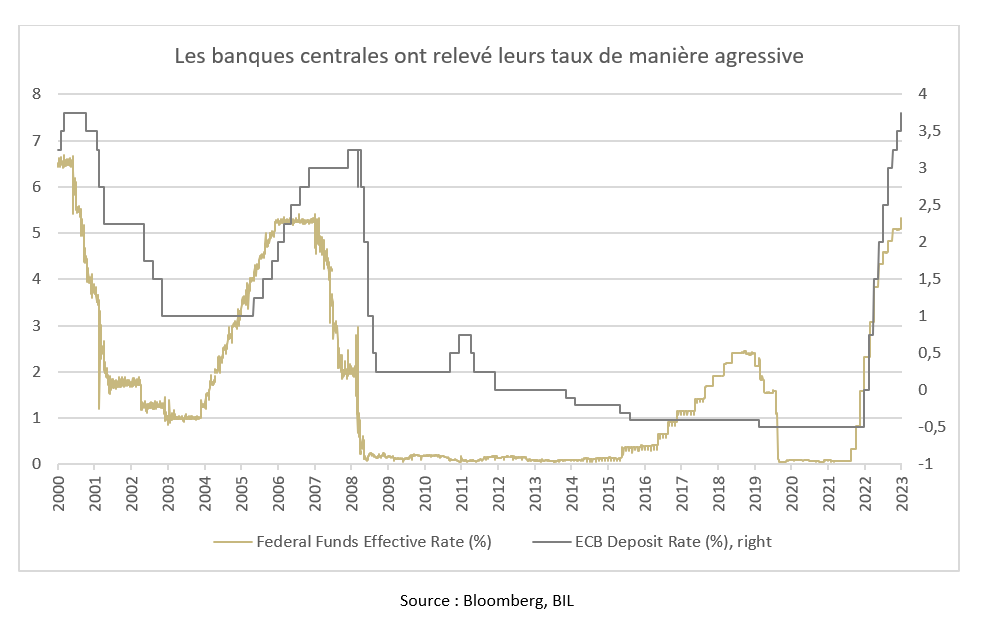

L'idée selon laquelle le cycle de relèvement des taux des banques centrales pourrait toucher à sa fin fait son chemin parmi les investisseurs. Aux États-Unis, la Réserve fédérale a relevé ses taux directeurs à onze reprises, portant le taux des fonds fédéraux dans une fourchette comprise entre 5,25 % et 5,50 % soit son plus haut niveau en 22 ans. La Banque centrale européenne a quant à elle procédé à neuf hausses de taux. Le taux de dépôt ressort ainsi à 3,75 %, renouant avec son sommet historique de 2001 alors que la BCE cherchait à donner un coup de fouet à la monnaie unique, lancée depuis peu.

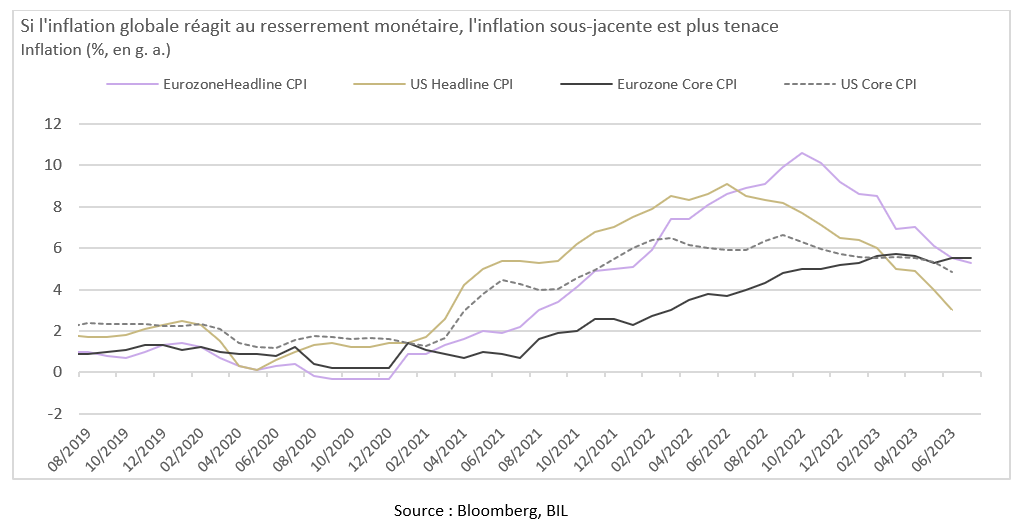

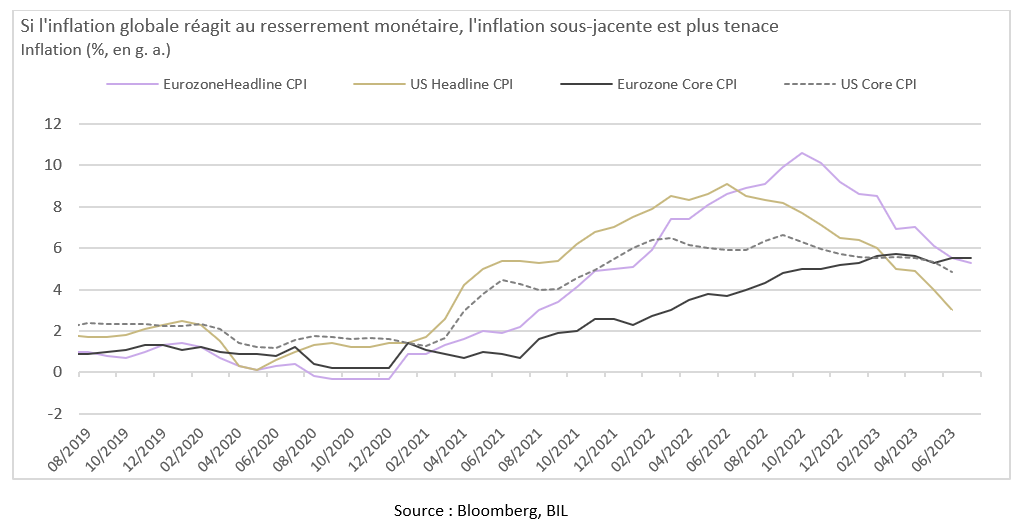

L'inflation globale continue par conséquent de baisser, tandis que l'inflation sous-jacente se montre moins sensible au resserrement monétaire, principalement en raison du secteur des services.

Nous sommes d'avis que la Fed est arrivée au terme de son cycle de relèvement de taux, alors que la BCE pourrait procéder à une dernière hausse de 25 pdb. Le plus important, pour les investisseurs, est cependant que les deux banques centrales devront probablement maintenir leur altitude de croisière pendant un certain temps afin de s'assurer que les risques inflationnistes sont bel et bien maîtrisés. Aucun plan de vol n'a été établi à cet égard, Jérôme Powell et Christine Lagarde ayant tous deux laissé entendre que toute nouvelle hausse de taux serait conditionnée aux nouvelles données économiques.

Jusqu'à présent l'activité économique a, contre toute attente, bien résisté au resserrement monétaire agressif mis en œuvre par les banques centrales ; bien que l'on observe généralement un décalage de 12 à 18 mois entre l'adoption d'une politique et ses effets sur l'économie réelle.

Il est donc encore un peu tôt pour affirmer quoi que ce soit. L'économie américaine s'est accélérée au deuxième trimestre, avec une croissance de 2,4 % sur une base annuelle (contre 2 % au premier trimestre), bien supérieure aux attentes du consensus (1,8 %). Les dépenses de consommation ont ralenti après avoir commencé l'année à des niveaux étonnamment robustes, mais cette baisse a été largement compensée par les investissements des entreprises (en partie grâce au «CHIPS Act » et à «Inflation Reduction Act »). Les dernières statistiques publiées confortent notre scénario de base tablant sur un atterrissage en douceur (il ne s'agit pas ici d'une désinflation au sens strict, mais plutôt d'un léger ralentissement dû à la baisse de la consommation et au relâchement du marché du travail), par opposition à une récession sévère accompagnée d'une forte hausse du chômage.

L'économie de la zone euro a également pris de la vitesse au deuxième trimestre, inscrivant une croissance de 0,3 % après avoir stagné au premier trimestre. Cependant, les perspectives de la région se sont assombries depuis notre dernier BILBoard. La faiblesse du secteur manufacturier menaçant de se propager à celui des services. Le redémarrage poussif de la Chine est par ailleurs problématique pour l'Europe.

Malgré la levée des mesures de confinement, la demande intérieure chinoise demeure atone, tandis que de nombreuses incertitudes entourent la demande extérieure, pour des raisons aussi bien politiques qu'économiques. Lors de notre Comité d'Allocation d'Actifs de juin, les participants du marché attendaient avec espoir les rencontres très médiatisées entre délégués américains et chinois ainsi que la réunion du Politburo de juillet, susceptible de déboucher sur un plan de relance économique. Ces deux événements n'ont finalement guère donné satisfaction aux investisseurs. Sur le plan budgétaire, le gouvernement central chinois semble plutôt réticent à l'idée de prendre des mesures immédiates pour stimuler l'économie et privilégie plutôt les mesures incitatives et de soutien administratif afin de réorganiser les activités commerciales et de lutter contre le chômage.

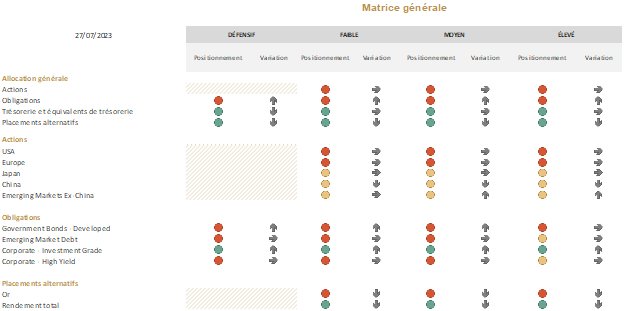

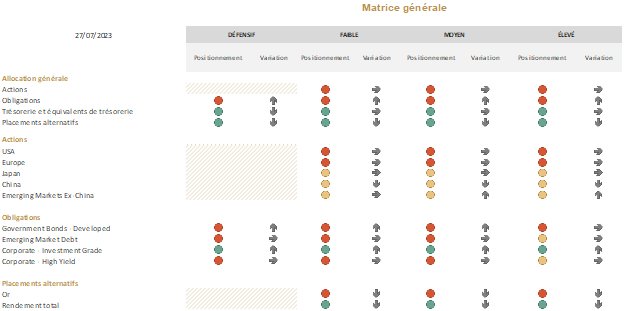

Stratégie d’investissement

Actions

En résumé, le titre des dernières perspectives économiques du FMI résume parfaitement le contexte actuel : « Résilience à court terme, difficultés persistantes ». Pour l'heure, les investisseurs semblent surtout se focaliser sur la « résilience ». Les trois principaux indices américains ont clôturé le mois de juillet dans le vert, tandis que le S&P 500 a enregistré un cinquième mois consécutif de hausse, signant ainsi sa meilleure progression depuis 2021. Ces bonnes performances s'expliquent par les résultats supérieurs aux attentes (en l’occurrence très faibles) publiés par les entreprises en matière de BPA ainsi que par l'engouement suscité par l'intelligence artificielle.

Compte tenu de l'évolution du marché, nous affichons à présent une exposition un peu plus importante aux actions américaines. Dès lors que les statistiques récemment publiées aux États-Unis nous incitent à l'optimisme quant aux perspectives économiques à très court terme et que nous ne souhaitons pas aller à l'encontre du marché, nous avons décidé de laisser nos portefeuilles « dériver » (drift effect). Par conséquent, les actions américaines font désormais l'objet d'une sous-pondération moins importante au sein de nos portefeuilles.

Toutefois, nous pensons que les projecteurs se braqueront tôt ou tard sur les « défis persistantes », puisque les banques centrales semblent bien décidées à maintenir des « taux plus élevés pendant une période prolongée » et que l'impact réel du resserrement monétaire deviendra de plus en plus visible. Dans ce contexte, nous avons utilisé des options pour couvrir 1/3 de notre exposition aux actions américaines et 1/3 de notre exposition aux actions européennes jusqu'à la fin de l'année. Nous disposons ainsi d'une certaine protection en cas de ralentissement du marché des actions, qui pourrait s'avérer utile sachant que depuis une trentaine d'années, le S&P 500 signe ses moins bonnes performances en août et en septembre.

Dans la mesure où un plan de sauvetage exceptionnel semble exclu en Chine, nous avons profité du récent rebond à la suite de l'annonce de mesures politiques pour le moins timides pour réorienter notre exposition aux actions chinoises en faveur des marchés émergents au sens large. Par conséquence, notre position vis-à-vis de la Chine et des marchés émergents est désormais neutre.

Nous avons en outre revu notre positionnement sur deux secteurs. Tout d'abord, nous avons fait passer les technologies de l'information d'une surpondération à une position neutre. L'engouement suscité par l'IA a fait flamber les valorisations du secteur et nous ne sommes pas à l'abri d'un repli à mesure que les investisseurs réaliseront qu'il faudra des années avant que les gains de rentabilité et de productivité découlant de l'IA ne se concrétisent, ce qui en fait davantage un pari stratégique (rappelons-nous de la déception provoquée par les résultats de Microsoft pour le deuxième trimestre). Nous avons en outre fait passer le secteur des matières premières d'une position neutre à une sous-pondération. L'essoufflement de la reprise postpandémie de la Chine (PMI manufacturier inférieur à 50 pendant trois mois consécutifs), grande consommatrice de matières premières, pèsera à n'en pas douter sur le secteur.

Obligations

Le cycle de relèvement des taux ayant atteint un stade avancé tant aux États-Unis qu'en Europe, notre opinion vis-à-vis de la duration se veut plus neutre et nous continuons de renforcer notre exposition de manière opportuniste.

Les rendements s'établissent à des niveaux attrayants dans le sillage des hausses de taux et nous pouvons affirmer sans crainte que le phénomène TINA («There Is No Alternative», il n'y a pas d'alternative [aux actions]) s'est fait voler la vedette par BARBARA («Bonds Are Really Back And Really Attractive», les obligations sont de retour en force).

Pour capter une partie de ces rendements, nous nous sommes attachés ce mois-ci, à étoffer notre exposition aux obligations européennes de qualité (les coûts de couverture rendent leurs homologues américaines moins intéressantes). Plus précisément, nous avons initié des positions en emprunts d'État européens (qui, outre des rendements satisfaisants, devraient offrir une certaine protection face à l'intensification des « défis persistantes » pesant sur l'économie) et en obligations d'entreprises européennes de qualité « investment grade» (via l'indice général et les obligations hypothécaires danoises). Le segment des titres « investment grade» libellés en euros affiche des fondamentaux robustes, avec un faible effet de levier et des ratios de couverture de la dette toujours élevés, ce qui suggère qu'il pourrait traverser une récession économique sans rencontrer de problème majeur.

Pour financer ces opérations, nous avons allégé notre exposition à l'or (rendement nul et perspectives d'évolution de cours sans tendances jusqu'à la fin de l'année) et aux stratégies de rendement absolu (nous n'avons plus besoin d'une protection aussi forte contre la volatilité des taux maintenant que le resserrement monétaire touche à sa fin).

Si les rendements offerts dans le segment du haut rendement ont assurément de quoi séduire, notre opinion fondamentale à l'égard du marché du crédit se fonde toujours sur la thèse à long terme selon laquelle une inflation supérieure à l'objectif et le resserrement opéré par les banques centrales se traduiront finalement par un élargissement des spreads et une augmentation des défauts. C'est pourquoi nous préférons jouer la carte de la sécurité en ciblant des obligations de meilleure qualité.

Nous ne pouvons pas laisser la résilience à court terme des marchés nous faire oublier les défis persistants auxquels l'économie mondiale est toujours confrontée. Le cycle de relèvement des taux des banques centrales touche peut-être à sa fin, mais ses effets commencent à peine à se faire sentir...

Disclaimer

All financial data and/or economic information released by this Publication (the “Publication”); (the “Data” or the “Financial data

and/or economic information”), are provided for information purposes only,

without warranty of any kind, including without limitation the warranties of merchantability, fitness for a particular

purpose or warranties and non-infringement of any patent, intellectual property or proprietary rights of any party, and

are not intended for trading purposes. Banque Internationale à Luxembourg SA (the “Bank”) does not guarantee expressly or

impliedly, the sequence, accuracy, adequacy, legality, completeness, reliability, usefulness or timeless of any Data.

All Financial data and/or economic information provided may be delayed or may contain errors or be incomplete.

This disclaimer applies to both isolated and aggregate uses of the Data. All Data is provided on an “as is” basis. None of

the Financial data and/or economic information contained on this Publication constitutes a solicitation, offer, opinion, or

recommendation, a guarantee of results, nor a solicitation by the Bank of an offer to buy or sell any security, products and

services mentioned into it or to make investments. Moreover, none of the Financial data and/or economic information contained on

this Publication provides legal, tax accounting, financial or investment advice or services regarding the profitability or

suitability of any security or investment. This Publication has not been prepared with the aim to take an investor’s particular investment objectives,

financial position or needs into account. It is up to the investor himself to consider whether the Data contained herein this

Publication is appropriate to his needs, financial position and objectives or to seek professional independent advice before making

an investment decision based upon the Data. No investment decision whatsoever may result from solely reading this document. In order

to read and understand the Financial data and/or economic information included in this document, you will need to have knowledge and

experience of financial markets. If this is not the case, please contact your relationship manager. This Publication is prepared by

the Bank and is based on data available to the public and upon information from sources believed to be reliable and accurate, taken from

stock exchanges and third parties. The Bank, including its parent,- subsidiary or affiliate entities, agents, directors, officers,

employees, representatives or suppliers, shall not, directly or indirectly, be liable, in any way, for any: inaccuracies or errors

in or omissions from the Financial data and/or economic information, including but not limited to financial data regardless of the

cause of such or for any investment decision made, action taken, or action not taken of whatever nature in reliance upon any Data

provided herein, nor for any loss or damage, direct or indirect, special or consequential, arising from any use of this Publication

or of its content. This Publication is only valid at the moment of its editing, unless otherwise specified. All Financial data and/or

economic information contained herein can also quickly become out-of- date. All Data is subject to change without notice and may not be

incorporated in any new version of this Publication. The Bank has no obligation to update this Publication upon the availability of new data,

the occurrence of new events and/or other evolutions. Before making an investment decision, the investor must read carefully the terms and

conditions of the documentation relating to the specific products or services. Past performance is no guarantee of future performance.

Products or services described in this Publication may not be available in all countries and may be subject to restrictions in some persons

or in some countries. No part of this Publication may be reproduced, distributed, modified, linked to or used for any public or commercial

purpose without the prior written consent of the Bank. In any case, all Financial data and/or economic information provided on this Publication

are not intended for use by, or distribution to, any person or entity in any jurisdiction or country where such use or distribution would be

contrary to law and/or regulation. If you have obtained this Publication from a source other than the Bank website, be aware that electronic

documentation can be altered subsequent to original distribution.

As economic conditions are subject to change, the information and opinions presented in this outlook are current only as of the date

indicated in the matrix or the publication date. This publication is based on data available to the public and upon information that is

considered as reliable. Even if particular attention has been paid to its content, no guarantee, warranty or representation is given to the

accuracy or completeness thereof. Banque Internationale à Luxembourg cannot be held liable or responsible with respect to the information

expressed herein. This document has been prepared only for information purposes and does not constitute an offer or invitation to make investments.

It is up to investors themselves to consider whether the information contained herein is appropriate to their needs and objectives or to seek advice

before making an investment decision based upon this information. Banque Internationale à Luxembourg accepts no liability whatsoever for any investment

decisions of whatever nature by the user of this publication, which are in any way based on this publication, nor for any loss or damage arising

from any use of this publication or its content. This publication, prepared by Banque Internationale à Luxembourg (BIL), may not be copied or

duplicated in any form whatsoever or redistributed without the prior written consent of BIL 69, route d’Esch ı L-2953 Luxembourg ı

RCS Luxembourg B-6307 ı Tel. +352 4590 6699 ı www.bil.com.

Read more

More

juin 24, 2025

NewsLe rebond en trompe l’œil du commerce...

La menace des droits de douane américains a déclenché une augmentation du commerce international aussi bref que spectaculaire. Alors que le calme revient, entreprises, économistes...

juin 12, 2025

NewsPerspectives à mi-année 2025 : Approf...

Un début d'année 2025 en dents de scie Lorsque nous avons publié nos perspectives pour 2025, intitulées "Tides of Change", nous nous attendions à une...

avril 30, 2025

BILBoardBILBoard Mai 2025 – Maintenir l...

Les eaux sont de plus en plus agitées depuis que le président Trump a annoncé ses droits de douane "réciproques" le 2 avril. Au...

avril 22, 2025

NewsLa ruée vers l’Or

Au cours des derniers mois, l'or a connu une dynamique remarquable, consolidant sa position en tant que valeur refuge privilégiée. Contrairement à ce que suggère...