mei 5, 2023

BILBoardBILBoard mei 2023 – Een defensieve positionering

De torenhoge inflatie weet van geen wijken, dus blijven de grote centrale banken verkrappen. Maar zware macro-economische wolken pakken zich samen. Aangezien we voor de komende maanden een onstuimig beleggingsklimaat verwachten, hebben we onze portefeuilles voorzien van extra bescherming in de vorm van een focus op defensieve sectoren.

Macroperspectief

In de Verenigde Staten ziet het ernaar uit dat het einde van de verkrappingscampagne van de Fed in zicht komt. De inflatie – nog wel ruim boven de nagestreefde 2% – is aan het bekoelen en staat bijna weer met beide benen op de grond nu de kosten voor huisvesting teruglopen (de huurindex van Zillow, die doorgaans zes tot twaalf maanden vooruitloopt op de CPI, heeft een overtuigende daling doorgemaakt). Daarnaast oogt 'de arbeidsmarkt niet meer gloeiend heet, maar "gewoon" heet', in de woorden van de voorzitter van de Richmond Fed. Het aantal ontslagen loopt namelijk op, de loongroei verzwakt en het aantal openstaande vacatures neemt af.

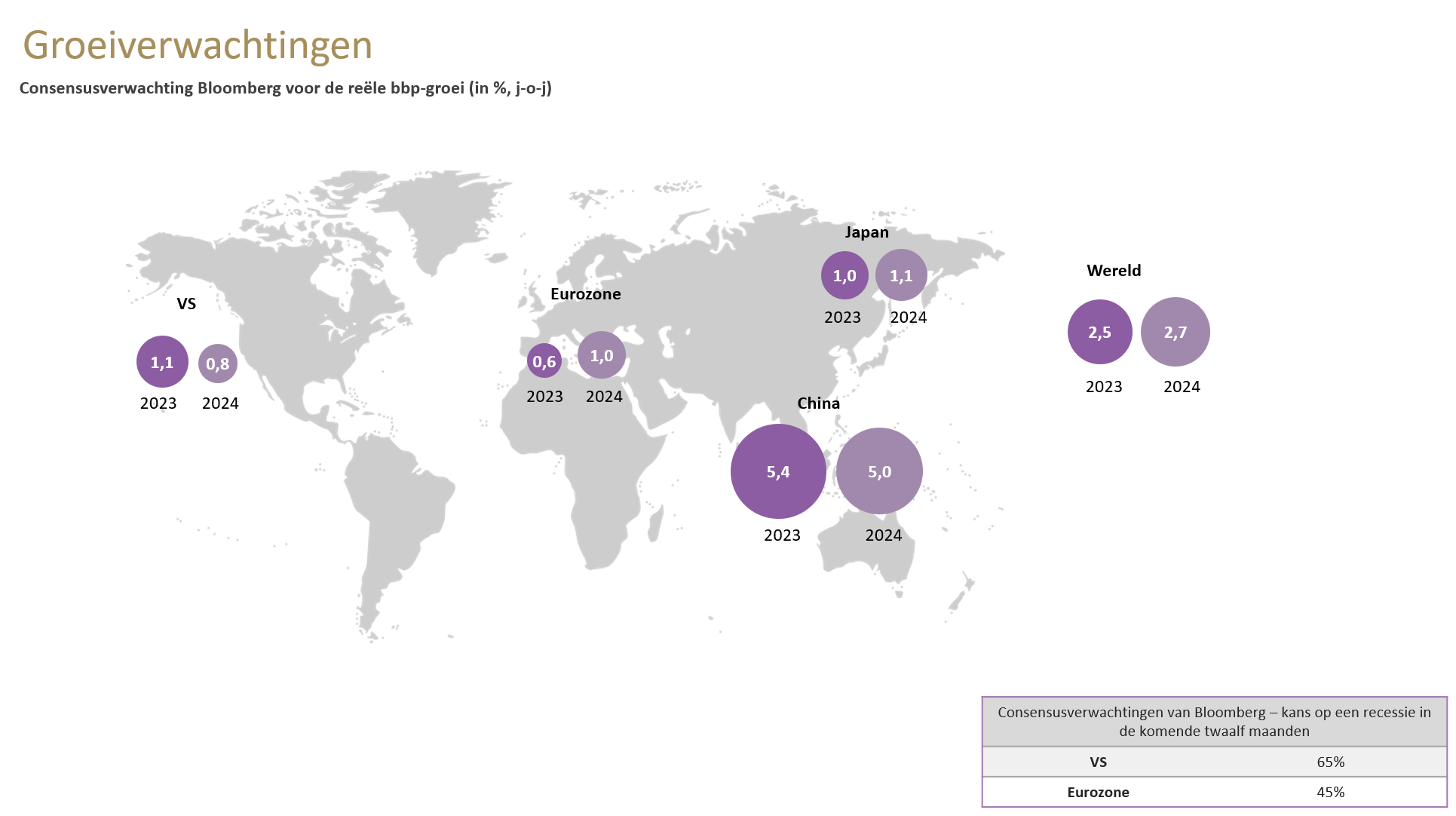

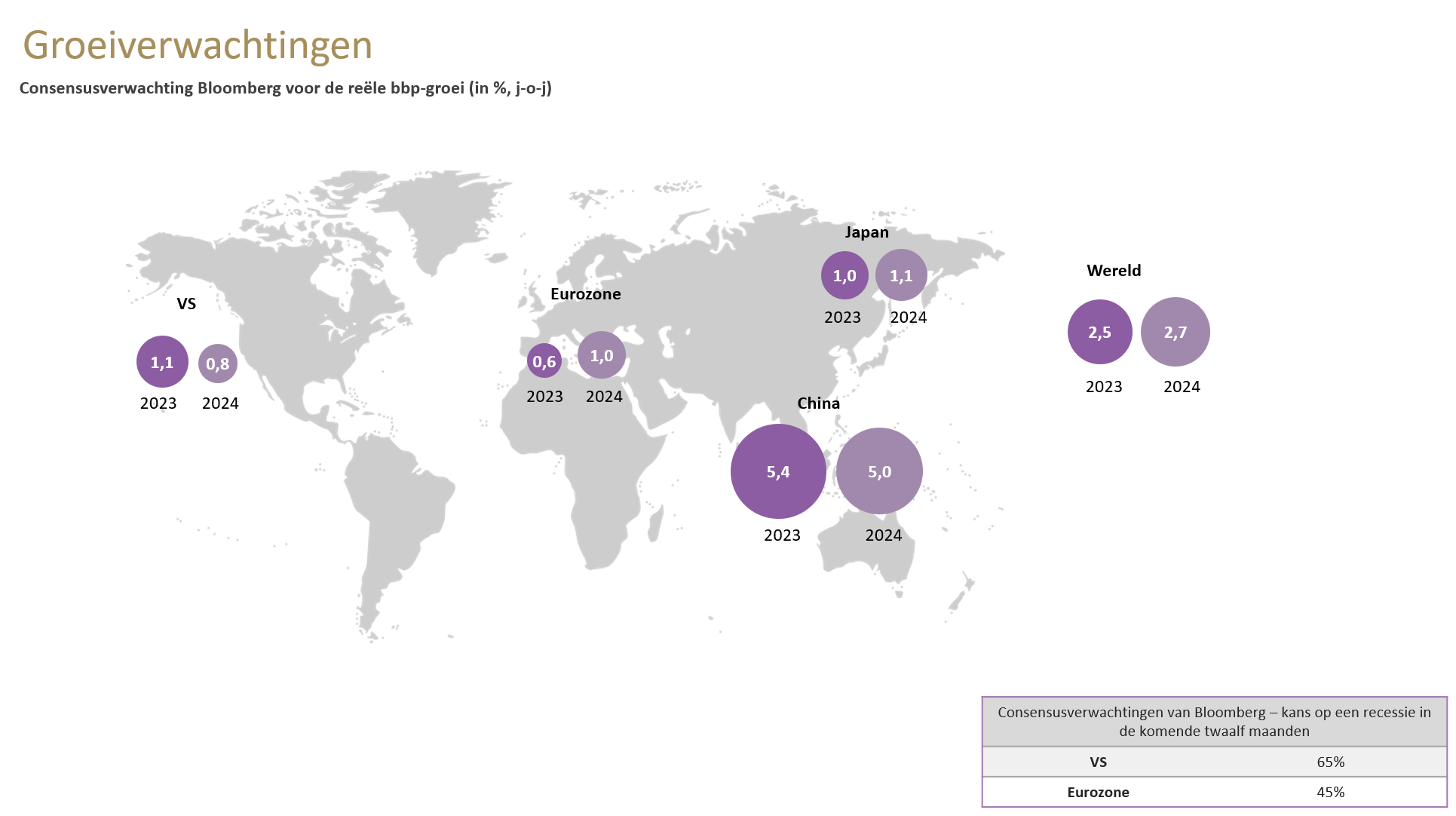

Met het vooruitzicht op een druileriger toekomst zetten huishoudens het mes in hun discretionaire uitgaven, terwijl de industriële bedrijvigheid in twee jaar niet meer zo laag is geweest. De bbp-groei loopt al scherp terug (1,1% op jaarbasis over het eerste kwartaal – lager dan de verwachte 2,0% en een daling ten opzichte van de 2,6% over het vierde kwartaal) en de markt loopt vooruit op een aanstaande recessie (hoewel die waarschijnlijk mild zal uitvallen). Het belangrijkste risico bestaat erin dat de Fed mogelijk te veel verkrapt, wat de neergang alleen maar zou uitvergroten. Helaas zullen we pas weten of dat inderdaad het geval is als het te laat is. De tijd zal het leren.

Dichter bij huis zien we dat de economie van de eurozone in het eerste kwartaal weer een positieve groei liet optekenen (0,1%, weliswaar lager dan de verwachte 0,2% doordat Duitsland stagneerde). Het leitmotiv in de meeste regionaal georiënteerde verslagen is dat de consumptie lijdt onder de verhoogde prijzen en de nog altijd negatieve reële lonen. De aanhoudend hoge kerninflatie hangt de economie als een zwaard van Damocles boven het hoofd: de kans op tweederonde-effecten wordt namelijk steeds groter nu de problemen aan de aanbodzijde wegebben en de energiekosten normaliseren, maar er in alle lagen van de samenleving nog altijd hogere salarissen worden geëist. Deze loonsverhogingen zouden zich kunnen ontpoppen tot een krachtige drijfveer voor nieuwe prijsverhogingen. Voorlopig zal de ECB zich dus genoodzaakt blijven zien om haar beleid te blijven verstrengen – en het is goed mogelijk dat de strijd tegen de inflatie in Europa langer zal duren dan in de VS.

Aangezien alle ingrepen in het monetair beleid pas met enige vertraging zichtbaar worden, is de kans aanwezig, zelfs reëel, dat de volledige impact hiervan zich nog moet ontvouwen. Dit soort zorgen wordt nog eens uitvergroot door de recente val van de in San Francisco gevestigde bank First Republic: het op een na grootste bankfaillissement in de Amerikaanse geschiedenis en de derde bank in de VS die dit lot sinds maart beschoren is.

China vormt een duidelijke uitzondering door niet mee te doen aan de verkrappingscyclus: de inflatie ligt er op slechts 0,7% (terwijl Beijing streeft naar 3%). De Chinese economie kan terugblikken op een uitstekende start van het jaar met een groei van 4,5% over het eerste kwartaal – hoewel een gedeelte hiervan mogelijk toe te schrijven valt aan uitgestelde activiteit uit het vierde kwartaal van 2022. Het kloppende economische hart van het land, de exportmotor, is weliswaar brullend tot leven gekomen (de exportgroei lag in maart op 14,8% j-o-j), maar de consumptie heeft zich nog nauwelijks geroerd. We verwachten echter dat dit in de loop van de komende kwartalen gaat gebeuren.

Beleggingsstrategie

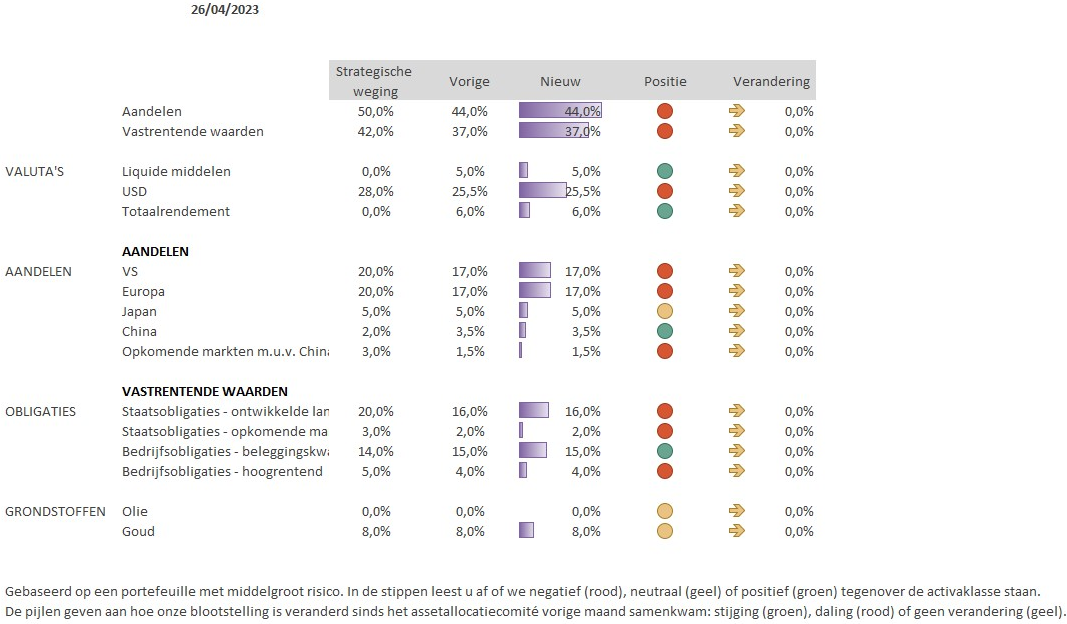

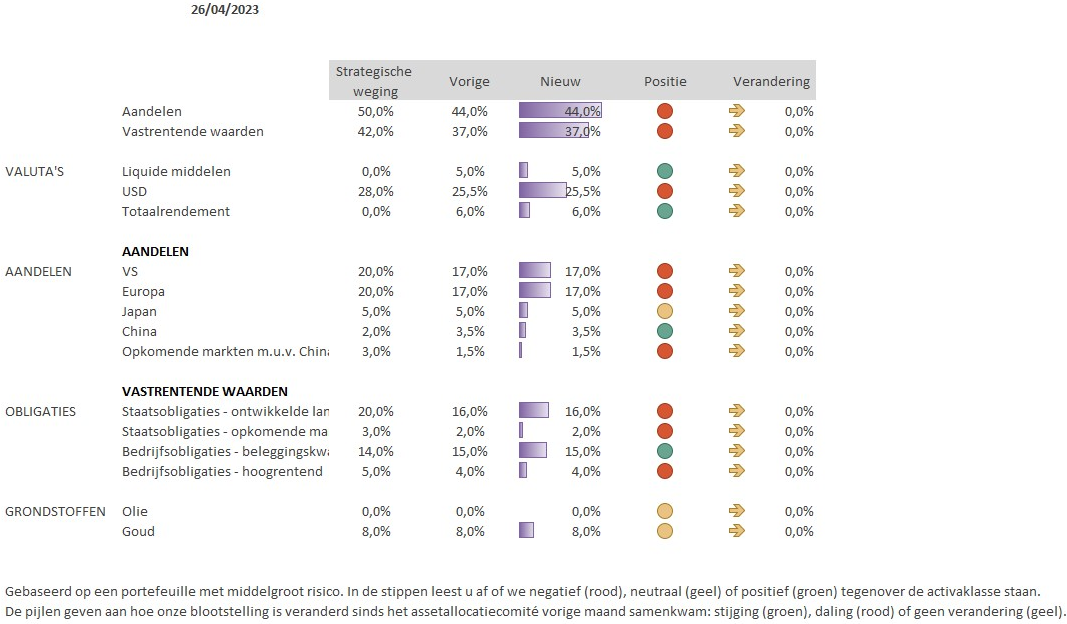

- In het algemeen blijven we bij onze onderweging van aandelen en vastrentende waarden

- Binnen het aandelensegment zijn we onderwogen in de VS, Europa en opkomende markten en juist overwogen in China

- We hebben onze sectorvoorkeuren in meerdere stappen bijgesteld, zodat defensieve sectoren uiteindelijk centraal staan

- Wat stijl betreft ligt de nadruk op kwaliteit – cash is king

- We handhaven onze blootstelling aan goud, als afdekking voor het risico dat de spanningen op de markten weer oplaaien

Op de markten is nog steeds geen 'hoger voor langer'-scenario voor het westelijk halfrond ingeprijsd. In de futuresprijzen lezen we dat er voor de VS nog een laatste verhoging van 25 bp wordt verwacht, aankomende zomer gevolgd door een snelle beleidsomslag naar langdurige verruiming. Wat ons betreft is de kans groter dat de Fed pas op de plaats maakt om het effect van haar maatregelen op de reële economie in kaart te kunnen brengen, zonder nu al uit te sluiten dat er nog meer renteverhogingen komen. Hoewel de gewenste duikvlucht van de Europese inflatie voorlopig uitblijft, gaan de markten momenteel uit van een streefrente van 3,6% en wordt er verwacht dat de ECB vanaf begin 2024 gaat snoeien in de rente.

Als er zich geen plotselinge onvoorziene schok of keldering van de inflatie (die waarschijnlijk een vlucht naar veilige havens zou teweegbrengen) voordoet, lijkt er te veel optimisme over verruimingen door centrale banken in de prijzen verwerkt.

Alles welbeschouwd lijkt het ons hoog tijd om ons voor te bereiden op een aantal stormachtige kwartalen. We zijn dus nog tevreden met onze onderwogen positie in aandelen en obligaties uit ontwikkelde markten.

Binnen de aandelensegmenten van onze portefeuilles hebben we onze sectorvoorkeuren in meerdere stappen bijgesteld, om zo de conjunctuurgevoeligheid te beperken en defensieve sectoren centraal te stellen, namelijk:

- Basisconsumptiegoederen – de winstprognoses voor deze sector zijn relatief stabiel en het resultatenseizoen over het eerste kwartaal heeft bewezen dat bedrijven in deze sector de hogere inputprijzen voorlopig prima kunnen doorrekenen.

- Nutsbedrijven – deze sector gedijt goed onder de turbulentie in de bankensector, aangezien beleggers zich behoedzamer opstellen en hun vermogen doorschuiven naar veilig geachte aandelen. Wat deze sector interessant maakt boven andere defensieve sectoren zijn de hoge dividenden en het feit dat er aan beide zijden van de Atlantische Oceaan steunpakketten aankomen voor deze sector. In reactie op de Amerikaanse Inflation Reduction Act, een pakket met USD 369 miljard aan subsidies en belastingvrijstellingen voor schone-energietechnologieën, biedt Brussel – in een poging zoveel mogelijk projecten in Europa te houden – de EU-lidstaten voortaan ook de mogelijkheid om zulke steunpakketten van miljarden dollars te evenaren.

- Europese gezondheidszorg – nog een sector die de turbulentie in de bankensector goed uitkomt, en bovendien de best presterende sector sinds de Amerikaanse SVB is omgevallen. Deze sector kan zich waarschijnlijk voor de komende twee jaar op een uitstekende WPA-groei verheugen, vanwege hogere omzetcijfers en margegroei. De grootste bijdrage verwachten we van farmaceuten en producten van apparatuur.

Daarnaast versterken we portefeuilles met hoogwaardige aandelen, waarvan de uitgevende bedrijven een gezonde balans, een stabiele omzetstroom, een lage schuldenlast en voldoende financiële schokdempers hebben om tegenvallende winsten op te vangen. Logisch gevolg daarvan is een overweging van de IT-sector, waar veel van dit soort bedrijven te vinden zijn. De uitstekende bedrijfsresultaten van de vroege vogels in de sector bevestigen dat we op het juiste pad zitten.

Tegelijkertijd hebben we de weging van de industrie gereduceerd naar een onderweging en energie naar neutraal – beide sectoren gaan namelijk de verkeerde kant uit nu de recessievrees oploopt. Het ziet ernaar uit dat de rally van de olieprijzen in reactie op de productiebeperkingen door de OPEC+ een valse start was. Voor een duurzame heropleving moet het Chinese herstel het verschil maken (China noteerde +1,8 mln. vaten per dag j-o-j aan potentiële vraaggroei). Maar collectief beseffen we steeds beter dat de Chinese economie niet zomaar weer zo gesmeerd zal draaien als voorheen: na de langdurige coronaschok heeft dat herstel tijd nodig.

Ten aanzien van vastrentende waarden worden we optimistischer over duratie: centrale banken bereiken de laatste fase van de strijd tegen de inflatie en zonder dat we proberen de exacte piek te timen, controleren we onvermoeibaar op technische instapmomenten om onze onderweging af te bouwen. We hebben een lichte voorkeur voor Amerikaanse boven Europese staatsobligaties, aangezien de Fed dichter bij een pauze in haar verhogingscyclus staat.

Voorlopig zijn onze obligatieposities geconcentreerd in het investment-grade-segment. Net als bij aandelen ligt het zwaartepunt in onze selectie op kwaliteit. Het ziet ernaar uit dat de markten een blinde vlek hebben ontwikkeld voor hoge schuldenlasten, wat te wijten is aan de lange periode van lage rente of nulrente die met de wereldwijde financiële crisis begonnen was. Nu de beschikbaarheid en kosten van geld op het punt staan ingrijpend te veranderen, is voorzichtigheid geboden, zeker voor wat betreft obligaties van lagere kwaliteit.

Binnen het hoogrentende segment leed onze positie in voorwaardelijk converteerbare obligaties (CoCo's) overduidelijk onder het Credit Suisse-debacle – er werd namelijk een slordige USD 17 miljard aan dit soort instrumenten afgeschreven, terwijl aandelenbeleggers een gedeelte van hun effecten in equivalenten van UBS geconverteerd kregen. We hielden vast aan onze posities, in plaats van de verliezen te verzilveren, en dit bleek de juiste keuze. De mondiale markten veren weer op, onder andere dankzij het feit dat nu ook in andere rechtsgebieden is opgehelderd hoe dergelijke instrumenten worden behandeld bij een faillissement. Om zoveel mogelijk in deze stijging mee te delen, hebben we onze positie uitgebreid totdat deze instrumenten hetzelfde percentage van onze portefeuilles uitmaken als vóór het Credit Suisse-debacle.

We handhaven onze goudpositie, omdat deze enige bescherming kan bieden als de markten in zwaar weer terecht zouden komen.

Conclusie

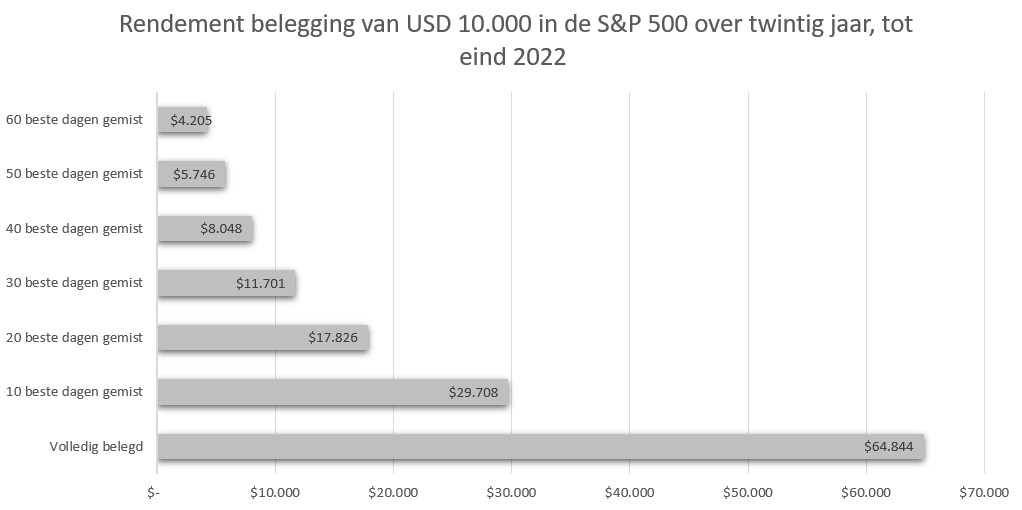

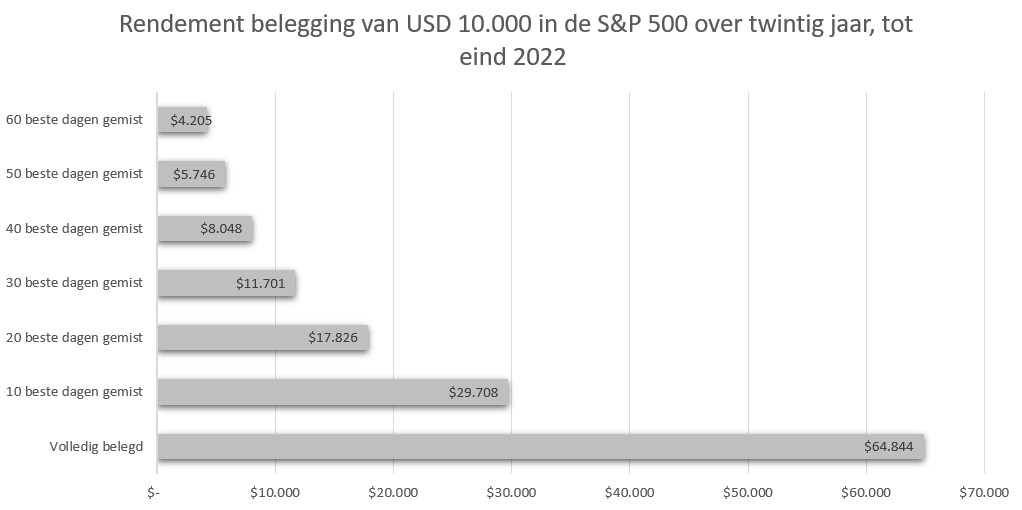

Hoewel onze beleggingsgraad lager ligt dan normaal, zijn we absoluut niet voor een volledige uitstap uit de markt. Zelfs als we maar een paar goede dagen mislopen, kan dat ingrijpende gevolgen hebben voor het uiteindelijke rendement. Dat is keer op keer bewezen in onderzoeken. Niemand kan voorspellen wanneer die goede dagen komen. Dat moeten we ook niet proberen. Het is veel beter om systematisch belegd te blijven en het risico zorgvuldig te beheren. Met een defensieve en gediversifieerde benadering hopen we de algehele volatiliteit van onze portefeuilles binnen de perken te houden – net als het neerwaartse risico, mochten de marktomstandigheden wezenlijk verslechteren. Dat doen we concreet door a) een conservatieve blootstelling aan risicodragende activa, b) een slotgracht van veilige havens zoals goud, c) een defensieve sectorselectie en d) een voorkeur voor krachtige, dividenduitkerende ondernemingen die niet zozeer meedeinen op de getijden van de economie ...

Bron: Bloomberg, BIL

Disclaimer

All financial data and/or economic information released by this Publication (the “Publication”); (the “Data” or the “Financial data

and/or economic information”), are provided for information purposes only,

without warranty of any kind, including without limitation the warranties of merchantability, fitness for a particular

purpose or warranties and non-infringement of any patent, intellectual property or proprietary rights of any party, and

are not intended for trading purposes. Banque Internationale à Luxembourg SA (the “Bank”) does not guarantee expressly or

impliedly, the sequence, accuracy, adequacy, legality, completeness, reliability, usefulness or timeless of any Data.

All Financial data and/or economic information provided may be delayed or may contain errors or be incomplete.

This disclaimer applies to both isolated and aggregate uses of the Data. All Data is provided on an “as is” basis. None of

the Financial data and/or economic information contained on this Publication constitutes a solicitation, offer, opinion, or

recommendation, a guarantee of results, nor a solicitation by the Bank of an offer to buy or sell any security, products and

services mentioned into it or to make investments. Moreover, none of the Financial data and/or economic information contained on

this Publication provides legal, tax accounting, financial or investment advice or services regarding the profitability or

suitability of any security or investment. This Publication has not been prepared with the aim to take an investor’s particular investment objectives,

financial position or needs into account. It is up to the investor himself to consider whether the Data contained herein this

Publication is appropriate to his needs, financial position and objectives or to seek professional independent advice before making

an investment decision based upon the Data. No investment decision whatsoever may result from solely reading this document. In order

to read and understand the Financial data and/or economic information included in this document, you will need to have knowledge and

experience of financial markets. If this is not the case, please contact your relationship manager. This Publication is prepared by

the Bank and is based on data available to the public and upon information from sources believed to be reliable and accurate, taken from

stock exchanges and third parties. The Bank, including its parent,- subsidiary or affiliate entities, agents, directors, officers,

employees, representatives or suppliers, shall not, directly or indirectly, be liable, in any way, for any: inaccuracies or errors

in or omissions from the Financial data and/or economic information, including but not limited to financial data regardless of the

cause of such or for any investment decision made, action taken, or action not taken of whatever nature in reliance upon any Data

provided herein, nor for any loss or damage, direct or indirect, special or consequential, arising from any use of this Publication

or of its content. This Publication is only valid at the moment of its editing, unless otherwise specified. All Financial data and/or

economic information contained herein can also quickly become out-of- date. All Data is subject to change without notice and may not be

incorporated in any new version of this Publication. The Bank has no obligation to update this Publication upon the availability of new data,

the occurrence of new events and/or other evolutions. Before making an investment decision, the investor must read carefully the terms and

conditions of the documentation relating to the specific products or services. Past performance is no guarantee of future performance.

Products or services described in this Publication may not be available in all countries and may be subject to restrictions in some persons

or in some countries. No part of this Publication may be reproduced, distributed, modified, linked to or used for any public or commercial

purpose without the prior written consent of the Bank. In any case, all Financial data and/or economic information provided on this Publication

are not intended for use by, or distribution to, any person or entity in any jurisdiction or country where such use or distribution would be

contrary to law and/or regulation. If you have obtained this Publication from a source other than the Bank website, be aware that electronic

documentation can be altered subsequent to original distribution.

As economic conditions are subject to change, the information and opinions presented in this outlook are current only as of the date

indicated in the matrix or the publication date. This publication is based on data available to the public and upon information that is

considered as reliable. Even if particular attention has been paid to its content, no guarantee, warranty or representation is given to the

accuracy or completeness thereof. Banque Internationale à Luxembourg cannot be held liable or responsible with respect to the information

expressed herein. This document has been prepared only for information purposes and does not constitute an offer or invitation to make investments.

It is up to investors themselves to consider whether the information contained herein is appropriate to their needs and objectives or to seek advice

before making an investment decision based upon this information. Banque Internationale à Luxembourg accepts no liability whatsoever for any investment

decisions of whatever nature by the user of this publication, which are in any way based on this publication, nor for any loss or damage arising

from any use of this publication or its content. This publication, prepared by Banque Internationale à Luxembourg (BIL), may not be copied or

duplicated in any form whatsoever or redistributed without the prior written consent of BIL 69, route d’Esch ı L-2953 Luxembourg ı

RCS Luxembourg B-6307 ı Tel. +352 4590 6699 ı www.bil.com.

Read more

More

april 18, 2023

BILBoardBILBoard april 2023: Terug naar de ke...

Bron: Bloomberg, BIL De laatste tijd is het volop lente op de aandelenmarkten. Zo klom de S&P 500 hoger dan we wekenlang hebben gezien en...