mai 5, 2023

BilboardBILBoard mai 2023 – Positionnement défensif

Malgré les vents contraires macroéconomiques, la persistance de l’inflation contraint les grandes banques centrales à maintenir une politique monétaire restrictive. Dans la perspective d’un paysage d'investissement agité au cours des prochains trimestres, nous avons renforcé la protection de nos portefeuilles en privilégiant les secteurs défensifs.

Analyse macroéconomique

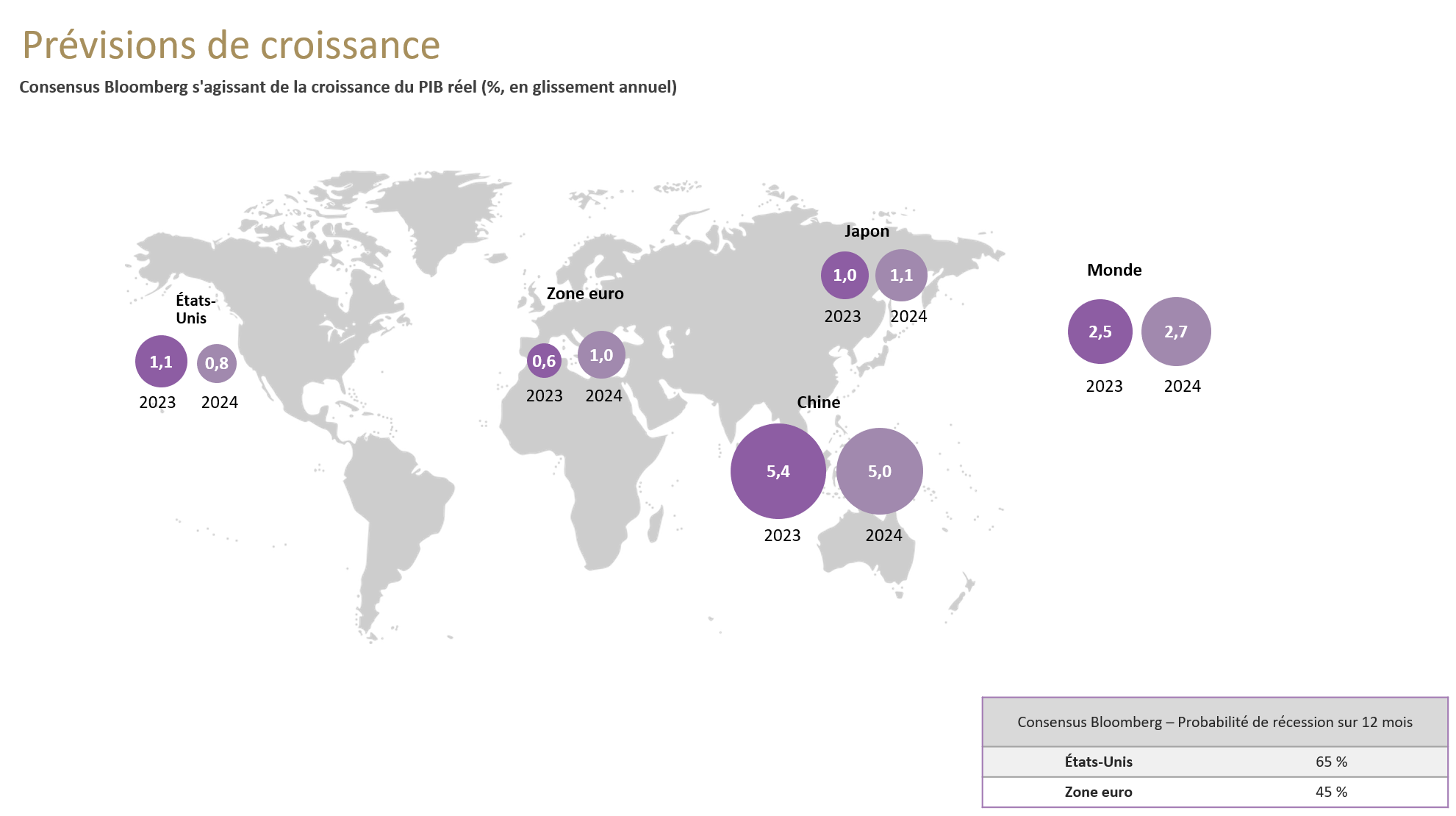

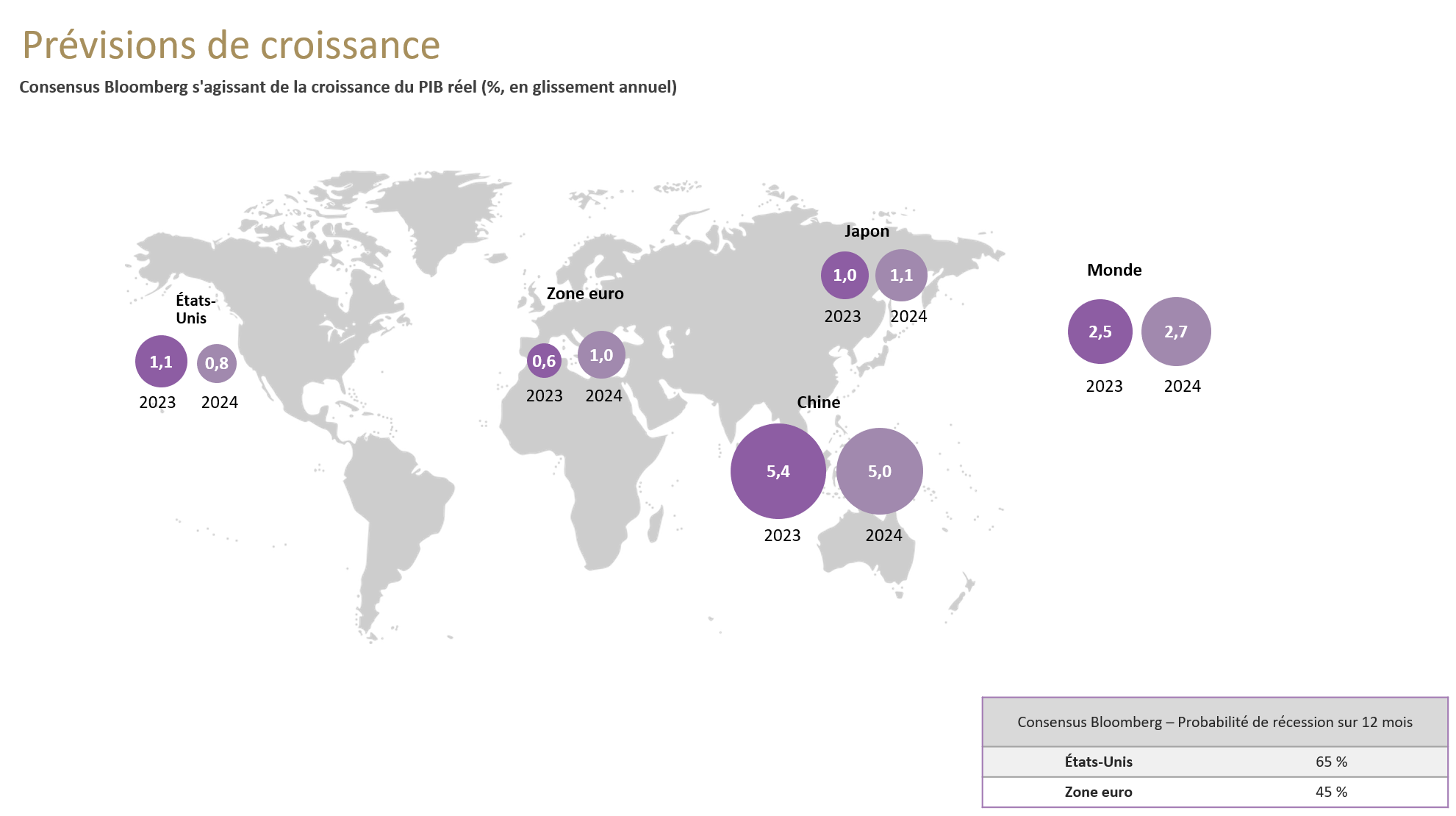

Aux États-Unis, le cycle de resserrement monétaire de la Fed semble toucher à sa fin. Le reflux de l’inflation – encore largement supérieure à l'objectif de 2 % – devrait être accentué par la chute des coûts du logement (l'indice des loyers Zillow, généralement en avance de 6 à 12 mois sur l'IPC, a déjà nettement reculé). En outre, comme l'a noté le président de la Fed de Richmond, « le marché de l'emploi est passé de bouillant à chaud » : les licenciements s'intensifient, la croissance des salaires ralentit et les offres d'emploi sont moins nombreuses.

Dans ce contexte morose, les ménages réduisent leurs dépenses discrétionnaires, tandis que l'activité industrielle progresse à son rythme le plus lent depuis deux ans. La croissance du PIB a subi un coup d’arrêt (1,1 % en rythme annuel au premier trimestre, contre 2,0 % attendu et 2,6 % au quatrième trimestre) et une (légère) récession semble se profiler à l'horizon. Ce tassement pourrait toutefois être plus sévère si le durcissement monétaire de la Fed devait, finalement, s’avérer excessif.

De son côté, la zone euro a renoué avec la croissance au premier trimestre (0,1 % contre 0,2 % attendu, l'Allemagne ayant marqué le pas). Dans la plupart des pays de la région, on observe que les prix élevés et les salaires réels toujours négatifs pèsent sur la consommation. La persistance de l'inflation sous-jacente constitue une menace, notamment en raison de potentiels effets secondaires: alors que les problèmes d’offre s'estompent et que le coût de l'énergie diminue, les revendications salariales risquent d’attiser l’inflation. Dans cet environnement, la BCE devrait poursuivre son resserrement à court terme et la lutte contre l'inflation durera probablement plus longtemps en Europe qu’outre-Atlantique.

En outre, l’impact du resserrement monétaire se manifeste avec un certain retard et l’économie en souffrira certainement dans les mois à venir. Ces inquiétudes sont aggravées par la récente faillite de First Republic Bank, basée à San Francisco : il s’agit en effet de la deuxième plus grande faillite bancaire de l'histoire des États-Unis, et de la troisième dans le pays depuis le mois de mars.

En termes de resserrement monétaire, la Chine constitue un cas à part, puisque l’inflation n’y dépasse guère 0,7 % (pour un objectif d'environ 3 %). L’économie chinoise a démarré l’année sur les chapeaux de roue, enregistrant une croissance de 4,5 % au premier trimestre ;un résultat en partie lié aux contraintes qui ont pesé sur l’activité au quatrième trimestre 2022. Après la forte reprise du moteur principal que sont les exportations (en hausse de 14,8 % en glissement annuel en mars), nous anticipons un rebond significatif de la consommation dans les prochains trimestres.

Stratégie d’investissement

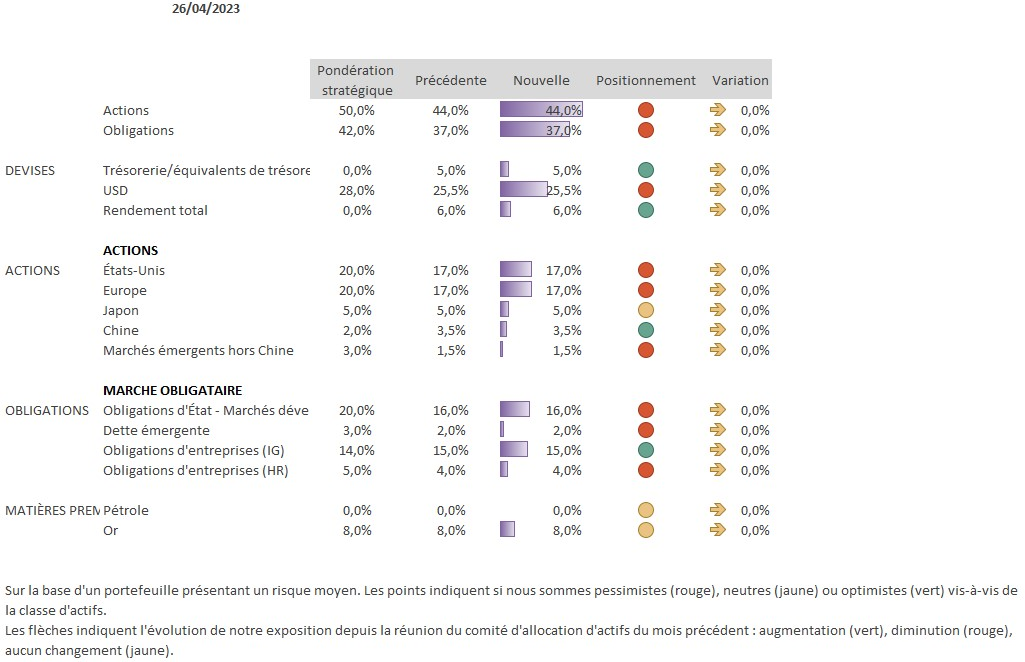

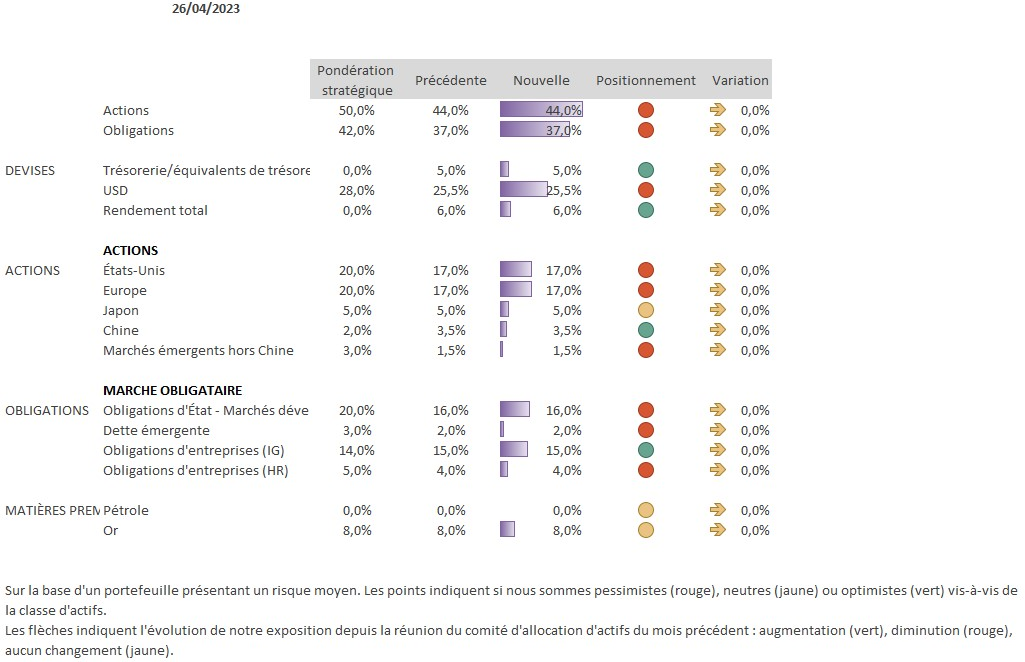

- Globalement, nous maintenons notre sous-pondération des actions et des obligations

- Parmi les actions, nous sous-pondérons les États-Unis, l’Europe et les marchés émergents, tandis que nous surpondérons la Chine

- Nous avons procédé à plusieurs ajustements au niveau sectoriel afin de privilégier les secteurs défensifs

- En termes de style, nous mettons l’accent sur la qualité : les liquidités sont reines

- Nous conservons une position sur l'or à titre de couverture en cas de turbulences

À ce stade, les marchés ne tablent pas sur un scénario de « taux plus élevés pour longtemps » dans l'hémisphère occidental. Aux États-Unis, les contrats à terme anticipent une dernière hausse des taux de 25 pb, avant le basculement vers une politique accommodante durant l’été. Mais il semble plus probable que la Fed fasse une pause pour évaluer l'impact de son action sur l'économie réelle, sans exclure d'autres hausses à l'avenir. En Europe, un reflux net de l'inflation sous-jacente se fait attendre et les marchés parient sur un taux terminal d'environ 3,6 %, avant une baisse des taux de la BCE début 2024.

En l'absence d'un choc ou d'un plongeon soudain et imprévu de l'inflation (susceptible d’entraîner une fuite vers la sécurité), les marchés semblent encore excessivement optimistes en ce qui concerne les perspectives d’assouplissement monétaire.

Tout bien considéré, nous pensons qu'il est temps de se mettre à l’abri et de se préparer à des trimestres volatils. Ce constat nous incite à conserver notre sous-exposition aux actions et obligations des marchés développés.

Au sein de notre portefeuille d’actions, nous avons procédé à plusieurs ajustements au niveau sectoriel afin de privilégier les secteurs défensifs suivants :

- Consommation de base – les prévisions de bénéfices sont relativement stables alors que la saison des résultats du premier trimestre a montré que les entreprises parvenaient, à ce stade, à répercuter la hausse des prix des intrants.

- Services aux collectivités – le secteur profite des turbulences bancaires, les investisseurs adoptant une attitude plus prudente en ciblant les valeurs refuges ; les dividendes élevés sont un atout essentiel par rapport à d'autres secteurs défensifs, tandis que les plans de relance auront un fort effet porteur des deux côtés de l'Atlantique. En outre, en réponse à la loi américaine sur la réduction de l’inflation : – 369 mds USD de subventions et de crédits d'impôt pour les technologies d'énergie propre ;Bruxelles a autorisé les États membres de l'UE, qui se battent pour conserver les projets sur le sol européen, à accorder des subventions qui se chiffrent en milliards de dollars.

- Santé en Europe – autre grand gagnant de la tourmente bancaire, ce secteur est le plus performant depuis l'effondrement de SVB aux États-Unis. Nous anticipons une croissance robuste des BPA au cours des deux prochaines années grâce à la hausse des revenus et à l'expansion des marges.Les entreprises pharmaceutiques et d'équipement apportant les plus importantes contributions.

Nous renforçons en outre le poids des actions de qualité (titres d’entreprises présentant des bilans solides, des bénéfices stables, un faible niveau d'endettement et la capacité financière d’absorber une chute des bénéfices). Dans cet ordre d’idées, nous maintenons une surpondération des technologies de l'information. Les bons résultats publiés par les leaders du secteur nous confortent dans notre positionnement.

Dans le même temps, nous avons rétrogradé l’industrie à sous-pondérer et l’énergie à neutre, ces deux secteurs étant menacés par la montée des craintes de récession. Le rebond des prix du pétrole consécutif aux réductions de production de l'OPEP+ a fait long feu, et tout rebond durable reste conditionné au redémarrage de l'activité en Chine (hausse potentielle de la demande de +1,8 mbj en glissement annuel). Toutefois, le retour à la normale de l'économie chinoise prendra un certain temps après le choc prolongé de la pandémie.

Sur le front des obligations, nous sommes plus positifs vis-à-vis de la duration (encore sous-pondérée) alors que la lutte contre l’inflation touche à sa fin, nous ne tentons pas de prévoir le pic des taux directeurs, mais recherchons plutôt des points d’entrée techniques pour réduire notre sous-pondération. Nous privilégions les bons du Trésor par rapport à leurs équivalents européens, étant donné que la Fed est plus proche d’une pause dans son cycle de hausse des taux.

Notre exposition est actuellement concentrée sur le segment investment grade. De même que pour les actions, nous mettons l’accent sur la qualité. En raison de la longue période de taux d’intérêt faibles ou nuls qui a suivi la Crise financière mondiale, les marchés semblent négliger les risques liés à des niveaux d’endettement élevés. Alors que la disponibilité et le coût de l’argent évoluent rapidement, la prudence est pourtant de mise, notamment en ce qui concerne les obligations de qualité inférieure.

Sur le segment du haut rendement, notre exposition aux obligations convertibles contingentes (CoCos) a été affectée par la débâcle de Credit Suisse (17 mds USD de ces instruments ont été dépréciés, tandis que les actionnaires ont vu une partie de leurs avoirs convertis en actions UBS équivalentes). Plutôt que de cristalliser les pertes, nous avons conservé nos positions, ce qui s’est avéré être une décision judicieuse. Le marché est en train de se ressaisir, encouragé par le fait que d’autres juridictions ont clarifié leurs positions sur le traitement de ces instruments en cas d’insolvabilité. Pour tirer parti de ce rebond, nous avons rééquilibré notre positionnement à la hausse afin que ces instruments représentent dans nos portefeuilles le même pourcentage qu’avant l’effondrement de Credit Suisse.

Nous maintenons notre exposition à l'or afin de protéger, dans une certaine mesure, les portefeuilles en cas de turbulences.

Conclusion

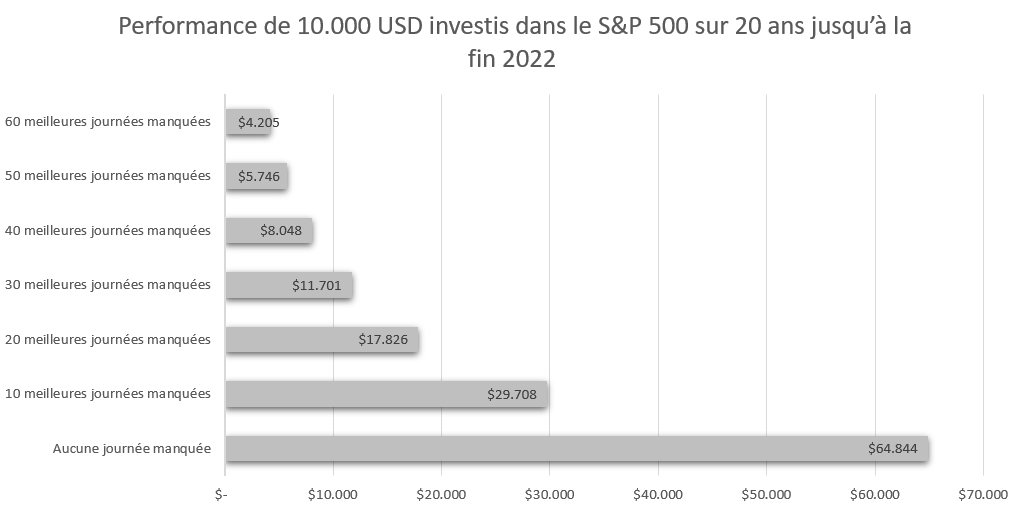

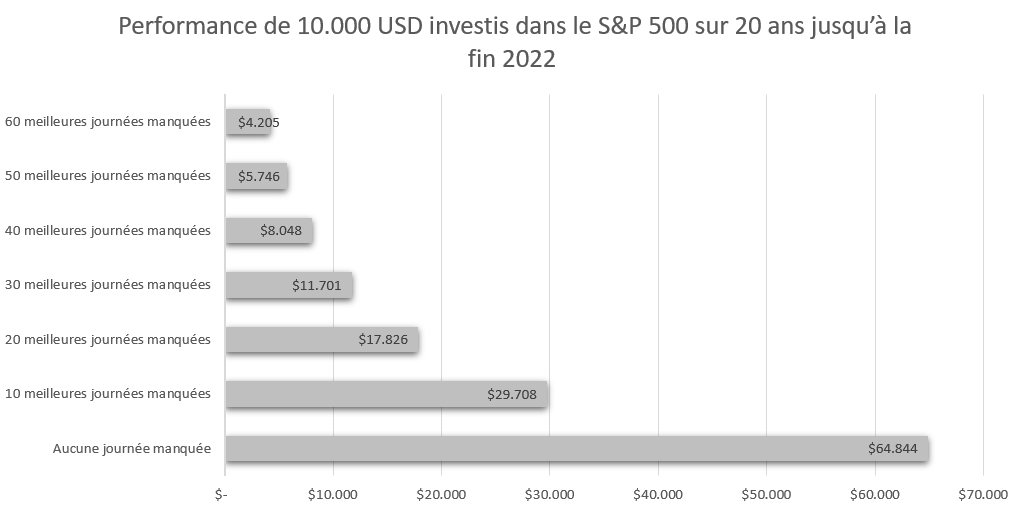

Bien que notre allocation en liquidités soit plus importante qu'à l'accoutumée, il convient de ne pas rester complètement à l’écart du marché. À maintes reprises, des études ont montré que le fait de manquer quelques bonnes journées peut avoir un impact négatif important sur les performances. Or, personne ne peut prédire les journées de forte hausse. Il vaut donc mieux rester investi en permanence, tout en gérant le risque efficacement. En adoptant une approche défensive et diversifiée, nous espérons limiter la volatilité globale de nos portefeuilles, ainsi que les risques de baisse si les conditions de marché venaient à se dégrader. Dans cette optique, nous maintenons a) une exposition prudente aux actifs risqués, b) un réservoir de valeurs refuges telles que l'or, c) une sélection sectorielle défensive, et d) une préférence pour les entreprises solides, qui versent des dividendes et ne dépendent pas excessivement de la vigueur de l’économie…

Source: Bloomberg, BIL

More

juillet 23, 2024

BilboardBILBoard Août 2024 – Les actions affi...

Basé sur la Committee du 15 juillet 2024 Ces dernières semaines ont eu lieu deux événements notables, favorables aux investisseurs. Premièrement, l’inflation aux États-Unis...

juillet 16, 2024

NewsLe tourisme, pilier fragile du redres...

Représentant pas moins de 10% du PIB de l’UE, le tourisme est l’un des piliers de l’économie du Vieux Continent, avec un impact considérable sur...

juillet 4, 2024

NewsLes ménages américains peuvent-ils co...

Tel le Géant Atlas, le consommateur américain porte sur ses épaules toute l’économie du pays. Les États-Unis représentent environ un quart de la production...

juin 24, 2024

BilboardBILBoard – Summer 2024

Trotz de restriktive monetäre Bedéngungen, huet sech d'Weltwirtschaft an der éischter Hallschecht vun 2024 erstaunlech gutt gehal. Un dësem Punkt schéngt se erëm nei a...