Mai 8, 2023

BilboardBILBoard-Newsletter Mai 2023 – Defensivere Ausrichtung

Angesichts der hartnäckigen Inflation halten die großen Zentralbanken trotz zunehmender gesamtwirtschaftlicher Probleme an ihrer restriktiven Geldpolitik fest. Da wir für die kommenden Quartale von einem volatilen Anlageumfeld ausgehen, erhöhten wir die Absicherung unserer Portfolios, indem wir es auf defensive Sektoren ausrichteten.

Makroökonomischer Ausblick

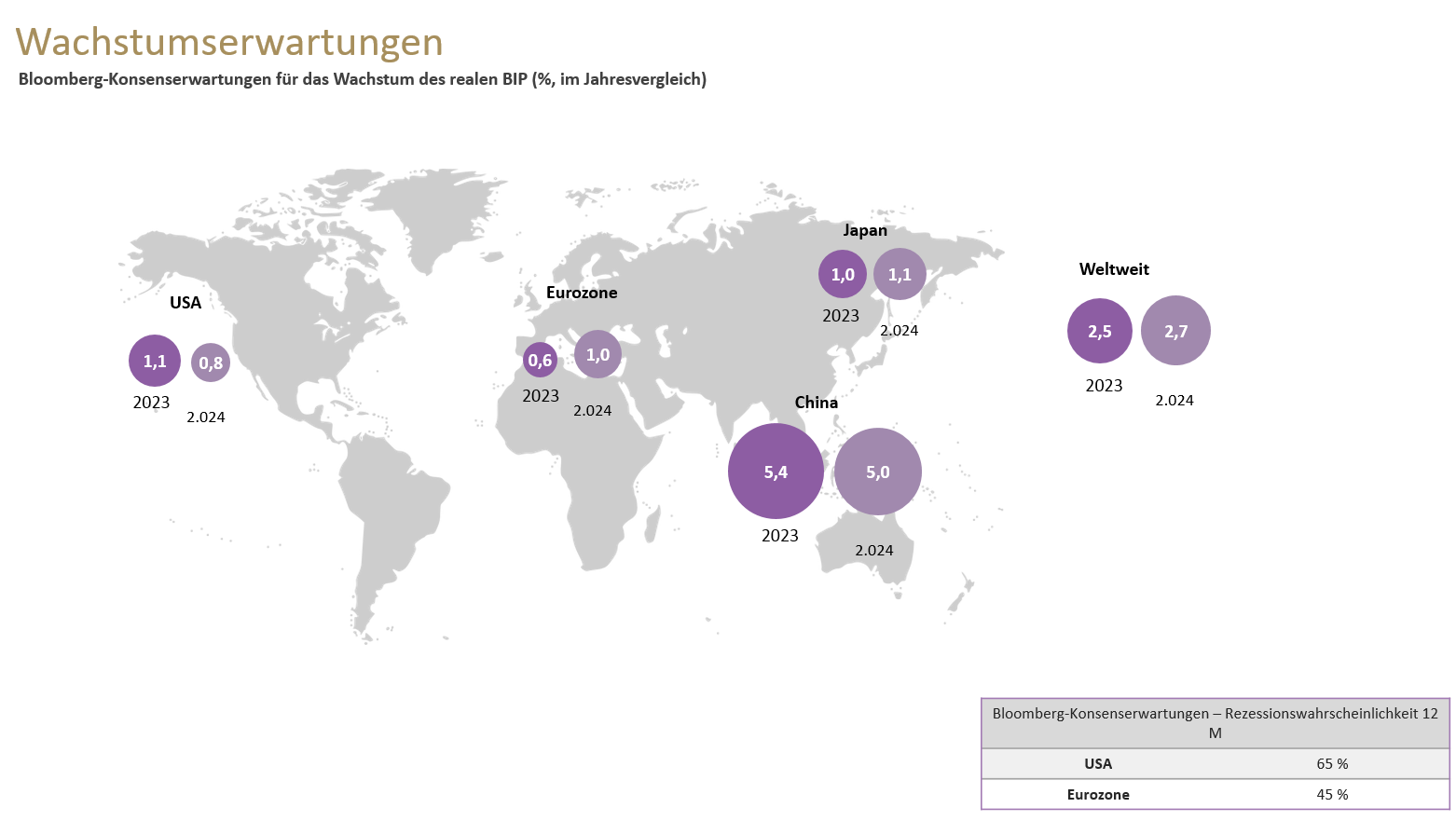

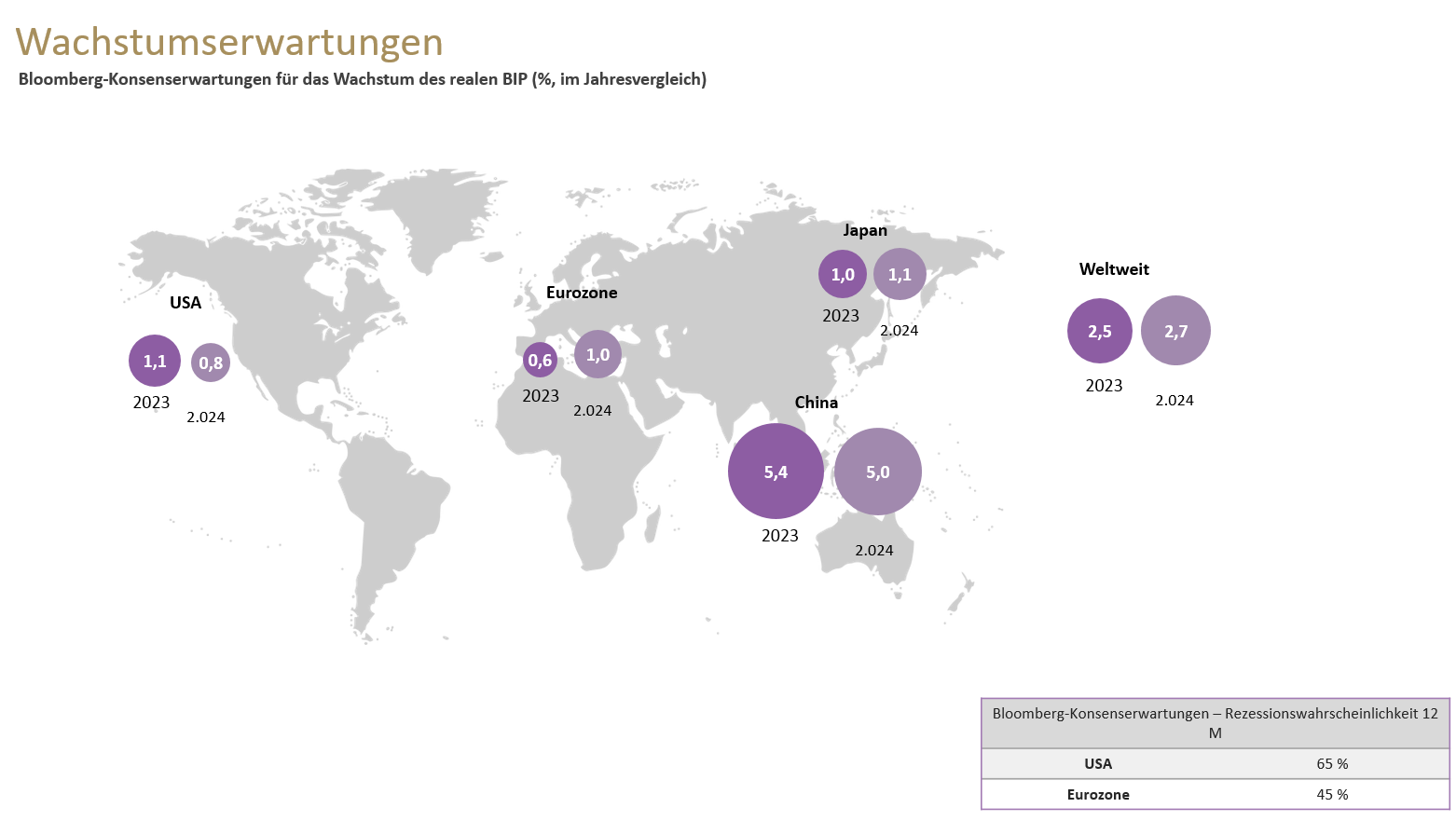

In den USA scheint die Fed sich dem Ende ihres Straffungszyklus anzunähern. Auch wenn sie noch recht deutlich über dem 2 %-Ziel liegt, sinkt die Inflation, wobei angesichts der fallenden Wohnkosten ein weiterer Rückgang absehbar ist (der Zillow-Mietindex, der dem VPI in der Regel um sechs bis zwölf Monate vorläuft, ist erkennbar gesunken). Außerdem hat sich der Arbeitsmarkt, wie der Fed-Präsident von Richmond es formulierte, „von kochend heiß auf gerade noch heiß“ abgekühlt, denn es werden wieder öfter Stellen abgebaut, der Lohndruck nimmt ab und die Zahl der neuen Stellen geht zurück.

Angesichts des eingetrübten Ausblicks beginnen die Privathaushalte, ihre Konsumausgaben zu reduzieren, während die Industriekonjunktur auf ihrem niedrigsten Stand seit zwei Jahren liegt. Das BIP-Wachstum verlangsamt sich bereits deutlich (1,1 % annualisiert im ersten Quartal gegenüber 2,6 % im vierten Quartal, womit die Prognose von 2,0 % verfehlt wird) und der Markt erwartet eine Rezession (wenn auch nur eine leichte). Das größte Risiko ist eine zu starke, den Rückgang verstärkende Straffung durch die Fed – aber ob sie zu weit geht, wird sich wie fast immer erst im Nachhinein herausstellen.

In der Eurozone lag die Wirtschaft im ersten Quartal mit +0,1 % zwar wieder auf Wachstumskurs, blieb jedoch hinter den Erwartungen (+0,2 %) zurück, da Deutschland stagnierte. Die Feststellung, dass die hohen Preise und die weiterhin negativen Reallöhne zulasten des Konsums gehen, zieht sich wie ein roter Faden durch die meisten Berichte aus den verschiedenen Ländern. Die hartnäckige Kerninflation hängt wie eine schwarze Wolke über der Wirtschaft, weil Zweitrundeneffekte wahrscheinlicher werden. Da es weniger Lieferengpässe gibt und die Energiekosten sinken, könnten Lohnforderungen zu einem neuen, starken Preistreiber werden. Daher wird die EZB auf kurze Sicht nicht um eine weitere Straffung herumkommen und ihren Kampf gegen die Inflation womöglich länger fortsetzen müssen als die Fed.

Weil sich eine Straffung der Geldpolitik erst mit einer gewissen Verzögerung bemerkbar macht, ist es wahrscheinlich und sogar plausibel, dass ihre Auswirkungen bisher noch nicht im ganzen Ausmaß zu spüren waren. Diese Sorgen wurden durch den Zusammenbruch der First Republic Bank in San Francisco noch verstärkt. Dies war die zweitgrößte Bankenpleite der Geschichte der USA und landesweit die dritte seit März.

China beteiligt sich bisher nicht am Straffungszyklus, denn dort beträgt die Inflation gerade einmal 0,7 % (gegenüber einem Ziel von rund 3 %). Die Wirtschaft des Landes startete angesichts eines Wachstums von 4,5 % im ersten Quartal gut ins neue Jahr, was zum Teil aber Überträgen aus dem vierten Quartal 2022 zu verdanken sein könnte. Während der Export, der Kern der Wirtschaft, einen Schnellstart hinlegte (Anstieg der Exporte um 14,8 % ggü. dem Vorjahr im März), hat sich der Konsum noch nicht wirklich erholt – dies wird aus unserer Sicht erst in den kommenden Quartalen der Fall sein.

Anlagestrategie

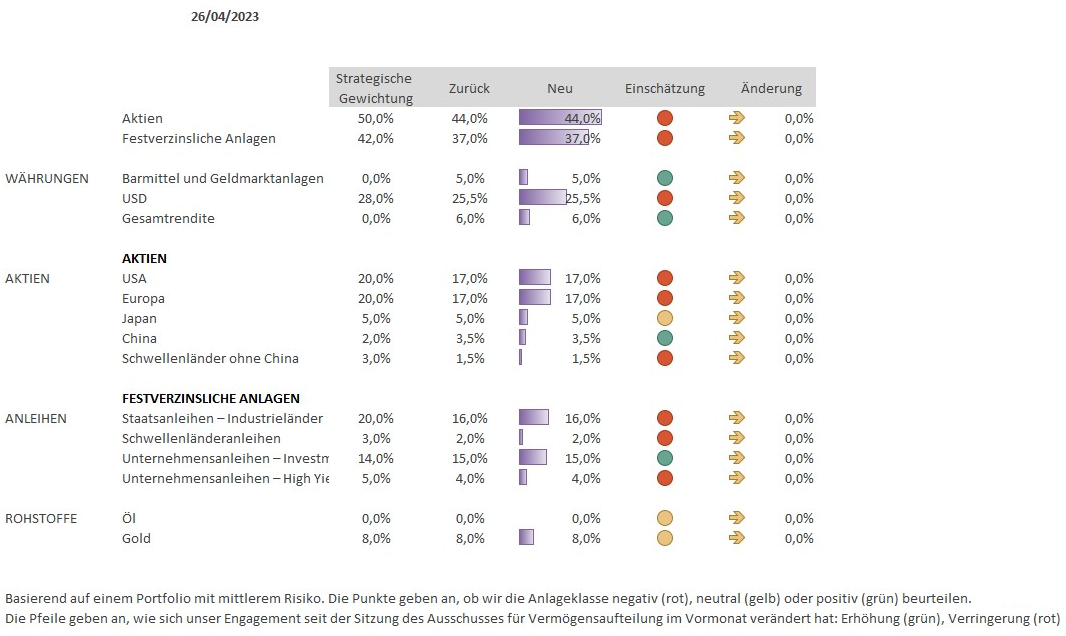

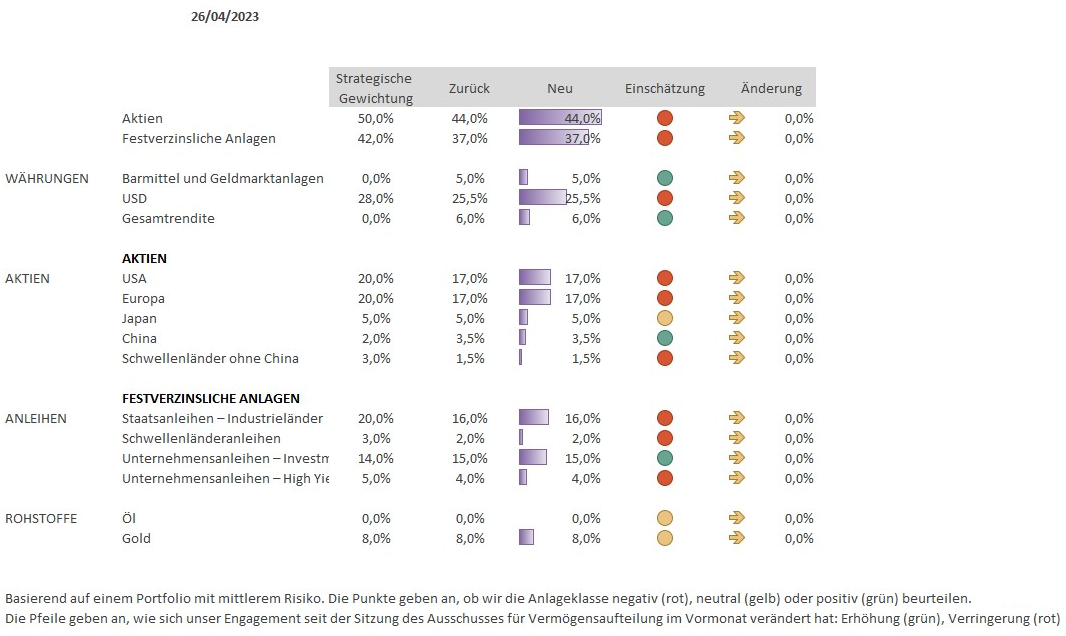

- Insgesamt bleiben wir in Aktien und Anleihen untergewichtet

- Bei Aktien besteht eine Untergewichtung der USA, Europas und der Schwellenländer sowie eine Übergewichtung von China

- Wir änderten unsere Sektorschwerpunkte, um zu einer Ausrichtung auf defensive Sektoren überzugehen

- Beim Stil liegt der Schwerpunkt auf Qualität – auf Liquidität kommt es an

- Wir halten an einer Gold-Position als Absicherung für den Fall von Stressphasen an den Märkten fest

Ein Szenario längerfristig höherer Zinsen in den westlichen Ländern wird von den Märkten bisher nicht eingepreist. In den USA implizieren die Futures-Preise noch eine Erhöhung um 25 Bp., bevor in diesem Sommer ein schneller Kurswechsel hin zu einer Lockerung stattfindet. Wahrscheinlicher ist jedoch, dass die Fed eine Pause einlegt, um die Auswirkungen ihrer Maßnahmen auf die Realwirtschaft abzuschätzen, ohne für die Zukunft weitere Erhöhungen auszuschließen. In Europa, wo noch kein starker Rückgang der Kerninflation eingesetzt hat, gehen die Märkte von einem endgültigen Zinssatz von rund 3,6 % aus und erwarten, dass die EZB Anfang 2024 mit Zinssenkungen beginnt.

Vorbehaltlich eines plötzlichen, unvorhergesehenen Schocks oder eines sehr starken Inflationsrückgangs (der wiederum wahrscheinlich eine Flucht in sichere Häfen auslösen würde) scheint in den Kursen immer noch zu viel Optimismus in Bezug auf Lockerungen durch die Zentralbanken eingepreist zu sein.

Alles in allem ist es unseres Erachtens an der Zeit, sich in Vorbereitung auf ein paar volatile Quartale, die vor uns liegen, auf die sichere Seite zu begeben. Wir halten daher weiterhin an unserer untergewichteten Position in Aktien und Anleihen der Industrieländer fest.

Bei unseren Aktienbeständen nahmen wir verschiedene Veränderungen mit Blick auf unsere Sektorschwerpunkte vor, um die Zyklizität zu verringern und zu einer Ausrichtung auf defensive Sektoren überzugehen, darunter:

- Basiskonsumgüter – die Gewinnprognosen sind relativ stabil und die Berichtssaison für das erste Quartal hat gezeigt, dass Konsumgüterunternehmen Preiserhöhungen bisher noch erfolgreich weitergeben können.

- Versorger – der Sektor profitiert von den Turbulenzen im Bankensektor, da Anleger eine vorsichtigere Haltung einnehmen und in sichere Häfen umschichten. Die hohen Dividenden sind der Hauptvorteil gegenüber anderen defensiven Sektoren und gleichzeitig dürften die Konjunkturpakete beiderseits des Atlantiks erheblichen Auftrieb verleihen. Außerdem hat Brüssel als Reaktion auf den US-amerikanischen Inflation Reduction Act – ein Paket, das Subventionen und Steuergutschriften für saubere Energietechnologien in Höhe von 369 Mrd. USD umfasst – den Weg freigemacht, damit die EU-Mitgliedstaaten bei den milliardenschweren Anreizen nachziehen können, um Projekte in Europa zu halten.

- Europäischer Gesundheitssektor – ebenfalls ein Nutznießer der Turbulenzen im Bankensektor und der Performance-Spitzenreiter unter den Sektoren seit dem Zusammenbruch von SVB in den USA. Angesichts höherer Erträge und Margen ist in den nächsten beiden Jahren ein robuster Anstieg des Gewinns pro Aktie zu erwarten, zu dem Pharma- und Ausrüstungsunternehmen am meisten beitragen.

Wir sichern außerdem die Portfolios durch hochwertige Aktien ab, d. h. Aktien von Unternehmen mit starken Bilanzen, stabilen Gewinnen, geringer Verschuldung und ausreichend Finanzkraft, um einen Gewinnrückgang zu überstehen. Daher halten wir an der Übergewichtung des IT-Sektors fest, der reich an solchen Unternehmen ist. Gute Gewinnmitteilungen von Branchenführern bestätigen bisher diesen Schritt.

Gleichzeitig stuften wir den Industriesektor auf untergewichtet und den Energiesektor auf neutral zurück, da beide angesichts der steigenden Rezessionsängste beginnen, an Dynamik zu verlieren. Es scheint, dass die Ölpreis-Rally als Reaktion auf die Senkung der Fördermengen durch die OPEC+ eine trügerische Hoffnung war und dass eine Konjunkturerholung in China entscheidend für eine nachhaltige Erholung sein wird (potenzielles Nachfragewachstum um +1,8 Mio. Barrel/Tag ggü. dem Vorjahr). Es wird jedoch immer deutlicher, dass es noch eine gewisse Zeit dauern wird, bis die chinesische Wirtschaft nach den langen pandemiebedingten Beschränkungen wieder reibungslos läuft.

Im Bereich der festverzinslichen Anlagen sind wir optimistischer in Bezug auf die Duration, denn die Zentralbanken gehen in die letzte Phase ihres Kampfes gegen die Inflation über. Daher achten wir auf technische Einstiegspunkte, um unsere Untergewichtung zu erhöhen, versuchen aber nicht, den genauen Zeitpunkt des Höchststandes vorauszusagen. Wir haben eine leichte Präferenz für Treasuries gegenüber ihren europäischen Pendants, da die Fed ihren Erhöhungszyklus früher pausieren kann.

Bei unseren festverzinslichen Anlagen konzentrieren wir uns vorläufig auf das Investment-Grade-Segment. Wie bei Aktien legen wir auch hier bei der Titelauswahl Wert auf Qualität. Anscheinend vernachlässigen die Märkte nach der längeren Niedrig- bzw. Nullzinsphase seit der globalen Finanzkrise die Risiken einer hohen Verschuldung. Da nun ein grundlegender Wandel eingesetzt hat, was die Kapitalverfügbarkeit und -kosten anbelangt, ist vor allem gegenüber Anleihen am unteren Ende des Qualitätsspektrums Vorsicht geboten.

Im High-Yield-Segment wurde unser Engagement in Contingent Convertibles (CoCos) natürlich vom Debakel bei der Credit Suisse (CS) in Mitleidenschaft gezogen (rund 17 Mrd. USD dieser Instrumente wurden abgeschrieben, während die CS-Aktien zum Teil in UBS-Aktien umgewandelt wurden). Wir hielten an unseren Positionen fest, statt die Verluste festzuschreiben, was sich als richtige Entscheidung erwies. Der Weltmarkt erholt sich, wozu u. a. die Tatsache beigetragen hat, dass andere Länder ihre Positionen bezüglich der Behandlung dieser Instrumente im Insolvenzfall klarstellten. Um an diesem Aufschwung zu partizipieren, haben wir unsere Position erhöht, damit diese Instrumente den gleichen Prozentanteil an unseren Portfolios wie vor der CS-Affäre haben.

Wir sind weiterhin in Gold investiert, um die Portfolios in gewisser Weise gegen mögliche Stressphasen an den Märkten abzusichern.

Schlussfolgerung

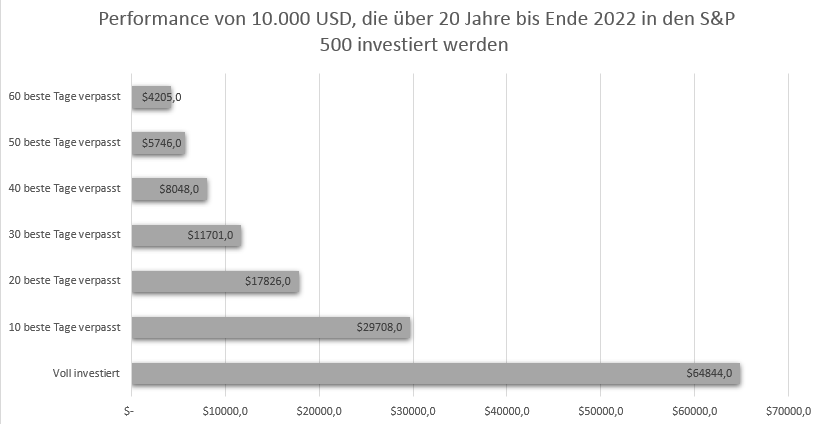

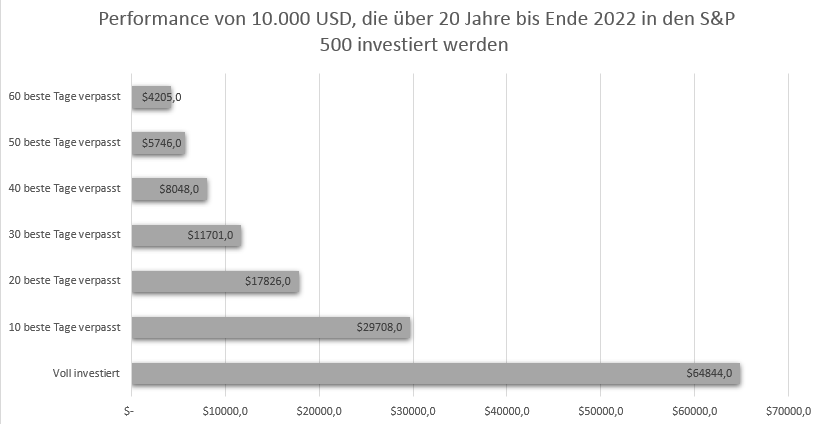

Obwohl wir über eine überdurchschnittliche Allokation in Barmitteln haben, plädieren wir nicht für einen Komplettausstieg aus dem Markt. Studien haben immer wieder gezeigt, dass die Performance schon deutlich beeinträchtigt werden kann, wenn man nur ein paar gute Tage an den Märkten verpasst. Die genauen Daten dieser Tage lassen sich nicht voraussagen. Besser ist es, stets angelegt zu bleiben und gleichzeitig das Risiko gewissenhaft zu steuern. Unser Ziel besteht darin, über einen defensiven und diversifizierten Ansatz die Gesamtvolatilität wie das Abwärtsrisiko unserer Portfolios zu begrenzen, falls die Marktbedingungen schlechter werden sollten. Um dies zu erreichen, verfügen wir über a) ein konservatives Exposure gegenüber Risikoanlagen, b) eine Absicherung durch sichere Häfen, wie beispielsweise Gold, c) eine defensive Sektorauswahl und d) eine Präferenz für starke Unternehmen, die Dividenden ausschütten und deren Schicksal nicht vom Auf und Ab der Wirtschaft abhängt.

Quelle: Bloomberg, BIL

More

Juli 24, 2024

BilboardBILBoard August 2024 – Sonnige Aussic...

Basierend auf dem Ausschuss vom 15. Juli 2024 In den letzten Wochen gab es zwei wichtige Entwicklungen für Anleger. Erstens schwächte sich die US-Inflation...

Juni 25, 2024

BilboardBILboard-Newsletter – Sommer 2024

Die Weltwirtschaft hielt sich trotz straffer geldpolitischer Bedingungen im ersten Halbjahr 2024 erstaunlich gut. Nun scheint sie wieder in Schwung zu kommen, und der Beginn...

Mai 29, 2024

BilboardBILBoard Juni 2024 – Sollten Aktienan...

Einer Studie zufolge könnte es für US-Amerikaner, die diesen Sommer Taylor Swifts rekordverdächtige Eras Tour erleben möchten, günstiger sein, dafür nach Europa zu kommen. Da...

April 25, 2024

BilboardBILBoard Mai 2024 – So sieht die Real...

In den vergangenen Monaten gab es eine ganze Reihe unerwartet guter Daten aus den USA, was die Theorie eines Szenarios ohne Landung weiter untermauert....

März 27, 2024

BilboardBILBoard-Newsletter – April 2024: Die...

Die Investitionslandschaft hat sich insofern neu formiert, als die maßgeblichen Zentralbanken die Inflation offenbar erfolgreich unter Kontrolle gebracht haben, ohne einen tiefgreifenden Wirtschaftsabschwung auszulösen. Gleichzeitig...