April 18, 2023

BilboardBILBoard-Newsletter – April 2023 – Fundamentaldaten im Fokus

Quelle: Bloomberg, BIL

In jüngster Zeit war eine Belebung der Aktienmärkte zu beobachten. Der S&P 500 erreichte neue mehrwöchige Höchststände und legte seit Jahresbeginn 7,4 % zu. Der sich in einer Wachstumsphase befindende Nasdaq stieg im ersten Quartal um über 20 %. Im gleichen Zeitraum legte der EuroStoxx 600 rund 8 % zu. Diese Entwicklungen ließ sich trotz steigender Zinsen und der größten Bankenausfälle seit der Finanzkrise feststellen, auch wenn diese aus fundamentaler Sicht zunächst unverständlich erscheinen.

Makroökonomischer Ausblick

Die gesamtwirtschaftliche Lage ist schwierig. Es wurde viel darüber diskutiert, ob der US-Wirtschaft im Zusammenhang mit der Inflationsbekämpfung durch die Fed eine weiche oder eine harte Landung bevorsteht. Es scheint, als würden wir genau dies bald herausfinden. Die Folgen einer ganzen Reihe von Zinsanhebungen und der quantitativen Straffung werden erst allmählich spürbar, da die Wirkung geldpolitischer Maßnahmen mit einer gewissen Verzögerung eintritt. Die Inflation schwächt ab, wenn auch langsam (derzeit liegt sie bei 6 % gegenüber dem Vorjahr). Der Arbeitsmarkt hat sich in Zeitlupe angepasst, mittlerweile schwächelt er jedoch (höchste Anzahl an Entlassungen im Monat Februar seit 2008, Rückgang des Wachstums beim durchschnittlichen Stundenlohn gegenüber den jüngsten Höchstständen, Anstieg der Arbeitslosenquote von 3,4 % auf 3,6 %). Zusätzlich, beginnen die Verbraucher angesichts trüberer Aussichten und schwierigerer finanzieller Bedingungen, ihre Ausgaben bei den Nicht-Basiskonsumgütern einzuschränken. Der Michigan Consumer Sentiment Index sank im März erstmals seit vier Monaten, da immer mehr Haushalte eine Rezession erwarten.

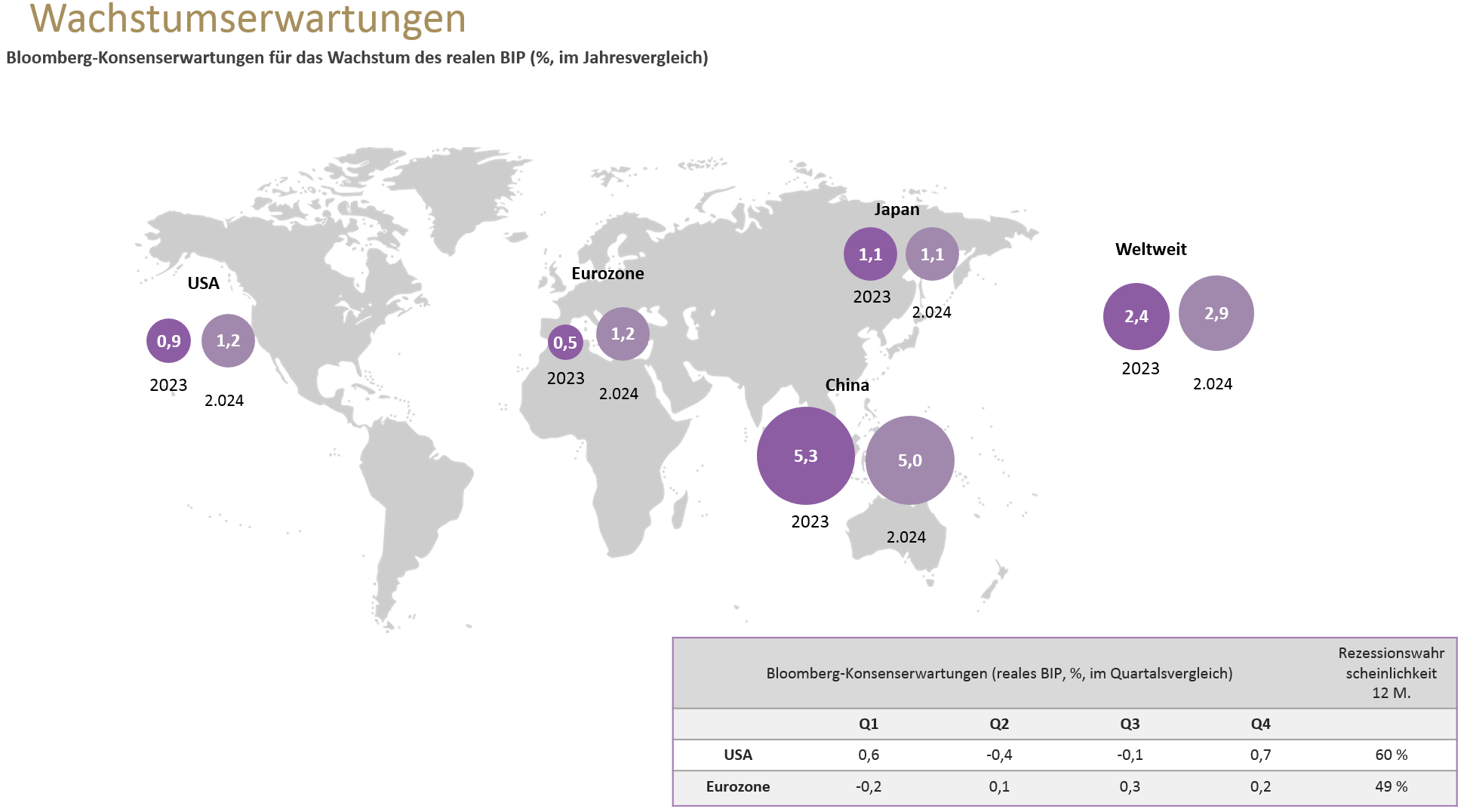

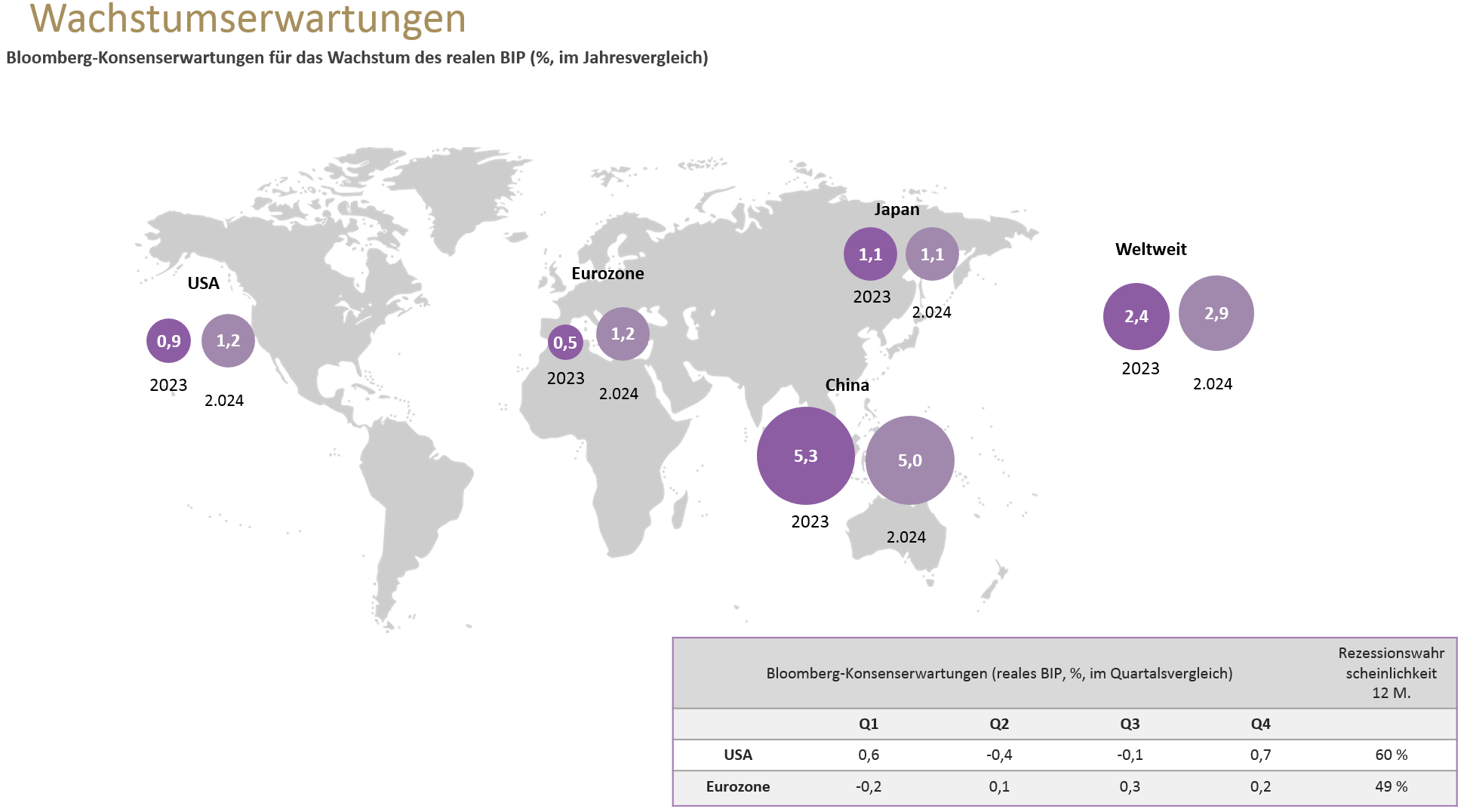

Den Konsensschätzungen von Bloomberg zufolge rechnen die Ökonomen für das zweite und dritte Quartal mit einer sehr milden Rezession in den USA. Ein leicht negatives Wachstum und ein ausbleibender Anstieg der Arbeitslosigkeit könnten immer noch als sanfte Landung angesehen werden. Es gibt jedoch keinerlei Garantie.

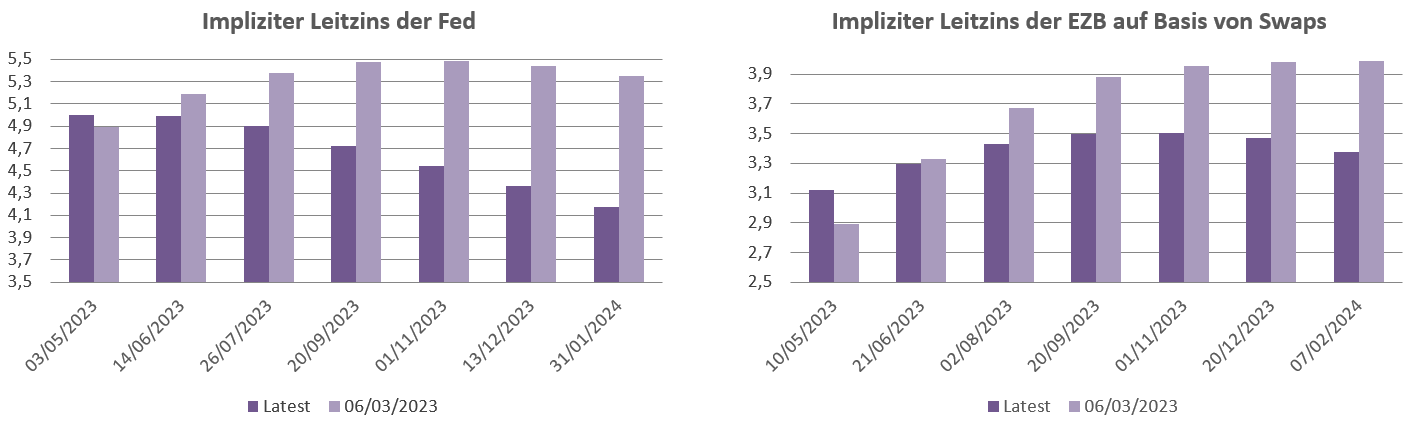

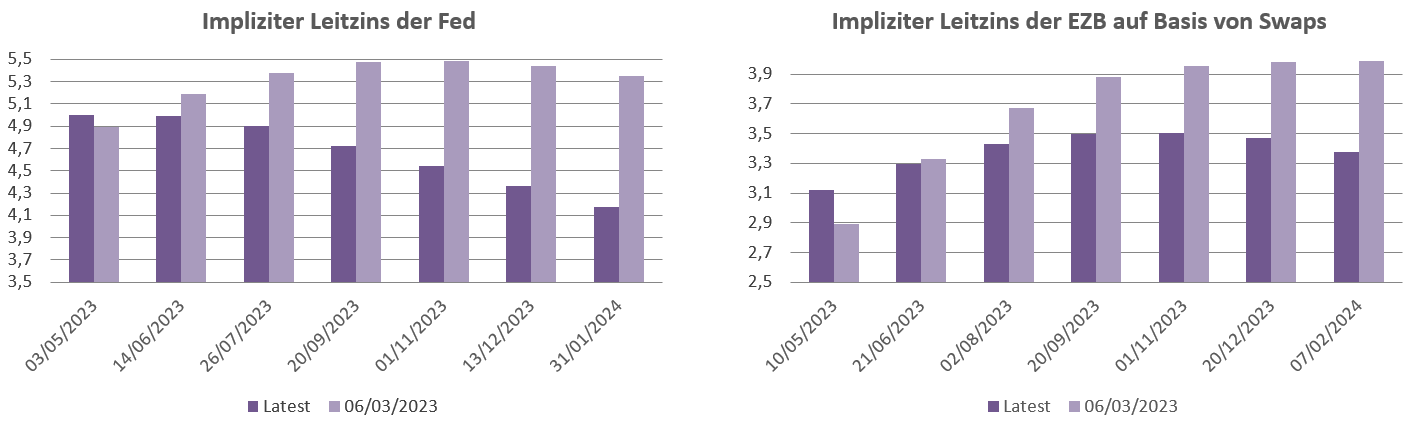

Vieles hängt davon es ab, welche Maßnahmen seitens der Notenbanken nötig sind. Die Fed nahm im März eine weitere Zinserhöhung um 25 Bp. vor und äußerte sich für die Zukunft zurückhaltender („eine zusätzliche geldpolitische Straffung könnte nötig sein“). Ein weniger restriktives Vorgehen der US-Notenbank ist nicht zwangsläufig mit einer Mäßigung gleichzusetzen. Angesichts der jüngsten Turbulenzen im Bankensektor haben die Anleger ihre Zinserwartungen jedoch deutlich angepasst und setzen nun darauf, dass die Fed noch in diesem Jahr erste Zinssenkungen vornehmen wird. In der nachstehenden Grafik zeigen die dunkelvioletten Balken die aktuellen Markterwartungen in Bezug auf die Fed Funds Rate – sie liegen deutlich unter den Erwartungen vom 6. März, nur wenigen Wochen zuvor (dargestellt durch die hellvioletten Balken). Unserer Ansicht nach schießt der Markt über das Ziel hinaus – ohne eine größere Krise wird die Fed vermutlich von Zinssenkungen absehen, bis sie sicher sein kann, dass der Kampf gegen die Inflation gewonnen ist.

Auf beiden Seiten des Atlantiks haben die Märkte ihre Zinserwartungen deutlich angepasst

Quelle: Bloomberg, BIL

In Europa könnte sich eine Rezession in diesem Jahr durch großzügige fiskalpolitische Anreize, eine Stimmungsverbesserung und die Vermeidung einer Energiekrise abwenden lassen. Während die Landung in den USA bald stattfinden könnte, scheint Europa eine Phase schleppenden Wachstums und eine weiterhin hohe Inflation bevorzustehen. Die Gesamtinflation lässt zwar allmählich nach (sie liegt nun bei 6,9 % gegenüber einem Höchststand von 10,6 %), doch ist dies größtenteils auf sinkende Energiepreise zurückzuführen, die bei einem Anstieg der Nachfrage in China jederzeit wieder steigen könnten. Die Kerninflation, die volatile Komponenten wie Lebensmittel und Energie unberücksichtigt lässt, weist weiterhin neue Höchststände aus (derzeit 5,7 % im Jahresvergleich). Beunruhigend ist, dass sich allmählich Zweitrundeneffekte bemerkbar machen: Die angespannte Lage auf dem Arbeitsmarkt (die Arbeitslosenquote ist mit 6,6 % so niedrig wie nie zuvor, bei gleichzeitig hoher Erwerbsquote) ermutigt die Arbeitnehmer zu höheren Lohnforderungen (in Deutschland haben beispielsweise die Gewerkschaften Verdi und EVG gemeinsam einen großen Streik im Transportwesen ausgerufen, um Lohnerhöhungen für Millionen von Beschäftigten zu fordern – bisher waren solche Streiks eine Seltenheit). Die EZB hat also mit Sicherheit „noch mehr Arbeit vor sich“, wie es Christine Lagarde ausdrückte. Ihren jüngsten Prognosen zufolge rechnen die Zentralbanken damit, dass die Inflation 2025 noch immer über dem Zielwert liegen wird. Damit sind die Erwartungen der Märkte, dass noch in diesem Jahr Zinssenkungen stattfinden werden, eindeutig Wunschdenken (wieder unter der Annahme, dass eine größere Krise ausbleibt).

China beteiligt sich bisher nicht am globalen Straffungszyklus. Die Wiederaufnahme der Wirtschaftstätigkeit ging bisher langsam vonstatten, da das Konsumverhalten der Verbraucher noch unter dem Einfluss der Zero-Covid-Politik steht, die viele Unternehmen unter Druck gesetzt hat. Wie nach dem Ausbruch von SARS im Jahr 2003, als das Verbrauchervertrauen in den am stärksten betroffenen Regionen erst nach einiger Zeit zurückkehrte, dürfte es auch hier eine Weile dauern, bis die Menschen ihre Gewohnheiten wieder aufnehmen und die Haushalte anfangen, ihre angehäuften Ersparnisse auszugeben. Gleichzeitig wird erwartet, dass Chinas Investitionen im Rahmen des politischen Infrastrukturprojekts im Jahr 2023 größtenteils fortgesetzt werden, um die wirtschaftliche Entwicklung zu unterstützen und Arbeitsplätze zu schaffen. Wir gehen davon aus, dass China trotz eines konservativen BIP-Wachstumsziels von 5 % im Jahresverlauf zu einem wichtigen Impulsgeber für das Weltwirtschaftswachstum heranreifen wird, während sich die Leistung anderer Regionen verschlechtert.

Anlagestrategie

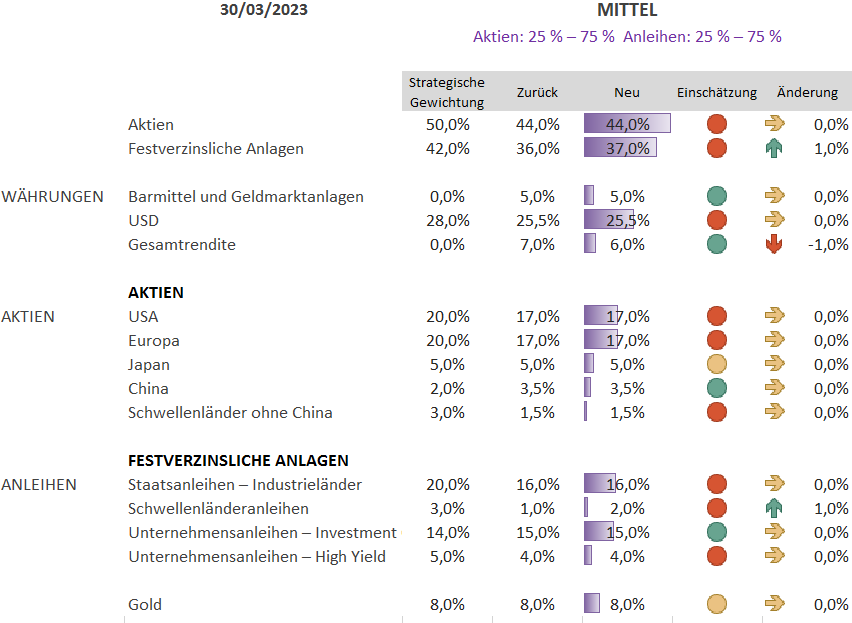

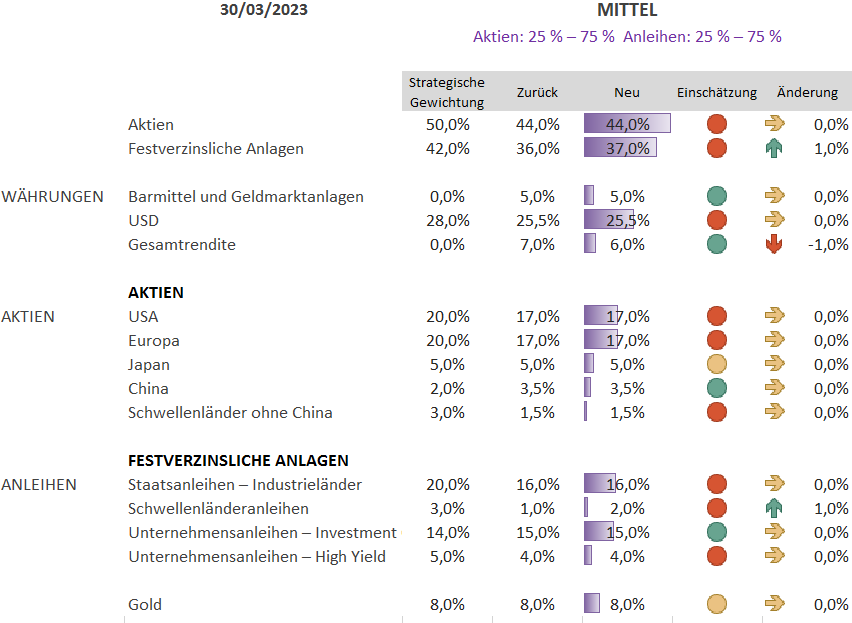

Das Wichtigste in Kürze

- Insgesamt bleiben wir in Aktien und Anleihen untergewichtet

- Senkung von etwa 10 % der europäischen Staatsanleihen zugunsten von US-Treasuries

- Aktienregionen: Untergewichtung von USA, Europa und Schwellenländern Übergewichtung von China

- Sektoren: Präferenz für den europäischen Gesundheitssektor, US-Versorgungsunternehmen, den Energiesektor und ausgewählte IT-Unternehmen

- Stil: Qualitätsschwerpunkt – auf Liquidität (in der Bilanz) kommt es an

- Aufbau eines Engagements in Anleihen von Schwellenländern

- Neutrale Einschätzung von Gold, positive Einschätzung von Öl

Bei unseren Anlageentscheidungen konzentrieren wir uns nach wie vor auf die Fundamentaldaten. Zusätzlich zur schwierigen gesamtwirtschaftlichen Lage verschlechtern sich auch die Fundamentaldaten auf Mikroebene. Die Wachstumserwartungen für die Gewinne wurden stark nach unten korrigiert. Bestenfalls könnte dies bedeuten, dass die Preise sich von nun an seitwärts bewegen; schlimmstenfalls könnte es bedeuten, dass eine Korrektur bevorsteht.

Somit halten wir an unserer vorsichtigen Portfoliozusammensetzung fest und behalten unsere Untergewichtung von Aktien wie auch Anleihen bei. Außerdem halten wir (trotz der jüngsten Rallye) an Gold fest, da es jetzt unserer Ansicht nach nicht der richtige Zeitpunkt ist, um unser sprichwörtliches Sicherheitsnetz zu entfernen.

Aktien

Im Rahmen unserer Aktienallokation sind wir sowohl in den USA als auch in Europa untergewichtet. Die USA weisen nach wie vor die teuersten Bewertungen auf, sodass viel Raum für Enttäuschungen besteht. Gleichzeitig verschlechtern sich die Gewinnmargen. Europa ist rund 30 % günstiger als die USA, allerdings ist dieser Abschlag mit zunehmend besorgniserregenden gesamtwirtschaftlichen Aussichten verbunden. Bei Aktien legen wir den Schwerpunkt auf Qualitätsunternehmen, die über Liquidität verfügen, und Unternehmen, die in der Lage sind, ihre Kosten an die Verbraucher weiterzugeben. Von zyklischen Werten nehmen wir Abstand – mit Ausnahme des Energiesektors, da Knappheit hier in den kommenden Monaten ein Thema sein wird (jüngste Begrenzung der OPEC+ auf 100.000 Barrel pro Tag, Aufbau strategischer Reserven durch die USA, Einfuhrverbot von russischem Rohöl usw.). Während die US-Notenbank sich ihrem Zielwert nähert, beurteilen wir einige Tech-Werte inzwischen positiver. Dies gilt insbesondere für Large Caps, die umfangreiche Kassenbestände in ihren Bilanzen ausweisen können. Da an den Märkten Schwankungen zu erwarten sind, ist auch ein Engagement in defensiveren Sektoren wie dem Gesundheitswesen (angesichts der Arzneimittelpreisreformen in den USA vorzugsweise in Europa) und Versorgungsunternehmen sinnvoll. Bei den Versorgern sollte der Schwerpunkt aufgrund des Inflation Reduction Act, der die bisher höchsten Investitionen der USA in saubere Energie vorsieht, auf den USA liegen. Zudem sind wir in China übergewichtet, was sich längerfristig auszahlen dürfte und gleichzeitig den zusätzlichen Vorteil einer Diversifizierung bietet.

Anleihen

Da die Inflation noch nicht eingedämmt ist, sind wir bei festverzinslichen Wertpapieren noch vorsichtig. Sollte eine größere Krise ausbleiben, dürften die Zinssätze im Laufe des Jahres weiter anziehen. Wir halten den Markt daher für etwas zu optimistisch, was die Erwartung von Zinssenkungen seitens der Zentralbanken anbelangt. Vorläufig halten wir an einer Duration unterhalb der des Referenzindex fest.

Nachdem die Anleihenkurse aufgrund der Situation im Bankensektor gestiegen waren, veräußerten wir bei der Sitzung unseres Ausschusses für Vermögensaufteilung Mitte März einen Teil unserer Staatsanleihen der europäischen Kernländer. Da wir davon ausgehen, dass die Fed dem Ende ihres Zinserhöhungszyklus näher ist als die EZB, haben wir bei unserem letzten Ausschuss unser Engagement in Staatsanleihen weiter angepasst: Wir schichteten rund 10 % unserer verbleibenden Allokation in europäischen Staatsanleihen in (währungsgesicherte) US-Treasuries um.

Darüber hinaus reduzierten wir unser Total-Return-Engagement, das wir als Alternative zu Barmitteln halten, zugunsten von Schwellenländeranleihen in Hartwährung. Die Anlageklasse könnte von den zurückhaltenderen Tönen der Fed profitieren; zudem sind wieder vermehrt Zuflüsse zu verzeichnen, während das Angebot begrenzt ist. In den Schwellenländern geben wir Staatsanleihen den Vorzug vor Unternehmensanleihen, da erstere den jüngsten Turbulenzen besser standgehalten haben. Außerdem bieten Staatsanleihen aus Schwellenländern noch immer einen historisch hohen Aufschlag gegenüber ihren Pendants aus den USA, sodass wir den Eindruck haben, für das zusätzliche Risiko angemessen entschädigt zu werden.

Fazit

Der Markt preist derzeit eine nahezu perfekte Situation ein und geht davon aus, dass die Zentralbanken bald von ihren Straffungskampagnen ablassen und sich wieder ihrer anderen Hauptaufgabe zuwenden werden: der Förderung des Wirtschaftswachstums. Tatsächlich haben die Zentralbanken aber deutlich gemacht, dass die jüngsten Erschütterungen im Finanzsektor ihre Bemühungen um eine Eindämmung des Preisdrucks nicht in den Hintergrund drängen werden. Die Inflation wieder auf das Zielniveau zu bringen, werde zwar mit Schwierigkeiten verbunden sein, davon abzusehen sei jedoch keine Option, so Lagarde. Angesichts steigender Zinsen, einer schwächelnden Wirtschaft und sinkender Gewinnmargen scheinen nur wenige Anlageklassen wirklich attraktiv. Barmittel weisen tatsächlich Vorteile auf, was jedoch nicht unbedingt bedeutet, dass man sein Geld künftig einem Sparkonto zuweisen sollte. Ein Schwerpunkt auf Barmitteln kann bedeuten, nach attraktiven kurzfristigen Alternativen zu Bargeld Ausschau zu halten, oder auch gezielt Unternehmen ausfindig zu machen, die aufgrund ihrer hohen Liquiditätsbestände für einen möglicherweise heraufziehenden Sturm besser gerüstet sind.

More

Juli 24, 2024

BilboardBILBoard August 2024 – Sonnige Aussic...

Basierend auf dem Ausschuss vom 15. Juli 2024 In den letzten Wochen gab es zwei wichtige Entwicklungen für Anleger. Erstens schwächte sich die US-Inflation...

Juni 25, 2024

BilboardBILboard-Newsletter – Sommer 2024

Die Weltwirtschaft hielt sich trotz straffer geldpolitischer Bedingungen im ersten Halbjahr 2024 erstaunlich gut. Nun scheint sie wieder in Schwung zu kommen, und der Beginn...

Mai 29, 2024

BilboardBILBoard Juni 2024 – Sollten Aktienan...

Einer Studie zufolge könnte es für US-Amerikaner, die diesen Sommer Taylor Swifts rekordverdächtige Eras Tour erleben möchten, günstiger sein, dafür nach Europa zu kommen. Da...

April 25, 2024

BilboardBILBoard Mai 2024 – So sieht die Real...

In den vergangenen Monaten gab es eine ganze Reihe unerwartet guter Daten aus den USA, was die Theorie eines Szenarios ohne Landung weiter untermauert....

März 27, 2024

BilboardBILBoard-Newsletter – April 2024: Die...

Die Investitionslandschaft hat sich insofern neu formiert, als die maßgeblichen Zentralbanken die Inflation offenbar erfolgreich unter Kontrolle gebracht haben, ohne einen tiefgreifenden Wirtschaftsabschwung auszulösen. Gleichzeitig...