Januar 29, 2024

BilboardBILBoard Januar 2024 – Wann kommt die Zinswende?

- Die Fed und die EZB haben ihren Zinserhöhungszyklus beendet.

- Wir gehen davon aus, dass die Fed den Lockerungszyklus einleiten wird, allerdings noch nicht im März, wie derzeit vom Markt erwartet.

- Die EZB hat angedeutet, dass sie die Zinsen im Sommer senken könnte – doch das hängt von den eingehenden Daten ab.

- Die Zinssenkungen werden mit einer Verlangsamung des Wirtschaftswachstums einhergehen, sodass weniger Unternehmen in der Lage sein werden, ihre Gewinnerwartungen zu erfüllen. Qualität ist entscheidend, ebenso wie die Konzentration auf Titel, die von langfristigen strukturellen Veränderungen profitieren.

Im Jahr 2023 wurden die Märkte weitgehend von den Erwartungen auf eine baldige Lockerung der Geldpolitik durch die westlichen Zentralbanken bestimmt. Eine Mini-Bankenkrise, ein deutlicher Inflationsrückgang und schwächer als erwartete Wirtschaftsdaten ließen den erhofften Zinssenkungszyklus in den Augen der Marktteilnehmer näher rücken. Ähnlich wie die vom Navigationsgerät angezeigte Ankunftszeit bei einer Autofahrt bei Schneeglätte verschiebt sich angesichts robuster Arbeitsmärkte, eines anhaltend starken Konsums und einer hartnäckigen Dienstleistungsinflation auch der voraussichtliche Zeitpunkt der Zinssenkungen.

Auf dem Weg dorthin wird sich der Markt 2024 wie ein Kind auf dem Rücksitz verhalten, das in Erwartung der Ankunft den Anschnallgurt löst und alle fünf Minuten fragt: Sind wir schon da? Die Zentralbanken (die Eltern auf dem Fahrersitz) mahnen zur Geduld, weil sie wissen, dass ein zu schnelles Vorgehen gefährlich ist: In den 1970er Jahren, als die Währungshüter die Zinsen zu schnell senkten, beschleunigte sich die Inflation wieder und es dauerte Jahre, bis sie wieder unter Kontrolle gebracht werden konnte.

Im Januar versuchten mehrere politische Entscheidungsträger, den Markt zur Vernunft zu bringen und die Hoffnungen auf schnelle und deutliche Zinssenkungen zu dämpfen.

Christine Lagarde räumte bei ihrer Rede in Davos ein, dass die EZB den Zinsgipfel erreicht habe, sofern ein weiterer großer Schock ausbleibt. Sie sagte jedoch auch, dass die Wetten der Marktteilnehmer auf Zinssenkungen bereits im Frühjahr beim Kampf gegen die Inflation „nicht hilfreich“ seien. Sie fügte hinzu, dass die EZB „so lange wie nötig restriktiv bleiben“ müsse, um sicherzustellen, dass sich die Inflation nachhaltig in Richtung des Zwei-Prozent-Ziels bewege. Dies bedeutet, dass die Löhne (die anders als in den USA noch nicht ihren Höhepunkt erreicht haben), die Gewinnmargen, die Energiepreise und die Lieferketten in den kommenden Monaten genau beobachtet werden müssen. Das Protokoll der EZB-Sitzung vom Dezember zeigt, dass nicht über Zinssenkungen diskutiert wurde, während die Entscheidungsträger besorgt sind, dass die Wetten der Investoren auf Zinssenkungen bereits im März zu einer so deutlichen Lockerung der finanziellen Bedingungen geführt haben, dass dies den Disinflationsprozess zum Entgleisen bringen könnte. Lagarde deutete an, dass die Zinsen wahrscheinlich erst im Sommer gesenkt werden, und wir sind der Ansicht, dass die Marktteilnehmer diesen Hinweis zur Kenntnis nehmen sollten.

In den USA scheint auch die Fed ihren Zinserhöhungszyklus beendet zu haben. Sie hat für 2024 drei moderate Zinssenkungen in Aussicht gestellt. Der Markt rechnet im gleichen Zeitraum hingegen mit bis zu sechs Zinssenkungen, die bereits im März beginnen. Dies ist aus unserer Sicht zu optimistisch und macht Enttäuschungen wahrscheinlich. Ein derartiger Zinsrückgang würde eine Rezession voraussetzen – ein Szenario, das mit den eingehenden makroökonomischen Daten nicht vereinbar ist. Fed-Direktorin Bowman warnte, es bestehe „das Risiko, dass die jüngste Lockerung der finanziellen Bedingungen zu einer erneuten Beschleunigung des Wachstums [...] oder sogar zu einer erneuten Beschleunigung der Inflation führen könnte“.

Wir erwarten, dass die Zentralbanken die Hoffnungen auf Zinssenkungen weiter dämpfen werden, wobei besser als erwartet ausfallende makroökonomische Daten (wie im Falle der unerwartet hohen Inflation in Großbritannien und den USA) ebenfalls bremsend wirken und zu Marktschwankungen führen dürften.

Anleger sollten sich bewusst sein, dass die Zinsen nur im Falle einer Verlangsamung des Wirtschaftswachstums gesenkt werden. 2024 wird sich zeigen, ob es den Zentralbanken gelungen ist, die Inflation unter Kontrolle zu bringen, ohne eine harte Landung der Wirtschaft zu verursachen. Dies werden wir erst hinterher wissen, da es 18 bis 24 Monate dauert, bis geldpolitische Maßnahmen ihre volle Wirkung auf die Realwirtschaft entfalten. Während eine weiche Landung in den USA immer wahrscheinlicher wird, dürfte das Wachstum nur etwa halb so hoch sein wie im Jahr 2023. Die Wirtschaft im Euroraum befindet sich möglicherweise bereits in einer leichten Rezession, und wir erwarten bestenfalls ein sehr mageres Wachstum.

Die gesamtwirtschaftliche Lage in China ist nach wie vor schwierig. Der Immobilienmarkt befindet sich nun im dritten Abschwungjahr, der Deflationsdruck hält an und der andauernde Preiskampf in Schlüsselsektoren (Elektrofahrzeuge und neue Energietechnologien) drückt auf die Margen der Unternehmen. Bislang ist es der Regierung nicht gelungen, die Nachfrage anzukurbeln. Die weitere Entwicklung der Wirtschaft hängt weitgehend von weiteren Konjunkturmaßnahmen ab.

Die makroökonomische Unsicherheit wird durch geopolitische Spannungen verstärkt. Störungen der Schifffahrt im Roten Meer beeinträchtigen die Lieferketten (Tesla wird beispielsweise die Produktion in seinem Werk in Deutschland aufgrund von Verzögerungen bei der Lieferung von Komponenten weitgehend einstellen), und wir müssen die potenziellen Auswirkungen auf das Wachstum und die Inflation genau beobachten, insbesondere angesichts der großen Mengen an Erdölprodukten, die durch die Region transportiert werden, und der nach wie vor angespannten Energiesituation in Europa.

All dies deutet auf ein schwieriges Umfeld für Risikoanlagen hin.

Anlagestrategie

- Weitere Reduzierung des Engagements in europäischen Aktien zugunsten von US-Aktien

- Halbierung des Engagements in chinesischen Aktien auf eine Untergewichtung

- Teilweise Gewinnmitnahme bei Investment-Grade-Anleihen: Reinvestition der Erlöse in Barmittel und US-Hochzinsanleihen

- Aktives Durationsmanagement, Nutzung von Renditechancen

Aktien

Die Gewinnentwicklung der Unternehmen wird letztlich die Erwartungen an die Geldpolitik als Haupttreiber der Aktienperformance ablösen. Dabei wird das nachlassende Wachstum es den Unternehmen erschweren, die Gewinnerwartungen zu erfüllen. Die USA sind nach unserer Einschätzung in dieser Hinsicht am besten aufgestellt: Zum einen sind dort die Gewinnerwartungen in letzter Zeit zurückgegangen, sodass die Unternehmen eine niedrigere Hürde überwinden müssen, zum anderen bietet die Region ein stabileres makroökonomisches Umfeld. Darüber hinaus hat sie eine einzigartige Stellung bei strukturellen Themen wie künstliche Intelligenz, Digitalisierung und Cloud Computing, die die Märkte aus unserer Sicht weiter antreiben werden.

Vor diesem Hintergrund nahmen wir Gewinne bei europäischen Aktien mit und erhöhten unsere Übergewichtung in den USA. Die im Dezember eingeführte Absicherung (auf die Hälfte unseres damaligen Engagements in US-Aktien) behielten wir bei – hoffentlich sind das die Airbags im Auto, die wir nicht brauchen werden, aber es ist gut zu wissen, dass sie da sind.

Im Zuge einer weiteren Anpassung unseres Aktienengagements haben wir auch unsere Allokation in China halbiert und angesichts der anhaltenden makroökonomischen Schwäche untergewichtet.

Mit Blick auf den Stil empfiehlt sich ein asymmetrischer Ansatz mit einem ausgewogenen Verhältnis zwischen dynamischen Marktsegmenten (wie IT) und defensiveren Titeln wie Versorgern und Basiskonsumgütern. Darüber hinaus verfolgen wir einen Bottom-up-Ansatz mit Fokus auf Qualitätsunternehmen, die über relativ stabile Erträge verfügen.

Festverzinsliche Anlagen

Im Anleihenbereich haben wir in den letzten zwölf Monaten die Duration und das Renditepotenzial schrittweise erhöht, was sich angesichts der deutlichen Neubewertung im Dezember als vorteilhaft erwies. Die Erwartungen hinsichtlich des Zeitpunkts und des Ausmaßes von Zinssenkungen werden durch Äußerungen der Zentralbanken, makroökonomische Daten, Hoffnungen und Befürchtungen durcheinandergewirbelt. Deshalb ist es aus unserer Sicht an der Zeit, die Duration aktiv zu managen und Chancen zur Erzielung und Sicherung von Erträgen zu nutzen.

Um über liquide Mittel zu verfügen, haben wir – bei niedrigen und mittleren Risikoprofilen – einen Teil der Gewinne bei Investment-Grade-Anleihen (IG) realisiert und die Erlöse teilweise in Barmittel umgeschichtet: Die Cash-Renditen sind vergleichbar mit denen, die jetzt im IG-Segment angeboten werden. Wir schätzen das IG-Segment weiterhin positiv ein und bleiben hier übergewichtet, da das hohe Angebot auf eine starke Nachfrage trifft, wie überzeichnete Emissionen zeigen. Gleichzeitig erscheinen die Bilanzen der Unternehmen in diesem Segment robust genug, um einer Konjunkturabschwächung standzuhalten.

Wir nutzten die restlichen Erlöse aus der Reduzierung unserer Positionen im IG-Segment, um unser Engagement in hochverzinslichen US-Unternehmensanleihen zu erhöhen und so von den attraktiven Renditen zu profitieren. Wir entschieden uns für die USA, weil dort das makroökonomische Umfeld günstiger ist und „Fälligkeitsmauern“ (Maturity Walls) in Form von zahlreichen zeitgleich fällig werdenden Anleihen weniger besorgniserregend sind. Bei der Auswahl der Instrumente konzentrierten wir uns auf US-Hochzinsanleihen höherer Qualität (B- und BB-Rating). Wir sind nach wie vor besorgt über den Anstieg der Ausfallraten, insbesondere in Europa, wo das Wachstum schwach ist und die Geldpolitik wahrscheinlich später als in den USA gelockert wird.

Fazit

Der Lockerungszyklus hat noch nicht begonnen. Bis es soweit ist, dürften die Kurse volatil bleiben, da die Marktteilnehmer ihre Erwartungen an Zeitpunkt, Geschwindigkeit und Ausmaß der Zinssenkungen anpassen. Dies spricht für ein vorsichtiges, aber auch opportunistisches Vorgehen, insbesondere bei festverzinslichen Anlagen, wo Kursschwankungen Anlegern gute Chancen für langfristig attraktive Renditen bieten.

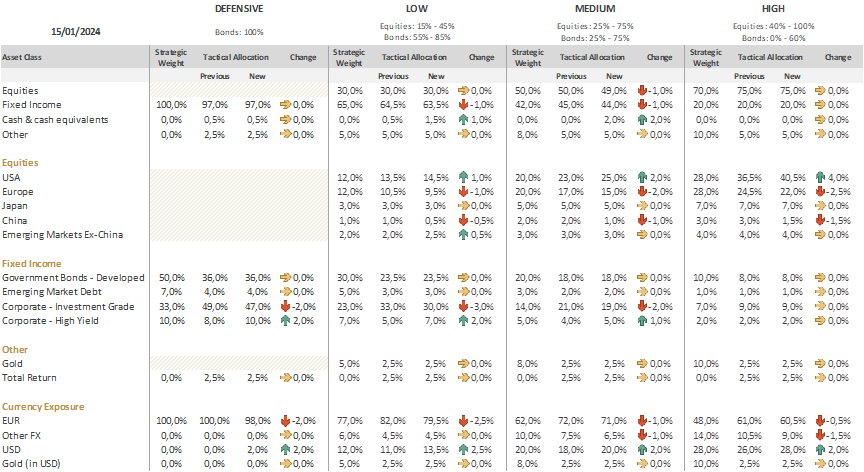

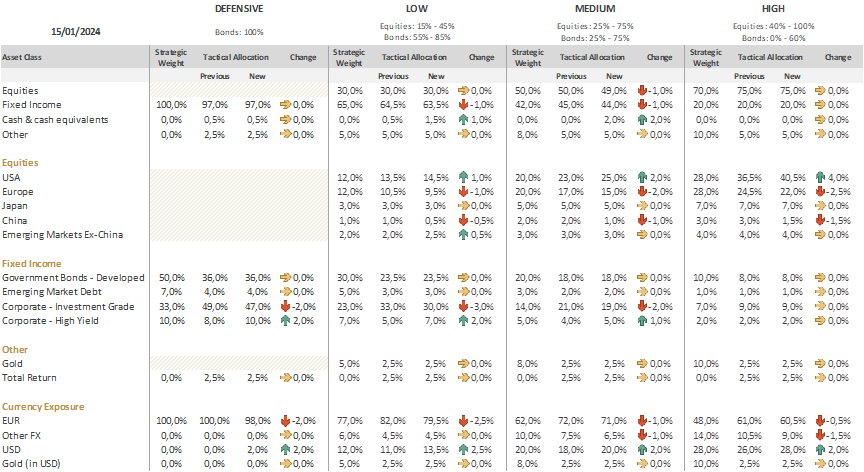

Matrix der Vermögensaufteilung

More

Juli 24, 2024

BilboardBILBoard August 2024 – Sonnige Aussic...

Basierend auf dem Ausschuss vom 15. Juli 2024 In den letzten Wochen gab es zwei wichtige Entwicklungen für Anleger. Erstens schwächte sich die US-Inflation...

Juni 25, 2024

BilboardBILboard-Newsletter – Sommer 2024

Die Weltwirtschaft hielt sich trotz straffer geldpolitischer Bedingungen im ersten Halbjahr 2024 erstaunlich gut. Nun scheint sie wieder in Schwung zu kommen, und der Beginn...

Mai 29, 2024

BilboardBILBoard Juni 2024 – Sollten Aktienan...

Einer Studie zufolge könnte es für US-Amerikaner, die diesen Sommer Taylor Swifts rekordverdächtige Eras Tour erleben möchten, günstiger sein, dafür nach Europa zu kommen. Da...

April 25, 2024

BilboardBILBoard Mai 2024 – So sieht die Real...

In den vergangenen Monaten gab es eine ganze Reihe unerwartet guter Daten aus den USA, was die Theorie eines Szenarios ohne Landung weiter untermauert....

März 27, 2024

BilboardBILBoard-Newsletter – April 2024: Die...

Die Investitionslandschaft hat sich insofern neu formiert, als die maßgeblichen Zentralbanken die Inflation offenbar erfolgreich unter Kontrolle gebracht haben, ohne einen tiefgreifenden Wirtschaftsabschwung auszulösen. Gleichzeitig...